ARTÍCULO

Prácticas de evaluación financiera de inversiones en Colombia

Capital budgeting practices in Colombia

Práticas de avaliação financeira de investimentos na Colômbia

Carlos Enrique Vecinoa*, Silvia Carolina Rojasb, Yaromir Munozc

a Profesor Titular, Escuela de Estudios Industriales y Empresariales, Universidad Industrial de Santander, Bucaramanga, Colombia

* Autor para correspondencia: Cra 27 calle 9, Universidad Industrial de Santander, Bucaramanga, Colombia. Correo electrónico: cvecino@uis.edu.co (C.E. Vecino).

b Profesional de Presupuesto, SNC Lavalin–Itansuca, Bogotá, Colombia

c Profesor Titular, Departamento de Marketing, Universidad EAFIT, Medellín, Colombia

Recibido: el 6 de febrero de 2013

Aceptado: el 1 de agosto de 2014

RESUMEN

El objetivo de este estudio es identificar los criterios y prácticas para la evaluación de inversiones en empresas que operan en Colombia. La metodología empleada fue una encuesta a 300 empresas, a partir de lo cual se realiza un análisis estadístico descriptivo que destaca como criterios predominantes el valor presente neto, la tasa interna de retorno y la relación beneficio/costo; adicionalmente se llevó a cabo un análisis inferencial del efecto de diversas características de las empresas estudiadas sobre una variable denominada Índice de buen uso en los criterios predominantes. Este análisis permite concluir que el tamaño de empresa y el nivel de estudios de los directivos constituyen 2 factores relevantes para una organización en el momento de elegir el criterio y las prácticas para evaluar sus proyectos de inversión.

Palabras clave: Criterios de evaluación financiera. Valor del dinero en el tiempo. Valor presente neto. Tasa interna de retorno. Relación beneficio/costo.

Códigos JEL G310.The main purpose of this study is to identify the capital budgeting practices in Colombia. The method used to gather information was a questionnaire applied to 300 companies, using the data to perform a statistical descriptive analysis, which highlights the net present value, the internal rate of return and the benefit/cost ratio as the main criteria. An inferential analysis was conducted for the effect of several company characteristics on a utilitarian variable called proper use index. This analysis led to the conclusion that the company size and the academic level of the decision makers are related to the criteria and practices in the capital budgeting process.

Keywords: Capital budgeting. Time value of money. Net present value. Internal rate of return. Benefit/cost ratio.

JEL classification G310.

RESUMO

O objectivo deste estudo é identificar os critérios e práticas para a avaliação de investimentos em empresas que operam na Colômbia. A metodologia empregue foi um inquérito a 300 empresas, a partir do qual se realizou uma análise estatística descritiva que destaca como critérios predominantes o valor líquido presente, a taxa interna de retorno e a relação custo/benefício; adicionalmente levou-se a cabo uma análise inferencial do efeito de diversas características das empresas estudadas sobre uma variável denominada índice de boa utilização nos critérios predominantes. Esta análise permite concluir que o tamanho de empresa e o nível de estudos dos directores constituem dois factores relevantes para uma organização na altura de escolher o critério e as práticas para avaliar os seus projectos de investimento.

Palavras-chave: Critérios de avaliação financeira. Valor do dinheiro no tempo. Valor líquido presente. Taxa interna de retorno. Relação custo/benefício.

Classificações JEL G310.

1. Introducción

Al tomar la decisión de invertir en un proyecto, la empresa espera que este genere excedentes en un futuro que le permitan incrementar su valor. Dicho objetivo hace que el proceso de selección de los proyectos de inversión y el conocimiento que las empresas posean acerca de los criterios para evaluar la decisión de invertir sean cruciales para el logro de los objetivos financieros. Para llevar a cabo la selección de proyectos en las empresas, la teoría sugiere que se deben utilizar métodos adecuados de evaluación de inversiones con el fin de que se tomen decisiones acertadas en cuanto a la destinación de los recursos correspondientes a cada una de las posibilidades de inversión.

Dado que en Colombia no se conocen, de manera sistematizada, las técnicas o criterios utilizados por las empresas para realizar el proceso de selección de sus inversiones ni si estos tienen en cuenta lo sugerido por la teoría, este artículo busca identificar, en diversos sectores empresariales colombianos, tanto el conocimiento de los criterios empleados como el grado de la aplicación de prácticas avaladas teóricamente en el desarrollo de las funciones administrativas para la toma de decisiones de inversión, dando, de esta forma, respuesta a estos 2 interrogantes: ¿Cuáles son las prácticas empleadas para realizar el proceso de selección de inversiones en las empresas que operan en Colombia? y ¿Qué relación tienen estas prácticas con los planteamientos teóricos sobre el tema?

De esta forma, el artículo se divide en 5 partes: en primer lugar se ofrece una revisión de la literatura sobre el tema analizando, principalmente, estudios realizados en EE. UU. y Latinoamérica; en segundo lugar se presenta el marco metodológico y el procedimiento utilizado para el estudio, luego se muestra el análisis de resultados y se busca conectar lo hallado en este estudio con otros estudios afines. En la parte final se presentan las conclusiones de la investigación.

2. Marco conceptual

Identificar las prácticas de presupuesto de capital empleadas en el ámbito empresarial ha sido motivo de múltiples investigaciones a lo largo de las últimas décadas (Mao, 1970; Schall y Sundem, 1980; Velez y Nieto, 1986; Farragher, Kleiman y Sahu, 1999; Graham y Harvey, 2002). En lo relativo a las prácticas de presupuesto, varios investigadores, principalmente en EE. UU., han señalado diversos problemas. El estudio de Mao (1970), por ejemplo, reflejó una brecha existente entre la teoría y la práctica, hecho que generó una gran incertidumbre, pues resultaba extraño pensar que no había conexión alguna entre lo que se enseñaba en las escuelas de gestión y lo que se aplicaba en materia de criterios de selección de proyectos de inversión. Sin embargo, un estudio realizado 2 años más tarde concluyó que aproximadamente el 49,9% de las empresas usaba una o más técnicas reconocidas por los teóricos para hacer sus respectivas inversiones (Klammer, 1972).

Por otra parte, a mediados de la década de los setenta se publicaron estudios que mostraban cierto abandono de las técnicas de selección de proyectos en las empresas, pues, en ese entonces, solo un 34% de estas las empleaba (Petry, 1975). En el metaanálisis de Rosenblat y Jucker (1978) se determinó un aumento en el uso de las técnicas de descuento, cuyo auge mostró que se le estaba ganando terreno al uso de técnicas de poca aprobación en la teoría como la del período de recuperación (PR).

Para la década de los ochenta se evidenciaron cambios en el enfoque de los estudios, ya que no solo se buscó determinar el uso de los diferentes métodos y criterios, sino que también cobraron importancia las variables que pueden afectar el uso de estos como son: el entorno, el nivel jerárquico y el grado de educación de quien toma las decisiones de inversión, como variables complementarias a los objetivos y metas de la empresa; además, se daba más importancia a la conexión que, según ellos, debía existir entre lo que supone la teoría y lo que se evidencia en la práctica. Los principales resultados de estos estudios mostraban que, referente al entorno, las empresas de sectores menos inciertos empleaban métodos y criterios menos sofisticados (Schall y Sundem, 1980); igualmente, se corroboró la brecha ya señalada previamente entre la teoría y la práctica (Gitman y Mercurio, 1982), y que las prácticas empleadas varían según el nivel de jerarquía de quienes tomaban la decisión y/o el tipo de decisión también variaba si se trataba de una planta o de una división (Ross, 1986).

En los años noventa, e inicios del siglo XXI, la preocupación de los estudios se concentró en la implementación de la tasa de descuento, con lo cual se apuntaba a cerrar brechas entre teoría y práctica, en el marco de un creciente interés en el tema de las finanzas corporativas. Diversas investigaciones de aquella década reflejaron que la mayoría de las empresas utilizaban criterios como la tasa interna de retorno (TIR), el valor presente neto (VPN) y el PR (Graham y Harvey, 2002). Este último seguía utilizándose a pesar de las debilidades, señaladas enfáticamente desde la academia y otras organizaciones, de no considerar el valor del dinero en el tiempo. El uso de esta técnica se explica, en parte, por la simplicidad del método y por la poca familiaridad de los empresarios con otras técnicas más sofisticadas de valoración de inversiones.

En lo que respecta a la evaluación del riesgo, el estudio de Farragher et al. (1999) mostró que la mayoría de las empresas realizaban pronósticos de los flujos de caja al momento de evaluar sus proyectos de inversión; un 55% de ellas requería realizar una valoración cuantitativa del riesgo asociado, empleando, para ello, métodos como el de la simulación de Montecarlo, el análisis del Beta, el de sensibilidad y el de escenarios, siendo estos 2 últimos los más aplicados. Lo anterior sugiere que una buena parte de las empresas encuestadas en dicho estudio manejaban el riesgo de manera informal. Adicionalmente, al momento de tomar la decisión de aceptar, o rechazar un proyecto de inversión, la mayoría de los encuestados indicaron que los factores estratégicos de la empresa eran más importantes que los financieros, y un 45% indicó que aceptaría una oportunidad de inversión que tuviera factores estratégicos positivos aunque el VPN fuera negativo. Esto contradice, en la práctica, el postulado teórico que indica que si el VPN da un valor negativo se debe rechazar el proyecto de inversión.

Por otra parte, Graham y Harvey (2002) encontraron que el VPN es uno de los métodos de evaluación de proyectos más utilizados (38,9%), contrario a lo sugerido por estudios anteriores en los que la TIR fue, durante mucho tiempo, el principal criterio empleado. Es de anotar que, en ese entonces, el VPN era el método más enseñado en las escuelas de negocios. Al contrastar estos resultados con otra época anterior se evidencia un incremento importante en el uso del VPN, pues el estudio de Gitman y Forrester (1977) había reportado que solo aproximadamente el 10% de las empresas encuestadas utilizaban el VPN como método principal, mientras que más del 50% usaba la TIR.

Estudios realizados en otros países, concretamente en España, encontraron que el 95% de los directivos conocen el VPN, sin embargo solo un 80% de ellos lo utiliza como criterio de selección; situación que, según Rayo, Cortés y Sáez (2007), ocurre con la mayoría de los métodos empleados. En dicho estudio también se determinó que las variables primordiales en la valoración de proyectos son la inversión inicial, los flujos de caja netos y el riesgo del proyecto.

En cuanto al conocimiento de los criterios usados por directivos de empresas de países sudamericanos, es muy poco lo que se ha investigado hasta el presente. En Argentina se encontró que el 89% de las corporaciones encuestadas usaban los flujos de caja descontado como herramienta principal del presupuesto de capital, mientras que, para ese mismo fin, el 74% utilizaban la tasa de descuento (Pereiro, 2006). Asimismo, el estudio de Mongrut y Wong (2005), realizado en Perú, encontró que el 90% de las empresas utilizaba el VPN, un 80% la TIR y un 86% el PR; además reportó que las compañías hacían una combinación de varios métodos para encontrar una forma de selección apropiada. Las técnicas más empleadas en conjunto fueron VPN, TIR y opciones reales (58%); adicionalmente se evidenció que la mayoría de los proyectos de inversión se valoraban formalmente sin considerar la flexibilidad operativa que estos pudieran ofrecer.

En el caso de Colombia hay que reconocer que las fuentes de información financiera corporativa publicadas son relativamente escasas; sin embargo, la revisión bibliográfica mostró que varios investigadores en finanzas corporativas han abordado diversas temáticas acerca de la valoración de flujos descontados así como prácticas empleadas en la toma de decisiones de inversión en un momento marcado por la restricción de créditos y de alta inflación (Velez y Nieto, 1986), el comportamiento de la prima de riesgo en el mercado bursátil colombiano y la valoración de activos financieros usando el método Montecarlo (Maya, 2004). En este panorama es notoria la falta de estudios sobre las prácticas de presupuesto de capital empleadas en Colombia en los últimos 20 años. Ese vacío se convierte en el interés principal de este artículo con el fin de obtener información que pueda ser referente tanto para los académicos como para personas de negocios.

3. Metodología

Se realizó una investigación de tipo descriptivo e inferencial, en la que participaron 300 empresas. La muestra se compuso de empresas de origen colombiano y de origen extranjero presentes en Colombia. El tamaño de la población se estableció de acuerdo a la información dada por la Superintendencia de Sociedades de las empresas que operan en el país, la cual indica una población de 18.453 entidades. Para el desarrollo del estudio se utilizó el muestreo bayesiano, sin remplazo inicialmente, de modo que el elemento encuestado solo fue seleccionado una vez. El número de elementos incluidos en el estudio se determinó considerando los siguientes aspectos:

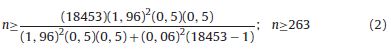

De acuerdo a lo anterior, el tamaño de la muestra calculado para la investigación fue el siguiente:

Donde N corresponde al número de empresas que operan en Colombia; z se refiere al valor estadístico asociado al nivel de confianza establecido; p es la estimación de proporción de éxito en la población; q es la estimación de proporción de fracaso en la población y e se refiere al error muestral.

Para la investigación según las consideraciones citadas anteriormente, se tiene que:

Por lo cual el tamaño mínimo de la muestra fue de 263 empresas.

Con base en la información suministrada por la Superintendencia de Sociedades y teniendo en cuenta que una de las variables objeto de estudio es el sector industrial al que pertenecen los elementos muestrales, se establecieron los siguientes sectores: primario, secundario y terciario, como referencia para lograr una estimación de la distribución sectorial de la población bajo estudio, la cual se presenta en la tabla 1.

El proceso de selección de participantes se realizó aleatoriamente dando oportunidad a cada uno de los elementos muestrales de participar en el estudio. Debido a la complejidad de la recolección de información y al hecho de la baja disponibilidad de algunas empresas para suministrar los datos requeridos por la investigación, la técnica de muestreo fue ajustada con un muestreo por conveniencia, teniendo siempre el cuidado de mantener la representatividad de la muestra respecto a las características de la población.

Además, para los casos en que la empresa contactada se negara a cooperar, los datos de contacto no estuvieran actualizados o la persona calificada no se encontrara disponible por un tiempo superior al de la fase de trabajo de campo, se optó por sustituir dicho elemento contactando con otra empresa del mismo sector perteneciente a la base de datos que sirvió para elegir los elementos muestrales.

El uso del muestreo de conveniencia para ajustar la muestra se determinó para suplir elementos en caso de que la tasa de respuesta fuera baja y para atender las situaciones en que algunos cuestionarios, luego de recibidos, pudieran estar incompletos o mal diligenciados, lo cual, en la etapa de preparación y de análisis de los datos, podría afectar los resultados del estudio. Luego del filtro realizado en la etapa de preparación de los datos se logró un tamaño de 300 empresas, el cual tuvo cobertura nacional.

Como consecuencia del aumento del tamaño de la muestra se recalculó el nivel de confianza para la investigación partiendo de los nuevos valores de p y q de acuerdo a la media de la variable Índice de buen uso1, la cual representa el valor de p como la proporción de empresas que usan adecuadamente las técnicas de evaluación de inversiones. La media encontrada para esta variable fue de 0,58 por lo tanto p toma este valor y q equivale a 0,42, lo cual conduce, con el tamaño de muestra previsto, a un nivel de confianza del 98,3%.

A continuación se describe el procedimiento empleado para recolectar los datos, se define el tamaño de la muestra y se describen las técnicas de análisis empleadas en el estudio.

3.1 Diseño del instrumento y procedimiento de recolección de datos

Para recolectar la información se usó una encuesta estructurada, la cual permitió que la información obtenida fuese consistente y pudiera analizarse de forma uniforme y coherente. Antes de aplicar la encuesta se realizó una prueba piloto en la que participaron 30 empresas con el objetivo de identificar, y eliminar o cambiar si era necesario, posibles inconvenientes con las palabras utilizadas en las preguntas.

La encuesta contenía 22 preguntas estándar de alternativa fija que requerían que el encuestado seleccionara entre una serie de opciones para obtener la información específica de las variables del estudio. El tiempo estimado para completar el cuestionario fue de 15 min aproximadamente y se aplicó durante los meses de julio, agosto y septiembre del 2008. A las empresas participantes se les garantizó el anonimato y estricta confidencialidad de las respuestas consignadas en el cuestionario.

Se envió el cuestionario a cada uno de los contactos establecidos en la base de datos suministrada por la Superintendencia de Sociedades con un mensaje de presentación del grupo de investigación Finance de la Universidad Industrial de Santander, donde se aclaraba que la información suministrada sería usada únicamente con propósitos académicos y que, al finalizar la investigación, los resultados serían expuestos en forma consolidada. Se realizó seguimiento telefónico para confirmar la recepción del correo, el correcto diligenciamiento del cuestionario y el eficaz retorno al buzón establecido para la recepción de la información.

Ante evidencias previas en investigaciones sobre la baja tasa de respuesta a cuestionarios, se estimó una tasa de respuesta esperada inferior a un 30%, lo que determinó ampliar el contacto inicial de invitación a participar a unas 972 empresas. La tasa de respuesta efectiva fue del 21,3% (207 empresas). Paralelamente, se aplicaron los criterios de sustitución de elementos muestrales ya indicados, por ello se solicitó llenar el cuestionario, en forma voluntaria, a profesionales y directivos de empresas que se encontraran realizando un posgrado relacionado con el campo administrativo y financiero en universidades de Bogotá, Bucaramanga, Medellín y Cali.

El análisis de los resultados se realizó en 2 fases, primero de manera descriptiva y segundo se hizo un análisis inferencial. La primera fase incluyó el estudio de los elementos y aspectos generales del proceso de toma de decisiones (como proyección de flujos, análisis de riesgo, evaluaciones posteriores a la inversión, entre otros). La segunda parte consistió en validar las relaciones existentes entre variables de uso de las técnicas y algunas que podrían influir en su comportamiento mediante el modelo de regresión ordinal basado en el procedimiento PLUM (Polytomous Universal Model).

3.2 Caracterización de la muestra

La participación de las empresas medianas y grandes representó el 54% de la muestra de las empresas encuestadas, el 46% restante estaba compuesto por micros y pequeñas empresas. En cuanto al tipo de empresa predominan las de origen nacional (75%), lo que se debe, en parte, a la presencia de pequeñas y medianas empresas en cada uno de los sectores industriales. Cerca del 60% de las organizaciones que respondieron la encuesta son de tipo Sociedad Anónima y más del 92% de las empresas en el estudio son de origen privado, de las cuales un 41% lo conformaban las pequeñas y medianas empresas.

La participación de empresas de todos los sectores empresariales reflejó en cierta forma los porcentajes indicados en la tabla 1; se observa primacía del sector terciario (55,7%) sobre los sectores primario (6,8%) y secundario (37,5%). De igual forma cabe mencionar que la actividad más representada en el estudio fue la comercial, la cual pertenece al sector de servicios que forma parte del sector terciario.

En la investigación se preguntó si las empresas asignan las decisiones de inversión a determinadas áreas de la organización teniendo en cuenta el monto de la misma, a lo cual un 59,3% respondió que así proceden. Además, es importante resaltar que el 40,6% de las empresas que no delegan la toma de decisiones de inversión en áreas específicas se encuentra conformado por empresas de todos los tamaños, es decir, no puede deducirse que se refiera a un comportamiento propio de empresas con capitales menores. En la caracterización de la muestra se encontró, igualmente, que en el nivel de estudios de los ejecutivos encargados de las decisiones financieras predomina el grado universitario (51,6%), seguido del de maestría/especialización con un 34,3%; en menor medida se presentaron niveles de estudio secundario/técnico (9,3%), y hay pocos con nivel de doctorado (4,6%).

4. Análisis de resultados

El uso de alguna técnica para la evaluación de un proyecto de inversión garantiza que la toma de decisiones se realiza según directrices teóricas y se respalda en argumentos confiables y reales. La presente investigación encontró que las prácticas utilizadas por las empresas encuestadas para evaluación de sus inversiones son principalmente el VPN, la relación beneficio/costo (RB/C) y la TIR. En la figura 1 se presentan los usos, en promedios ponderados, de cada una de las técnicas utilizadas por las empresas. Se observa que, aproximadamente, el 68% de las empresas utilizan, principalmente, estas 3 técnicas; además, se aprecia que las técnicas menos usadas son las de optimización y programación lineal.

De igual forma existen empresas que utilizan criterios diferentes a los mencionados en el instrumento como: la utilidad antes de intereses, impuestos, depreciaciones y amortizaciones (conocido en inglés como EBITDA), el retorno sobre las ventas (ROS), la creación de valor por parte del proyecto, la relación de liquidez (solvencia), el nivel de riesgo asociado al proyecto, los rendimientos operacionales y el margen de contribución.

Entre los objetivos del estudio se buscaba establecer la adecuada aplicación de las técnicas de evaluación de inversiones más usadas por las diferentes empresas en Colombia. Dichas técnicas son el VPN, la TIR y la RB/C. Los argumentos de justificación dados por los encuestados fue tanto la facilidad de su utilización, su consideración del valor del dinero en el tiempo así como la estrecha relación entre ellas. Lo anterior pretendía verificar el uso adecuado, o no, de cada uno de los criterios de inversión.

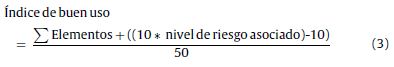

Con el objeto de otorgar mayor validez al uso de cada uno de los métodos se creó una variable llamada Índice de buen uso, que incluye los diferentes elementos que se deben tener en cuenta en el uso y aplicación de estos a partir de los flujos de caja y el valor del dinero en el tiempo. Este índice mide particularmente la inclusión del riesgo en la tasa de descuento nivel de riesgo asociado y dentro de la sumatoria de elementos se incluyen aquellos que son relevantes para la determinación del flujo de ingresos, egresos y neto, como son las inversiones iniciales en activos fijos e intangibles y las posteriores inversiones para reposición de activos o Capex, el capital de trabajo inicial y sus posteriores variaciones, el flujo operativo o EBITDA, el valor terminal o residual y el efecto incremental del proyecto en estudio sobre otros flujos de la empresa. De esta forma se desarrolla una mejor aproximación a la realidad de cada proyecto y se lleva a cabo una correcta valoración del mismo, ya que permite tener en cuenta una tasa de descuento como forma de incluir el riesgo asociado a la inversión, cuya valoración se consideró mucho más importante que la anterior dándole un mayor peso sobre el Índice de buen uso. Esta nueva variable considera valores que oscilan entre 0 y 1 y se determinó de la siguiente forma:

Para complementar el procedimiento se creó una segunda variable cuyo valor oscila entre 0 y 5 para cada uno de los métodos (VPN buen uso, TIR buen uso y RB/C buen uso) que incluyera la frecuencia de uso, en una escala de 1 a 5 (donde 1 = Nunca y 5 = Siempre), de cada una de ellas ajustada con la variable Índice de buen uso; esto se hizo con el fin de ponderar adecuadamente el buen uso de los métodos. A continuación se presenta el comportamiento de cada una de las variables que ponderan el buen uso de los métodos con relación a 3 factores determinantes, a saber: el valor de activos, el nivel de estudios de los directivos y el tipo de empresa.

Según el valor de los activos, las empresas tipo micro y pequeñas no tienen claridad acerca del uso de las diferentes técnicas. Ellas presentaron una ponderación inferior a 2 en cuanto al uso adecuado de las mismas así: un 62% de las que usan el VPN, un 63,5% la TIR y un 67,9% que utilizan la RB/C. Llama la atención que el 40,9% de las que usan el VPN, el 43,1% la TIR y el 49,6% que mencionan el uso de la RB/C se ubican por debajo de 1 en el índice de ponderación. Este hecho refleja que un gran número de empresas en el estudio está utilizando erradamente estos métodos dado que no están considerando los elementos específicos y no hay una tasa de riesgo asociada, por ejemplo, para el cálculo del VPN; por tanto, esto puede llevar a una toma de decisiones sustentada en razones no válidas y con pocas posibilidades de ser la más conveniente a las organizaciones en cuanto a crecimiento y sostenibilidad en el mercado.

Para las empresas medianas y grandes la situación es relativamente mejor al evidenciarse que algunas de estas tienden a la aplicación de los métodos de evaluación de una forma más ajustada respecto a la teoría, pues cerca de un 39,9% que usan el VPN, un 38,7% que utilizan la TIR y un 39,9% que emplean el método de la RB/C presentan una ponderación superior a 3. Esta situación refleja que las medianas y grandes empresas del país tienen conocimiento de los métodos para evaluación de proyectos pero hay que resaltar que, de todos modos, no todas los utilizan correctamente, pues se encuentra que un 52,8% que usa el VPN, un 66,3% la TIR y un 64,4% la RB/C muestran una ponderación inferior a 3 en el índice de buen uso para estos criterios de inversión.

En cuanto al nivel de estudios del personal encargado de las decisiones financieras, la figura 2 refleja, para el nivel de estudios secundarios/técnicos, que este grupo está utilizando de forma inadecuada el VPN, la TIR y la RB/C, hecho reflejado en una ponderación inferior a 1 del índice de buen uso, lo cual evidencia que no se están teniendo en cuenta los elementos requeridos en la aplicación de las técnicas y no se está considerando una tasa de descuento para el proceso de actualización de los flujos del proyecto a evaluar. Este tipo de prácticas puede llevar a interpretaciones incorrectas y a decisiones basadas en fundamentos no válidos.

En este sentido, el personal con nivel de formación universitaria –especialización/maestría–muestra una concentración de valores entre 1 y 4, lo cual, dada la amplitud de este rango, pone en evidencia que, a este nivel de formación, existe conocimiento de los métodos y de la importancia de la determinación de una tasa de descuento, pero no hay una utilización adecuada de ambos aspectos, situación que se indica en el hecho de que el 93%, el 92,6% y el 93,4% del personal a este nivel obtuvieron, respectivamente, una ponderación inferior a 4 en la variable que mide el buen uso del VPN, la TIR y la RB/C, mostrando que solo un pequeño porcentaje (VPN = 8,9%; TIR = 8,9% y RB/C = 9,6%) del personal aplica, de forma más certera y ajustada (ponderación superior a 4) cada una de la técnicas para evaluar los proyectos al interior de la empresa.

Conviene resaltar que el Capital Asset Pricing Model (CAPM) es utilizado con muy poca frecuencia por las empresas encuestadas (fig. 3), pues existe un 51,4% que nunca lo aplican e incluso un 28,6% de estas muestran un uso esporádico del mismo. El uso del CAPM es considerado, desde la teoría sobre decisiones de inversión, como uno de los modelos más avalados para la consideración del riesgo en la tasa de descuento. Dadas estas especificidades se sugiere entonces que los hallazgos muestran que su uso está relacionado con el nivel de formación de quienes toman decisiones, pues un 67,9% de las empresas que declaran usar este modelo se encuentran bajo la dirección de directivos cuyo nivel de formación es de especialización, maestría o doctorado. De la misma forma, el uso del modelo CAPM se relaciona con el tamaño de las empresas, pues el 77,8% de las que lo utilizan se caracterizan por ser medianas y grandes.

A continuación se presenta una revisión de los resultados de otros estudios realizados en distintos países con el fin de aportar elementos para la discusión de los hallazgos de la presente investigación.

4.1 Contraste con otros estudios

Las prácticas para la evaluación de inversiones ha sido tema de múltiples investigaciones a lo largo de los últimos 30 años en diversos países. En Colombia, el presente estudio es meritorio en este ámbito dada la escasa presencia del tema en lo académico, motivo por el cual los resultados deben ser contrastados con lo que se ha encontrado en otros países; para esto se han tomado como referencia estudios importantes realizados en otras partes, entre los cuales se encuentran Graham y Harvey (2002), Farragher et al. (1999), Mongrut y Wong (2005), Bennouna, Meredith y Marchant (2010); y DeAndres, de la Fuente y San Martin (2012).

Para contrastar las técnicas de mayor utilización por las empresas en Colombia con lo obtenido en el estudio de Graham y Harvey (2002), se tomó de la muestra, tal como se hizo en dicho estudio, las empresas grandes que utilizaban siempre o frecuentemente cada una de dichas técnicas. El reporte de la figura 4 muestra que las técnicas de mayor uso son la TIR, la RB/C y el VPN. La preponderancia del uso de estos 3 criterios podría deberse al fácil uso de los mismos, la capacidad que tienen de estimar el valor del dinero en el tiempo y porque se relacionan bien entre ellos para dar claridad a la decisión de inversión.

Estos resultados no distan mucho de lo obtenido por Graham y Harvey (2002) en su investigación, en la cual los 3 primeros lugares, en orden descendente, fueron ocupados por la TIR el VPN y la tasa mínima de retorno; ni de lo logrado por Farragher et al. (1999), quienes encontraron que los métodos de mayor aceptación, también en orden descendente, eran la TIR, el VPN y el PR.

Se observa que la TIR y el VPN siguen siendo los métodos más usados por parte de los directivos de las empresas en Colombia lo que se asemeja a lo exhibido en Canadá por Bennouna et al. (2010) y por De Andres et al. (2012) en España. Ambos criterios muestran la importancia dada a la variable de consideración del valor del dinero en el tiempo sobre métodos que no lo hacen, como lo es el del PR, aunque este sí sea bastante utilizado en los análisis reportados por De Andres et al. (2012). Al respecto es importante resaltar la diferencia de resultados con respecto al estudio de Graham y Harvey (2002), quienes encontraron que la utilización del PR se concentró en empresas pequeñas mientras que las grandes preferían el uso de técnicas como el VPN. En el presente estudio el uso de ambas técnicas es similar tanto para las grandes como para las pequeñas empresas, a saber: micro (17%), pequeña (20%), mediana (30%) y grande (33%). Teniendo en cuenta lo anterior se puede inferir que los métodos tradicionales siguen siendo más importantes y de uso más generalizado que otros métodos como opciones reales que, aunque se refleja en el séptimo lugar en la investigación ha tenido mayor aceptación que en otros estudios realizados anteriormente.

Es importante analizar si los directivos usan una o más técnicas de evaluación simultáneas con el fin de establecer si las empresas basan sus decisiones de inversión en el resultado de un solo método o, si por el contrario, consideran los resultados de varios métodos teniendo en cuenta que cada uno de ellos tiene sus limitaciones. Para dicho análisis se tomaron en consideración las 4 técnicas más representativas del estudio junto con el método de opciones reales que permite determinar la flexibilidad de las empresas al momento de evaluar sus decisiones de inversión; estos resultados se muestran en la tabla 2.

La tabla 2 indica que el mayor porcentaje corresponde a las empresas que combinan los 5 métodos en consideración, lo cual es positivo, pues, como ya se mencionó, esto permite compensar las limitaciones de un método con las ventajas que puede ofrecer otro. Por otra parte, al igual que los resultados obtenidos en el estudio de Mongrut y Wong (2005), no hay ninguna empresa que solo utilice el método de opciones reales para el análisis de inversiones; dicho método siempre es utilizado en combinación con alguno de los otros.

Contrastando estos resultados con los obtenidos por Mongrut y Wong (2005), se observa que, al igual que en Colombia, un porcentaje mínimo de las empresas peruanas utilizan una sola técnica en el momento de evaluar sus inversiones y que el mayor porcentaje se presentó en el uso simultáneo de la TIR, el VPN y el PR, observándose, al mismo tiempo, que en el momento de evaluar el VPN junto con otra técnica, se prefiere el PR frente a la TIR, mientras que en Colombia las empresas prefieren esta última. Esto refleja, en Perú, una mentalidad corto-placista de los gerentes de las empresas que invierten y buscan recuperar cuanto antes su inversión, a diferencia de los empresarios colombianos, quienes ya muestran que su preocupación va un poco más allá del tiempo en el cual van a recuperar su inversión y tienen en cuenta otros factores reflejados en la opción otros factores del cuestionario, tales como políticas de crecimiento, posicionamiento de marca y otros que flexibilizan la decisión de inversión.

En cuanto a los métodos para la predicción de flujos de caja, los resultados obtenidos en la presente investigación difieren nuevamente de lo encontrado en el estudio de Mongrut y Wong (2005), pues, según ellos, los métodos más utilizados fueron el análisis de sensibilidad, simulación y árboles de decisión en orden descendente, mientras que, en Colombia, los empresarios prefieren el análisis de escenarios frente al análisis de sensibilidad y simulación.

En este orden de ideas, la situación en Colombia difiere de la encontrada en estudios realizados en mercados desarrollados, en los cuales, según Graham y Harvey (2002) y Farragher et al. (1999), los métodos más utilizados son el análisis de sensibilidad, de escenarios y de simulación, en orden descendente. La diferencia radica en que, en dichos estudios, el primer lugar lo ocupa el análisis de sensibilidad, mientras que, en Colombia, esta posición es ocupada por el análisis de escenarios. De lo anterior se puede inferir que los resultados obtenidos en la presente investigación no se han logrado conciliar con lo encontrado en otros estudios realizados anteriormente, independientemente de si se trata de estudios realizados en países desarrollados o con un nivel de desarrollo similar al de Colombia.

Analizando la forma en que los empresarios colombianos determinan la tasa de descuento del proyecto, en contraste con los resultados de la investigación de Mongrut y Wong (2005) en Perú, donde los métodos más utilizados son el costo promedio de capital, el modelo CAPM y los rendimientos requeridos por los accionistas en orden de consideración por frecuencia de uso, en Colombia la prioridad se da a los lineamientos expresados por los socios, seguido por los rendimientos obtenidos en otras inversiones y, finalmente, el costo promedio de capital, tal como se aprecia en la tabla 3.

En Colombia es muy importante tener en cuenta los lineamientos expresados por los socios en el momento de determinar la tasa de descuento, tanto en las grandes empresas como en las pequeñas; es decir, no es una característica específica de las empresas pequeñas, como se determinó en el estudio de Graham y Harvey (2002), mientras que, en el caso del modelo CAPM, los resultados, en ambos estudios, coinciden en que son finalmente las empresas grandes quienes más usan este modelo para determinar la tasa de descuento.

En los estudios realizados por Graham y Harvey (2002) y Farragher et al. (1999) el método más utilizado es el modelo CAPM, el cual, en la presente investigación, tan solo es empleado por el 18% de las empresas de la muestra, lo que va en contravía con lo que se enseña en las universidades, pues dicho método es el de mayor aceptación por parte de catedráticos y de libros referidos al tema.

Finalmente, el análisis de auditorías determinó varias similitudes respecto a los resultados presentados por Farragher et al. (1999) en su estudio en cuanto a la finalidad de las auditorías, pues en ambos estudios se encontró que las empresas realizan estas actividades principalmente para tomar acciones correctivas frente a las inversiones; en segundo lugar, para ayudar a los encargados a mejorar sus habilidades y, en tercer lugar, para identificar dichas habilidades en ellos.

En cuanto a la aplicación de las auditorías, en el estudio realizado por Farragher et al. (1999) es evidente que estas se aplican, principalmente, a una base regular de proyectos, mientras que en el presente estudio no hay una brecha importante en cuanto a la aplicación de las auditorías para una base regular de proyectos o para todos los proyectos, pues la diferencia no es significativa. Una situación similar se presenta en los motivos por los cuales muestran variabilidad, es decir no se puede asignar ni a errores en los pronósticos, ni a posibles fallas operativas en particular, pues como se observa en la figura 5 la suma de los registros absolutos (frecuentemente y siempre) con que se le asigna a uno u otro dicha responsabilidad es muy similar, 78 frente a 76, respectivamente.

Respecto al personal que dirige las auditorías, se encontró que son las personas encargadas de las inversiones de capital y el personal especializado en este campo quienes prioritariamente se encuentran frente al proceso, quedando en un segundo plano el personal encargado de dirigir las operaciones, situación contraria a lo presentado en el estudio de Farragher et al. (1999), donde son estos últimos quienes se encargan principalmente de esta labor.

5. Conclusiones

En los últimos años las técnicas más utilizadas en el momento de valorar un proyecto de inversión han sido el VPN y la TIR, hecho confirmado en el presente estudio realizado en empresas colombianas; sin embargo, surge un nuevo criterio que, en estudios anteriores, no cobraba tanta importancia como es el de la RB/C, el cual se refiere a una estimación del valor creado por los proyectos por cada unidad monetaria invertida en ellos.

Durante el desarrollo de la investigación se encontraron evidencias suficientes para concluir que el tamaño de la empresa y el nivel de estudios de los directivos constituyen 2 factores relevantes en el momento de elegir el método para evaluar proyectos de inversión. En el estudio se encontró que en las empresas de menor tamaño el proceso de toma de decisiones de inversión se realiza mediante el uso del VPN, la TIR y, en menor medida, de la RB/C. Este hecho tiene relación con el nivel de estudios del personal que se ocupa de tales decisiones, pues en las empresas pequeñas se encontraron directivos cuyo nivel de formación es bajo en algunos casos respecto al encontrado en las empresas de mayor tamaño (medianas y grandes), en las cuales, se puede señalar que utilizan, en mayor medida, y en forma más idónea, la combinación de las 3 técnicas, sin descartar que, según resultados del índice de buen uso, todavía hay muchas empresas que no tienen un adecuado conocimiento y uso de los métodos disponibles para evaluar sus proyectos de inversión.

Sin embargo, se presentaron casos en los cuales, en empresas pequeñas, sus directivos contaban con estudios superiores y por ende aplicaban un método definido para evaluar sus proyectos de inversión y, adicionalmente, se identificaron compañías en las cuales sus directivos, a pesar de tener un nivel de estudios alto, no implementaban ninguna técnica. No concierne a este estudio, pero dicho comportamiento puede ser algo de interés para futuros estudios dado que puede ser debido a la influencia de la cultura organizacional creada en las empresas respecto a este proceso que, independientemente de los conocimientos previos de sus dirigentes, no pueden llevarse a cabo por no ser procedimientos estandarizados en ellas y, en ocasiones, por tratarse de proyectos alineados con la estrategia para obtener ventaja competitiva aunque la factibilidad de estos no fuera lo suficientemente considerable según las técnicas, hecho que desvirtuaría, en alguna medida, la importancia de utilizar métodos para evaluar inversiones.

El estudio no refleja evidencias para afirmar que el tipo de empresa (nacional o multinacional) desempeñe un papel importante dentro de la decisión de uso de cada uno de los métodos por parte de las empresas; sin embargo, sí cabe resaltar que las empresas extranjeras mostraron una inclinación mayor hacia un proceso más estructurado en lo que respecta al uso de diferentes métodos para la toma de decisiones de inversión. Asimismo se encontró evidencia para concluir que el sector empresarial en el que se desempeñan las empresas no influye en el método utilizado para la evaluación de sus inversiones, pues la pertenencia a cualquiera de ellos no establece un patrón para el uso de los mismos.

Conflicto de intereses

Los autores declaran no tener ningún conflicto de intereses.

Agradecimientos

Los autores expresan su agradecimiento a la Vicerrectoría de Investigación y Extensión de la Universidad Industrial de Santander por el apoyo financiero otorgado a través del proyecto de investigación Relación rentabilidad-riesgo en inversiones. Igualmente manifiestan su agradecimiento a los pares evaluadores del artículo por sus valiosos comentarios y sugerencias.

Notas

1 Variable que se describirá en la sección de resultados.

Bibliografía

Bennouna, K., Meredith, G. G. y Marchant, T. (2010). Improved capital budgeting decision making: Evidence from Canada. Management Decision, 48(2), 225–247.

De Andres, P., de la Fuente, G. y San Martin, P. (2012). El director financiero y la decisión de inversión en la empresa española. Universia Business Review, 36(4), 14–30.

Farragher, E. J., Kleiman, R. T. y Sahu, A. P. (1999). Current capital investment practices. The Engineering Economist, 44(2), 137–150.

Gitman, L. y Forrester, J. (1977). A survey of capital budgeting techniques used by major U.S. firms. Financial Management, 6(3), 66–71.

Gitman, L. y Mercurio, V. (1982). Cost of capital techniques used by major U.S. firms: Survey and analysis of Fortunes 1000. Financial Management, 11(4), 21–29.

Graham, J. y Harvey, C. (2002). How does CFOs make capital budgeting and capital structure decisions? Journal of Applied Corporate Finance, 15(1), 8–23.

Klammer, T. (1972). Empirical evidence of the adoption of sophisticated capital budgeting techniques. Journal of Business, 45(3), 387–402.

Mao, J. (1970). Survey of capital budgeting: Theory and practice. Journal of Finance, 25(2), 349–360.

Maya, O. C. (2004). Valuation of financial assets using Monte Carlo: When the world is not so normal. Revista Economía del Rosario, 7(1), 1–18.

Mongrut, M. S. y Wong, C. D. (2005). Un examen empírico de las prácticas de presupuesto de capital en el Perú. Estudios Gerenciales, 95(2), 95–111.

Pereiro, L. E. (2006). The practice of investment valuation in emerging markets: Evidence from Argentina. Journal of Multinational Financial Management, 16(2), 160–183.

Petry, G. (1975). Effective use of capital budgeting tools. Business Horizons, 18(5), 57–65.

Rayo, S., Cortés, A. M. y Sáez, J. L. (2007). Valoración empírica de las opciones de crecimiento. El caso de la gran empresa española. Revista Europea de Dirección y Economía de la Empresa, 16(2), 147–166.

Rosenblat, M. y Jucker, J. (1978). Capital expenditure decision/making: Some tools and trends. Interfaces, 9(2), 63–69.

Ross, M. (1986). Capital budgeting practices of twelve large manufacturers. Financial Management, 5(4), 15–22.

Schall, L. y Sundem, G. (1980). Capital budgeting methods and risk: A further analysis. Financial Management, 9(1), 7–11.

Velez, I. y Nieto, G. (1986). Investment decision-making practices in Colombia: A survey. Interfaces, 16(4), 60–65.