LANZAMIENTO DE SUPERMERCADOS CHEAP EN VENEZUELA

OSCAR A. COLMENARES D.1, JOSÉ LUIS SAAVEDRA2

1Magíster en Gerencia Empresarial, mención Mercadeo, Universidad del Zulia, Venezuela, 2006. Licenciado en Administración de Empresas, Universidad del Valle de Momboy, Venezuela, 1999. Participante del Doctorado en Administración de Empresas, Universidad Politécnica de Madrid en Convenio con Universidad del Zulia, 2005-2009. Profesor Asistente, Facultad de Ciencias Económicas y Sociales, Universidad del Zulia, Venezuela. oscolm29@yahoo.es

2Máster en Administración, Instituto de Estudios Superiores de Administración (IESA), Venezuela, 1999. Licenciado en Comunicación Social, mención Publicidad y RR.PP., Venezuela, 1995. Profesor asociado-invitado, Facultad de Ciencias Económicas y Sociales, Universidad del Zulia, Venezuela. jlsaa@yahoo.com

Fecha de recepción: 6-09-2007 Fecha de corrección: 02-10-2007 Fecha de aceptación: 30-01-2008

RESUMEN

El presente caso de estudio se plantea en el contexto del sector de distribución de alimentos al detal en Venezuela en los años 2005 al 2007, el cual ha ostentado diversas mutaciones y cambios en función de las condiciones socioeconómicas del país y las tendencias globales. La cadena internacional de Supermercados Cheap, de origen tailandés, es una empresa dedicada a la distribución al menor de productos de consumo masivo, que estaba interesada en abrir operaciones comerciales en Latinoamérica tomando como país piloto a Venezuela. Para ello, quiere desarrollar una red de tiendas con marca y concepto propio adecuada a las características y exigencias del mercado local. En este sentido, debe diagnosticar el escenario de negocios y del mercado actual del sector y diseñar un plan de acción para cumplir con su objetivo.

PALABRAS CLAVE

Sector de distribución de alimentos, estrategia de mercadeo, segmentación y posicionamiento.

Clasificación JEL: M31

ABSTRACT

Cheap Supermarket Launching in Venezuela

The present case of study rises in the context of food retail distribution in Venezuela in 2005-2007 years, which had shown diverse mutations and changes due to socioeconomic conditions of the country and the global trends. The international chain of Supermarkets Cheap, of Thai origin, is a retail distribution company of products of massive consumption. Cheap was interested in launching commercial operations in Latin America and they took Venezuela as a pilot country. For it, they want to develop a net of shops with brand and own concept adapted to the characteristics and requirements of the local market. In this respect, it must diagnose the business scene, analyze the current market and design a plan of action to achieve their aims.

KEY WORDS

Retail food distribution, marketing strategy, segmentation, positioning.

INTRODUCCIÓN

Luis Alejandro Torres, representante comercial de la cadena de supermercados tailandesa Cheap, tiene como misión de su casa matriz instalar en Latinoamérica su primera red de tiendas. Para ello selecciona a Venezuela como país sede de su prueba piloto. El Grupo Cheap está dispuesto a flexibilizar su modelo de negocio a las condiciones y características particulares del entorno venezolano. Para ello cuenta con un sólida experiencia reciente, en el mercado de Europa oriental, que le ha servido de referencia para desarrollar y adaptarse a las exigencias particulares en mercados atípicos, sin perder su razón de ser y alcanzar el éxito.

En una primera fase, Luis Alejandro Torres debe diagnosticar la situación comercial actual del sector de distribución de alimentos al detal en Venezuela y sus tendencias, con el objeto de presentar un plan estratégico preliminar a los ejecutivos en Tailandia de lo que sería su visión y propuesta de negocio más acorde con las exigencias y características propias del entorno local, que sirviese de base como prototipo para un futuro desarrollo regional (latinoamericano).

1. MODELO DE NEGOCIO

El objetivo del Grupo Cheap es poder satisfacer las necesidades de las mayorías (Low-Entry Consumer Based) en el lugar donde se encuentren, sin importar la clasificación o la estructura cultural del país (desde "castas hereditarias" en India, a "ghetos" de inmigrantes en Europa oriental), a través del formato de negocio más conveniente y cómodo para los consumidores; adicionando una sofisticada plataforma tecnológica para manejar la operación.

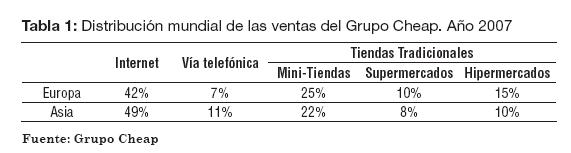

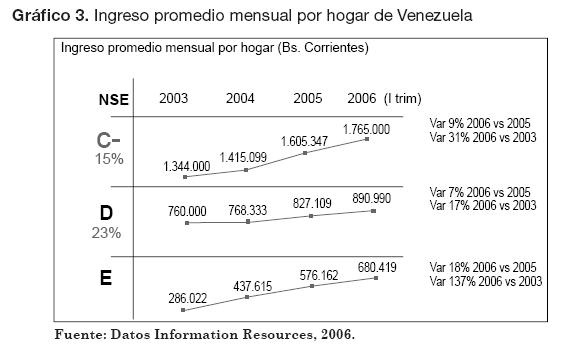

El modelo de negocio de Supermercados Cheap se caracteriza por ser una tienda de descuento que comercializa sus productos de forma tradicional en diferentes formatos de tiendas (mini, súper e hipermercado), así como vía internet y telefónica (tienda virtual), gracias a su moderno sistema de comunicación y logístico que se apoya en una sólida red de reparto a domicilio y un eficiente club de clientes frecuentes. Las ventas por cada uno de los formatos se presentan en la Tabla1.

Este esquema de comercialización ha impuesto estrictas políticas de selección del surtido de productos para cada uno de los formatos manejados. Sin embargo, la gama central de productos para todos los formatos estaba constituida por la categoría de alimentos, siendo su fuerte los productos empacados de larga duración, que apalancan el sistema de venta a domicilio de perecederos como víveres y congelados. Los minimercados ofrecen una pequeña selección de productos de la categoría cuidado personal y mantenimiento del hogar. En el caso de los supermercados la selección se amplía hasta cubrir los productos que abarcan el 75% de las ventas en el mercado y se adiciona la categoría de licores. Finalmente, los hipermercados cuentan con una selección amplia de todas las categorías mencionadas e incluyen juguetes y artículos de decoración.

2. TENDENCIAS DEL SECTOR RETAILERS DE ALIMENTOS: OFERTA DE VALOR

Las grandes cadenas de supermercados y autoservicios del mundo han apostado, además del precio, por la diversificación de formatos: Wal-Mart tiene seis formatos distintos, Carrefour cuatro, Ahold y Casino tres; con el objeto de ofrecer más oportunidades de compra a diferentes segmentos del mercado en distintos lugares, garantizando mayor accesibilidad y proximidad a sus tiendas. Las tendencias en el consumo mundial indican que los grandes retailers de alimentos deberán también focalizar sus estrategias en formatos más pequeños, pero sin descuidar los de gran tamaño, en parte porque estos últimos no han logrado atraer a los segmentos socioeconómicos más bajos (Revista Producto, 2005).

La tendencia general de las tiendas de comestibles al detal en Norteamérica ha sido la diversificación de los formatos no tradicionales al concepto de supermercado. Más de la mitad de las treinta tiendas más grandes de comestibles al detal, se especializan en la operación de formatos alternativos, tales como tiendas de descuento, tiendas por departamento, clubes, drugstores y tiendas de conveniencia. Como los consumidores se vuelven más selectivos en cuanto a donde compran, los retailers han respondido desarrollando conceptos que satisfacen necesidades específicas (Hiperventas, 2006).

Actualmente, las tiendas de descuentos representan el canal con mayor desarrollo en el mundo, llegando a contarse incluso cadenas de tiendas de descuento entre los primeros diez grandes retail a escala mundial (ANSA, 2005a). El futuro del canal distributivo conveniente ha despertado también optimismo y curiosidad en el sector, al tiempo que los parámetros de este formato se amoldan a eventos externos e internos de la actividad detallista (ANSA, 2005b).

Generalmente, las dos maneras básicas de diversificación de formatos han sido, por un lado, emplear diferentes marcas comerciales de tiendas y, por el otro, mantener una marca constante en los diferentes formatos y segmentos en que se incursiona (Saade, 2005). Wal-Mart, inició en el 2005 un plan de reubicaciones o expansiones de establecimientos ya existentes, donde además de intensificar sus Supercenters, inició un nuevo concepto de "mercado de vecindario" con formatos más pequeños para satisfacer necesidades más locales (Hernández, 2005).

Otra manera de diversificación han sido las tiendas virtuales. Los negocios web o e-comerce, desde finales de la década del noventa han marcado la pauta en los países industrializados. Cadenas como Wall-Mart, Carrefur, Safeway; entre otras, han desarrollado con éxito este formato. La introducción de la tecnología telefónica Wireles Application Protocolo (WAP) que proporciona acceso inalámbrico a internet desde celulares, asistentes digitales o Palm Pilots y computadoras portátiles (laptop), permite el mejor aprovechamiento de las bases de datos de clientes y la comunicación constante desde cualquier lugar. En Latinoamérica, este formato de tiendas virtuales en el sector de distribución de alimentos aún es incipiente y satisface las necesidades de una minoría de alto poder adquisitivo y de nivel de instrucción superior.

3. MODERNIZACIÓN DEL SECTOR RETAILERS DE ALIMENTOS EN LATINOAMÉRICA

En Latinoamérica, en la década de los noventa del siglo pasado, la globalización de los mercados revolucionó el sector de los supermercados y sus industrias proveedoras, en razón que éste se caracterizaba por ser de mercados cerrados y con consumidores poco informados. La exportación de las más importantes cadenas de hipermercados y tiendas de descuento causó su efecto haciéndose sentir en la región (Villalonga, 1996).

Especialmente, la penetración de nuevos actores reconocidos de retailers globales como Wal-Mart, Carrefour, Ahold, Casino, Auchan y Makro, entre otros, sirvió para que los detallistas locales se hicieran más competitivos, con el objetivo de recuperar, mantener y acrecentar su participación y lealtad en el mercado (Martínez, 2006). A raíz de esta situación, el sector de supermercados en Latinoamérica hizo importantes avances tecnológicos y de comunicación; y se abocó en perfeccionar los aspectos logísticos y gerenciales, para darles mayor y mejor información y respuestas oportunas a consumidores cada vez más exigentes.

En años recientes, factores positivos han favorecido al sector detallista latinoamericano, especialmente el aumento del consumo, la recuperación de la inversión privada y las condiciones laborales; gracias al crecimiento en general de las economías de la región, especialmente en los últimos tres años (2004, 2005 y 2006), producto del crecimiento del comercio y del PIB internacional, el aumento de las materias primas y la disminución de las tasas de interés (Bermúdez, 2007a), todo esto luego de un largo periodo de estancamiento.

Es de destacar que a pesar del crecimiento económico de la región, aún siguen predominando las poblaciones con bajos niveles socio-económicos, que demandan productos y servicios con precios lo más bajos posibles. Países como Brasil, Colombia y México presentan los porcentajes más altos de población de bajo poder adquisitivo. Por el contrario, Chile muestra el mayor porcentaje de población de clase media, y muy cerca le sigue Argentina. Por tanto, existe aún en la región la supremacía de los establecimientos tradicionales, tiendas de abarrotes y en general del pequeño comercio (con la excepción de Chile) que satisfacen las necesidades del mercado de bajo poder adquisitivo (Martínez, 2006).

4. HÁBITOS DE COMPRA Y USO DEL LATINOAMERICANO

La frecuencia de compra por tipo de establecimiento en Latinoamérica, se concentra en el comercio tradicional (también con la excepción de Chile). Destacándose países como Brasil, Colombia y México, con consumidores comprando 3.7 veces, 3.6 veces y 3.2 veces más en las tiendas tradicionales, respectivamente, debido a que los consumidores fraccionan su compra diariamente (Martínez, 2006).

Paradójicamente, el consumidor latinoamericano valora al momento de elegir su lugar de compra (en orden de importancia): la proximidad de las tiendas, seguido de precios bajos; los descuentos y/o promociones; la calidad de los productos frescos; surtido; calidad y servicio (Bermúdez, 2007). Es decir, que las tiendas tradicionales por su condición de pequeñas y accesibles resultan ser de mayor interés para los consumidores, aunque sus precios no resulten tan atractivos, en comparación con las grandes cadenas minoristas.

5. RESEÑA HISTÓRICA DEL COMERCIO DE ALIMENTOS AL DETAL EN VENEZUELA

En la actualidad existen numerosas alternativas para que el venezolano pueda hacer su compra habitual de artículos de consumo, lo que se denomina "compra principal", o en la voz del propio consumidor: "hacer mercado". La opción que elija siempre dependerá de lo que necesite, así como de la ocasión y el presupuesto del cual disponga (Hiperventas, 2005).

Específicamente, existen y conviven cinco tipos de formatos de tiendas al detal de distribución de alimentos, a saber por orden y tamaño espacial (de menor a mayor): bodegas, abastos, mini-supermercados (tienda de conveniencia), automercados y supermercados, y finalmente los hipermercados (Ver Anexo 1). El surgimiento y presencia de estos cinco formatos se debe, tanto a los cambios evolutivos de la sociedad venezolana en las últimas décadas, como producto del desarrollo urbanístico y socioeconómico de las ciudades y de la incorporación de las tendencias comerciales internacionales. En este sentido, cronológicamente se exponen a continuación los aspectos más relevantes de esta evolución del sector.

Primera Etapa (Época Colonial – 1900) Bodegas: Estas surgen con las fundaciones de los pueblos en Venezuela. Los comerciantes fueron figuras protagónicas en esta época, se ocupaban de comprarles o cambiarles a los agricultores e indígenas lo que ellos producían por lo que necesitaban, como aceite o especias. Así pues el comerciante, el alcalde, el alguacil y el cura echaron la base de la formación de todas las ciudades venezolanas. Al principio, los españoles canarios fueron los dueños de pulperías. Ya para el año de 1892 había en Caracas unas 205 pulperías, conocidas también como bodegas (Hiperventas, 2003a).

Segunda Etapa (1900-1950) Abastos: La comercialización al por menor de víveres y frutos en el formato tipo abasto se remonta a finales del siglo XIX y principios del siglo XX. En los años treinta del siglo XX se incorporan nuevos elementos en la cultura socioeconómica venezolana, con la comercialización de los productos alimenticios importados, que originalmente tuvieron presencia en las proveedurías dispuestas por las empresas petroleras para sus empleados norteamericanos. El proceso urbanizador del país, gracias al auge de la industria petrolera, contribuyó con el incremento de establecimientos comerciales. Según el censo económico realizado en 1936 se reseñaba una presencia importante de nuevos abastos y de algunas de las viejas pulperías que ya sucumbían. Pero fue después de la Segunda Guerra Mundial, con la inmigración europea, especialmente la portuguesa, que se intensifica la transformación y modernización de las pulperías a abastos y panaderías. Es en ese momento cuando se sientan las bases para la incorporación de los automercados y supermercados (Hiperventas, 2003b).

Tercera Etapa (1950-1992) Automercados y Supermercados: En el año de 1948 se presenta la primera propuesta al estilo del supermercadismo estadounidense (tendencia imperante de la época) que sustituiría a los sistemas de compra tradicionales de venta tras mostrador utilizado por los abastos. El primero en instalarse de este tipo fue un local llamado "Todos" en la ciudad de Maracaibo, iniciativa de un grupo de empresarios locales. Los consumidores podían seleccionar con sus propias manos los productos en un moderno ambiente de retail o de autoservicio. Con el paso de los años este modelo se extendió a todo el país, consolidándose como la red de supermercados CADA, hoy parte del grupo Cativen-Casino (Hiperventas, 2003c). Paralelamente, surge una nueva red de supermercados del país, de la mano de un grupo de tres inmigrantes portugueses que crean "Central Madeirense". Aunque inicialmente el negocio de la compañía fue el comercio al por mayor, finalmente emigraron al negocio al detal (Hiperventas, 2003d).

En esta etapa nacen varios automercados y supermercados, y muchos abastos pasan a transformarse o diversificarse para conformar otras redes de tiendas en todo el país. Tal es el caso, de la creación en Caracas de conceptos como: "Supermercado Veracruz" (1956); el cambio de formato de "Abasto Excelsior" (1959) a "Automercado Excelsior Gama, S.R.L." (1969); el Supermercado "El Prado" S.R.L (1963) actualmente denominado "Automercado Plaza´s"; más adelante nacen Automercados "El Patio" (1973) y luego Supermercados "Unicasa" (1982), entre otros en todo el país.

Especialmente, los supermercados incorporaron a la oferta, además del autoservicio, otras categorías de productos y servicios de valor agregado para el consumidor, lo cual implicó la apertura de tiendas con mayor espacio físico que permitieran la ampliación del portafolio de productos sin sacrificar la atención al consumidor. Para 1995 ya existían en Venezuela 1.706 puntos de venta con el formato de Supermercado (Cadenas e Independientes), lo que representaba un supermercado para atender cada 13.000 habitantes (Hiperventas, 2005).

Cuarta Etapa (1992- 2003): Hipermercados: En 1992 se apertura la primera tienda de este tipo: Makro, de origen holandés, introduciendo el concepto cash and carry. Su primera hipertienda Makro en Caracas consta de 20.000 metros de construcción total, mientras que el piso de ventas cuenta con aproximadamente 14.000 metros cuadrados de exhibición. Su objetivo fue convertirse en una extensión de los negocios de los detallistas, representando una opción para el almacenaje de su inventario. Por ello, las dos terceras partes de las ventas de Makro se concentraron en manos de clientes comerciales, mientras que el resto se dirigió a los llamados consumidores finales (Hiperventas, 2003e).

Luego se incorporan el hipermercado Super Maxy´s en 1995 (antigua multitiendas Maxy´s y Sears de Venezuela) y más recientemente se creó Hipermercado Éxito en el año 2001 que se instalaron en los antiguos locales que pertenecieron a las tiendas Construcentro; ambos pertenecientes al grupo de empresas Cativen (propietaria actual de los supermercados CADA, las tiendas Maxy´s y Super Maxy´s), donde tienen participación de capital de empresas de consumo masivo como Polar, Éxito Cadenalco de Colombia y Casino de Francia (2003c).

La aparición de estos nuevos actores motivó a varias cadenas de supermercados nacionales y regionales a adaptarse y diversificarse de formato, entre ellos Hipermercados El Garzón (Región Andina); Hipermercados D´Cándido (Región Zulia-Falcon); HiperJumbo (Región Central), Central Madeirense Hipermercado; Unicasa Hipermercado e Hipermercado Excelsior Gama; Rattan Hipermercado, Sigo Hipermercado e Hipermercado San Tomé (Región Oriental).

Quinta Etapa (2003-Actualidad): Mini-Supermercados, Tiendas Virtuales y Hard-discount: Una vez cubierto todo el territorio nacional, el surgimiento de otros formatos que entran a competir con el concepto de supermercado, aunado a las dificultades económicas de finales de los noventa, conlleva un proceso de racionalización de los Supermercados. Para el 2003 habían desaparecido 552 puntos de venta, quedando sólo 1.154 establecimientos (Hiperventas, 2005). Adicionalmente se unió el congestionamiento de las principales ciudades del país, la valoración del ahorro en tiempo y desplazamiento de los consumidores, desarrollos y tendencias tecnológicos los cuales sirven de incentivo para dar origen a la última generación de tiendas de venta al menor de alimentos.

Dentro de este contexto se incorporan los formatos de tienda tipo mini-supermercados o supermercados-express, con características de tienda de conveniencia, concepto que hasta el momento había sido sólo explotado por las cadenas de farmacias quienes se han apropiado de una participación importante en las ventas de artículos de cuidado personal (Hiperventas, 2003f).

La búsqueda de la modernización y la adecuación a las nuevas tendencias globales y competitivas locales por la aparición de estos nuevos actores motivó a varias cadenas de supermercados nacionales y regionales a adaptarse y diversificarse de formato. En el 2003 Supermercados El Patio crea su nuevo estilo de tienda "El Patio en mini", que no es más que un minimercado, ubicado en un importante centro comercial de Caracas. El "Mini Patio" surgió para satisfacer la demanda de trabajadores y clientes que en ese centro comercial carecían de una tienda con estas características. En 260 m2 que engloba lo mejor de sus anaqueles en su formato supermercado, es decir, manejan las mismas categorías de productos de un supermercado normal pero haciendo énfasis en las marcas líderes y sublíderes (Hiperventas, 2003f). Del mismo modo, con la misma filosofía, incursionan los supermercados Excelsior Gama en el formato de tiendas de conveniencia Gamaexpress. También se puede mencionar el caso de los D´Candido Express, en Maracaibo.

En Venezuela el fenómeno discount está principalmente representado por Mercal, una cadena subsidiada por el Estado, a diferencia de cómo opera este formato en el resto del mundo. Mercal surge como una red de abastecimiento de alimentos y productos de primera necesidad (cadena del gobierno nacional). Su objetivo es la comercialización, al mayor o al detal, en centros de venta fijos o móviles de comercio de carácter individual, colectivo o familiar. Inicialmente fue una propuesta política de carácter público, pero sus posteriores actuaciones son de un indudable matiz comercial y de negocios. Mercal ha funcionado como tienda de descuento o hard discount, y ha jugado un papel importante, tanto en la ubicación conveniente como en los precios, alcanzando un 30% de la participación de mercado de la venta detallista en todo el país. El formato utilizado por Mercal no se había explotado en Venezuela, a pesar que en muchos países de Latinoamérica y el mundo existen tiendas organizadas, formales, que dan precios rebajados a los consumidores pero de formato pequeño, sin lujo, y ubicadas en las adyacencias de los sectores populares (Bermúdez, 2007a).

Del mismo modo, las dos cadenas de hipermercados más importantes desarrollaron un concepto de negocio en formato pequeño para segmentos bajos. El Grupo Cativen-Casino, incorporó en el mercado su tienda de supermercados Q´Precios dirigida a satisfacer las necesidades de los segmentos D y E con precios económicos que estimulan un porcentaje de ahorro importante. Por su parte, en el año 2007 Makro presenta una nueva propuesta innovadora que busca satisfacer el mercado popular. Las nuevas tiendas Mikro se caracterizan por dar al público, que pertenece al sector de menor poder adquisitivo, la opción de obtener muchos productos a precios realmente solidarios.

Otra tendencia de diversificación del sector privado han sido las tiendas virtuales. En Venezuela, automercados Plaza´s fueron los pioneros en crear la primera tienda de automercado en línea que sirve de complemento a sus demás formatos (Hiperventas, 2003g). En lo que respecta a las tiendas virtuales, Venezuela no escapa de esta tendencia, a pesar de que no ha calado con la misma velocidad, debido a que el perfil del internauta venezolano oscila en edades comprendidas entre 18 a 24 años y utilizan internet para buscar información. Aunque las compras virtuales se han incrementado, el internet sigue siendo un canal poco de atractivo comercial para hacer transacciones y para satisfacer las necesidades de las mayorías, por ahora.

6. EL CASO DEL SECTOR RETAILERS DE ALIMENTOS VENEZOLANO

En Venezuela, el retail también presenta los retos y circunstancias anteriormente expuestos, comunes de la región, las cadenas Makro, Casino y Éxito llegaron para cambiar la estructura de comercialización nacional obteniendo una participación de mercado representativa y un incipiente crecimiento de los hipermercados. El impacto de los hipermercados y supermercados foráneos en el sector venezolano se hace sentir más a partir del año 1997 cuando se produce una mayor expansión y participación de los mismos en detrimento del comercio detallista tradicional pues para la fecha se confirmaba el cierre de 2.700 abastos y bodegas (Datanálisis, 2001).

Desde 1999, y con las políticas de una nueva administración nacional, el sector retail de alimentos en Venezuela ha enfrentado diversidad de cambios en la estructura legal (múltiples y crecientes obligaciones laborales e impositivas), así como un entorno económico altamente volátil que incluye la aparición de un competidor propiedad del gobierno. Desde el año 2002, en Venezuela se instauró un control de cambio de la moneda, y desde ese momento al presente la inflación acumulada es del 374% y la devaluación del signo monetario es del 107%. A partir del año 2006 el gobierno nacional decidió establecer un control de precios a más de 350 productos de la canasta típica, lo que ha ocasionado graves distorsiones de la cadena de comercialización y ha generado el cierre de empresas, la migración de productos con "valor añadido" para evitar la regulación de precios, mayor inflación y sobre todo un alto nivel de desabastecimiento.

A diferencia de otros países de la región, en Venezuela existen dimensiones extraordinarias del volumen de ingresos provenientes de la exportación petrolera, el efecto de estos recursos impacta sobremanera a la economía que suele sufrir la llamada "Enfermedad Holandesa".1 En la última década, el aporte del sector petrolero venezolano ha estado entre 60% y 75% del PIB del país (BCV, 2008) y su impacto es tan fuerte que cada año el presupuesto general de la nación se calcula basado en el precio del barril de petróleo el año entrante. Esta realidad, a la que se enfrenta el sector de supermercados venezolano, configura una compleja red donde se definen cambios en la estructura de consumo; surgen nuevos actores y se produce la inhibición de los actores internacionales (Bermúdez, 2007a). (Gráfico 1).

El empuje producido por los precios del petróleo en la economía venezolana es fuente de todas las mejoras económicas. Este fenómeno se puede observar en los movimientos de variables fundamentales como el Producto Interno Bruto, con caídas en los años 2002 y 2003 a niveles de 8,9 y 7,6 por ciento y recuperándose en el 2004 y 2005 a niveles de 17 y 9 por ciento.

El componente ingreso de las Cuentas Nacionales permite un incremento del gasto público que también es de dimensiones excepcionales (Bermúdez, 2007a). La derivación en política económica es un margen de acción sumamente amplio del Estado venezolano en materia macroeconómica, ya que hace que el gasto público se lleve a las masas más populares, específicamente a las clases D y E, quienes sin dejar de vivir en esa condición, ahora tienen una mayor capacidad y una mayor disposición para gastar, lo que activa el consumo de una manera positiva (León, 2007; Bermúdez, 2006).

Todo esto hace particular el caso venezolano, que además del volumen del ingreso y el gasto ya mencionado, se presenta una política distributiva del gobierno atípico en la región.

7. COMPORTAMIENTO DE COMPRAS DEL VENEZOLANO: CAMBIOS SEVEROS

En Venezuela un 40% del presupuesto familiar se destina en alimentación, lo que determina que cualquier incremento de consumo impacta primero los productos alimenticios e inmediatamente después se orienta a otros artículos de consumo masivo como bienes de cuidado personal y artículos de limpieza. Es decir, es una demanda dirigida a la línea completa de productos que principalmente se ofrece en los supermercados o abastos (León, 2007).

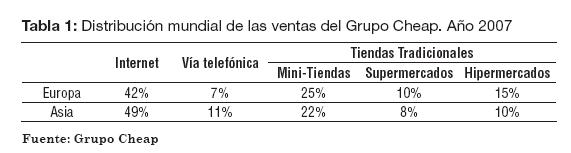

Un aspecto a resaltar en el caso venezolano son los altos y bajos de las bonanzas económicas y la ineficacia de políticas gubernamentales, que han causado gran parte del deterioro de la sociedad venezolana de los últimos treinta años, propiciando modificaciones demográficas significativas y anomalías en el consumo. Esto ocasionó una continua reclasificación de la estratificación, especialmente por los cambios y desplazamientos de estratos de la población en periodos muy cortos. La reducción sistemática de la clase media impulsó el incremento del estrato E y la reducción del estrato C, modificando estilos de vida, así como el acceso y uso de bienes y servicios. (Gráfico 2).

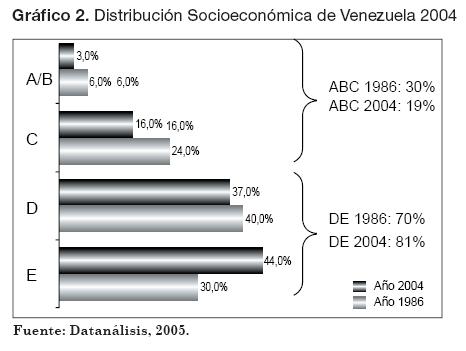

En ese sentido, el comportamiento del consumidor de la clase media reducida y desplazada sufrió severos cambios en las compras en el rubro de alimentos. Tuvo que eliminar productos, disminuir cantidades y sustituir marcas en busca de precios, sin desmejorar la calidad, para no sentir sensación de pérdida de la posición social. En el caso de elección de las marcas de tiendas es similar, ya que existe también una actitud favorable por la elección de tiendas asociadas a la clase media para sentir la sensación de distinción social, aunque la razón de compra principal sea el precio, estarían dispuestos a sacrificarlo (Boza, 2004a; 2004b). Es decir, que existe un alto porcentaje de la población con bajo poder adquisitivo (estratos D y E) con presupuestos limitados, pero que aún conserva o desearía conservar, mientras los precios se lo permitan, un estilo de vida y comportamiento de compra superior, que le genere sensación de estatus. (Gráfico 3).

Actualmente, según Bermúdez (2006), aunque el crecimiento del consumo se refleja para las cifras agregadas, la manera como se ha modificado para cada grupo social es diferente. La clase E tuvo un incremento de ingresos de 137% entre 2003 y 2006, este incremento fue también en término reales. Para el mismo periodo. la clase D tuvo un incremento de ingresos del 17% y para la clase C- (clase media baja) tuvo un incremento del 31%, para estas clases el ingreso se dio sólo en términos nominales, esto significa que en términos reales el crecimiento fue negativo. Para el resto de los grupos sociales A, B y C+ no se habla de incremento de ingreso. Estas cifras indican que el crecimiento del consumo se explica por el aumento de la capacidad de compra de la clase E. En el Anexo 2, se detallan las características del perfil del consumidor venezolano.

Todos estos cambios mencionados, corroboran que el perfil del consumidor venezolano viene registrando significativas variaciones en los últimos años, así como los retail. La conciencia, las condiciones objetivas del ingreso, el lugar y la razón de compra están cambiando de manera relevante (Saade, 2005).

Al igual que en otros países de la región, se puede afirmar con absoluta certeza que el consumidor venezolano ha evolucionado, que es más selectivo y que está mejor informado. A esto hay que agregar el incremento de la proporción de mujeres que se han incorporado activamente al mercado laboral (Boza, 2004b). La actitud del consumidor está evolucionado, probablemente a una velocidad menor que la esperada, pero sí se está haciendo más selectivo. Haber pasado por la crisis de comienzos de los años 2000-2003, y tener que administrar con rigidez un presupuesto, produjo un consumidor más agudo, más cauteloso, más organizado a la hora de comprar, menos impulsivo y más racional (Charr, 2006). Los procesos de adecuación del presupuesto familiar a mayores restricciones en medio de muchos incentivos, han influenciado también a que pruebe y cambie de marcas de valor.

Pero para el consumidor venezolano, a pesar de haber aprendido a ser más cauteloso y abierto a otras marcas, su razón de compra está fuertemente determinada por la denominada ubicación conveniente, seguido por la razón precio, la cual es fundamental para los estratos D y E, al igual que en el resto de los países de la región (Carvalho y Rodríguez, 2006). Especialmente las mujeres, quienes por sus ocupaciones son consumidoras ávidas de productos alimenticios, cuidado personal, hogar, entre otros, en tiendas de conveniencia, dando un importante valor a los horarios extendidos (Boza, 2004b). Casi dos tercios de la gente, el 66%, escoge el supermercado habitual por este criterio. La ubicación conveniente no significa sólo cercanía, es la definición de un lugar que se encuentra en la ruta de desplazamiento habitual del consumidor y donde existen facilidades adicionales como las de horario, que permite el ahorro económico en función del tiempo y el desplazamiento.

Este panorama pudiese sugerir que el aumento del consumo por concentrarse en la clase E no impactó a los comercios de grandes superficies, pero no ha sido así. Lejos de lo que comúnmente podría pensarse, los consumidores de todas las clases van a los supermercados. El lugar donde se compran los alimentos para el hogar son: automercados o supermercados, hipermercados, MERCAL, abastos, mercados públicos, populares, bodegas y buhoneros (Bermúdez, 2007a). (Gráfico 4).

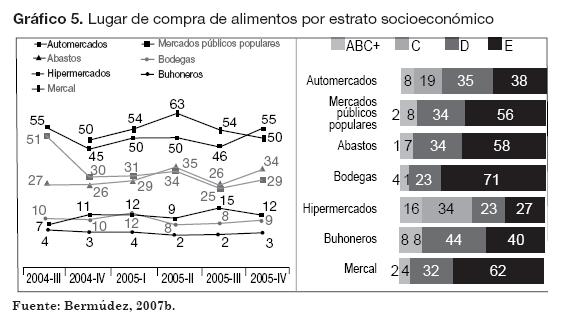

En Venezuela, de la clase C el 19% va al supermercado, de la clase D el 35% y de la clase E el 38% también va al supermercado. De esta última clase, el 2 % asiste a los hipermercados. Es obvio que van más a MERCAL, van más a bodegas, van más a abastos, van más a mercados públicos (es decir, tiendas tradicionales), pero hay una porción importante que va a las grandes superficies, automercados e hipermercados, esto desmitifica un poco esa afirmación de "esos no son mis clientes" (Bermúdez, 2007a).

Probablemente los miembros de las clases D y E, no son el target objetivo de los supermercados, pero sí son sus clientes y son una porción importante, ya que son los sectores a los que más les ha crecido el poder adquisitivo y los que más masa crítica representan: 15 millones de personas, 3 millones de hogares. Es mucho dinero en productos de consumo masivo. Lo que ocurre es que este consumo representa un gran movimiento de flujo de caja, pero con poco margen. (Gráfico 5).

8. RESPUESTAS DEL SECTOR RETAILERS VENEZOLANO: DIFERENCIACIÓN E INNOVACIÓN

En respuesta a estos comportamientos y cambios del consumidor venezolano, de alguna manera los detallistas también han evolucionado en la diversificación de formatos, y hoy en día existen jugadores que ya tienen hasta tres formatos distintos. En muchos casos tienden a ser bien particulares. Se observa algunos que tienen hipermercado, supermercado y panadería (Saade, 2005). Pero es de destacar que para los miembros del sector no es un secreto que el mercado del retail en Venezuela, si bien ha crecido en términos de ventas, no lo ha hecho, en la misma medida, en número de tiendas (Carvalho y Rodríguez, 2006). El mercado de consumo de alimentos en Venezuela el 70% son captados por el sector tradicional y sólo el 30% por el sector autoservicio (Paz, 2006).

De acuerdo con Carvalho y Rodríguez (2006), el sector autoservicio está integrado por las cadenas de supermercados, hipermercados, supercadenas, tiendas de descuento y de conveniencia. En Venezuela existen, aproximadamente, 2.000 unidades con estas características. De éstas, 440 están inscritas en ANSA (Asociación Nacional de Supermercados y Autoservicios), los autoservicios representan el 48% del porcentaje del consumo y el 6% del PIB comercial.

El sector tradicional, por su parte, está conformado por todos aquellos que distribuyen alimentos de alguna manera, pueden ser economatos, mercados populares, Mercal, bodegas, abastos, kioscos, restaurantes, hoteles, etc. De éstos hay en el país 148.000 unidades de venta. Las cifras descritas reflejan un crecimiento de 44% en la rama de autoservicio contra casi 15% del sector tradicional, el cual como se mencionó proporcionalmente no es suficiente para satisfacer las necesidades de la población.

Actualmente, Venezuela en la oferta de espacios de autoservicio ronda los 33 m2 por cada mil habitantes cuando las estimaciones indican que por el volumen del mercado, esta oferta debería superar los 55 m2 (Bermúdez, 2007a). Esta cifra, que se encuentra a la par del mercado de Bolivia, constituye una de las más bajas de la región, siendo superada por Perú y dista mucho de las ofertas de países como Brasil (100 m2 por mil habitantes) y Estados Unidos (400 m2 por mil habitantes). (Bermúdez, 2007b).

En cuanto al mercado de consumo masivo, está estimado en 40.000 millones de dólares, contra 18.000 millones de hace una década. El mercado de consumo masivo ha crecido dos veces y media, en comparación con 1998. Es un crecimiento de mercado donde el grueso lo ha captado el canal tradicional.

El sector autoservicio ha crecido tímidamente sólo seis puntos en diez años, esto se ha debido a las limitantes o trabas para creación del punto de venta por los controles de precios e inventarios, y otro factor es su modernización. La actualización tecnológica se ha convertido en la clave para evitar los faltantes en anaquel y aprovechar el enorme crecimiento del consumo en Venezuela, que se ha activado más estos últimos tres años. En el 2007 el crecimiento registrado hasta ahora es de 13% en volumen (unidades) y de 31% en valor (bolívares), este resultado es contra el registrado de enero a marzo de 2006 (Bermúdez, 2007b).

En este sentido, en Venezuela la concentración de las ventas totales del trade no están en los cinco principales jugadores, las más importantes cadenas como Cativen-Casino (Cada-Éxito), Central Madeirense, Farmatodo, Makro y Unicasa representan sólo el 33%. A diferencia de otros países, el desarrollo del retail de los cinco principales jugadores representa más del 60% (Bermúdez, 2007b).

Principalmente, en Venezuela muchísimos detallistas han innovado sus conceptos, tratando de competir principalmente por el atributo precio. La gran mayoría busca ser percibido por el consumidor por tener los precios más económicos, mejores ofertas, etc. Al respecto, muchos han pasado de ofertas temporales a precios bajos permanentes. Paralelamente, han tratado de mejorar su imagen, con el objeto de ser percibidos como los que tienen buena atención y dan mayor comodidad, etc. La evolución que ha experimentado este tipo de establecimientos es desarrollar formatos de tiendas más pequeñas con importantes descuentos, apalancados por medio de la venta de marcas propias y de la capacidad de minimizar los gastos de publicidad y de operaciones (Saade, 2005 y ANSA, 2005b).

El precio es sumamente importante, especialmente en las categorías marcadoras. De hecho las razones económicas son la principal razón de rechazo de un establecimiento: los precios son caros, o no hay ofertas. Seguido por la comodidad (el lugar es incómodo; no es espacioso; no se compra con tranquilidad; es de difícil acceso; el horario no es cómodo) y la atención (mal servicio, personal descortés, se hacen largas colas) (ANSA, 2005c). Sin embargo, estudios han confirmado que el precio está dejando de ser un elemento diferenciador, ya que el consumidor asume que en todos estos formatos de autoservicios va a conseguir un precio competitivo (Saade, 2005).

En este orden de ideas, se destaca que el venezolano se ha caracterizado por ser marquista y en bonanzas económicas como la actual tiende a ser más influenciado por este aspecto que por el precio. Por ello, algunos especialistas en el sector plantean que en Venezuela el desarrollo del canal de "descuento" no tiene mucha oportunidad en estos momentos, ya que piensan que mientras el consumidor tenga un poder adquisitivo alto no estará dispuesto a cambiarse a marcas propias de distribuidor y de bajo costo.

En consecuencia, los esfuerzos de mercadeo de los detallistas deben ir orientados hacia las decisiones de compra que se basen en percepciones, por ende se debe generar una buena imagen, cultivar experiencias y emociones agradables en el consumo, que garanticen la recompra y lealtad (Boza, 2004a). Cada formato debería tratar de adueñarse de un atributo que actúe como gancho para atraer al consumidor, además de ser competitivo en precio, para que a la hora que un consumidor busque una característica en particular (por ejemplo, frescura), solo evalúe opciones dentro de dicho formato. Según Ruiz (2005), la única manera de diferenciarse en este sector es desarrollar las marcas de tiendas para ofrecerle al consumidor la mejor opción de compra.

Últimamente, en Venezuela, en algunos supermercados han diversificado la oferta al consumidor. Ya no sólo se venden alimentos sino medicinas, algunos supermercados tienen panaderías, cafés. Por tanto se prevé la exploración de nuevos servicios como lo está haciendo el resto de América Latina. La combinación de todos estos negocios puede estarle dando al detallista una operación por metro cuadrado bastante más atractiva. Esto puede permitirle bajar el margen de los alimentos para utilizarlo en un área con mayor tráfico y mantener al consumidor en su piso de venta. Esto redundaría en precios más agresivos y bajos para el consumidor.

Tomando decisiones

Para realizar el diagnóstico y análisis del entorno y posterior diseño del plan estratégico de marketing para el lanzamiento de los Supermercados Cheap en Venezuela, la gerencia corporativa del grupo tailandés le da plena libertad a su representante, Luis Alejandro Torres, para que se apoye en equipos locales especializados en analizar el sector y desarrollar las estrategias necesarias para la introducción de este modelo de negocios en el país.

En una reunión planteada para estudiar el mercado venezolano, Luis Alejandro Torres entrega un dossier con información estadística sobre la evolución del canal de distribución de alimentos al detal en Venezuela, así como otros datos sobre las clases sociales y el ingreso per cápita de la población.

Una vez presentados estos datos, delega las siguientes tareas:

NOTAS AL PIE DE PÁGINA

1. La Enfermedad Holandesa es definida como el proceso conforme al cual una economía percibe una inundación súbita de recursos financieros proveniente de un recurso natural, la cual causa una expansión exagerada en la generación de bienes y servicios no transables (gasto público, construcción, transporte, almacenamiento y comunicaciones, servicios financieros y seguros), a expensas de los sectores productores de bienes transables (agricultura, minería, industria manufacturera), por la sobrevaluación de la moneda y por la conversión de las divisas en moneda local a una tasa superior a la capacidad de absorción del aparato productivo real (Grisante, 200/)

BIBLIOGRAFÍA

ANSA (2005a). Datos del Trade. Revista Punto de Venta. ANSA. 5. (26). Recuperado el 6 de Septiembre de 2007. http://www.ansa.org.ve/

ANSA (2005b). Nuevos parámetros del formato conveniente: ¿Hacia el fin del detallismo convencional? Revista Punto de Venta. ANSA. 5. (29). Recuperado el 1 de septiembre de 2007. http://www.ansa.org.ve/

ANSA (2005c): Estadísticas, Estudio de Brand Diagnostic: El consumidor y su relación con los formatos de autoservicio. Revista Punto de Venta. ANSA. 5. (31). Recuperado el 3 de agosto de 2007. http://www.ansa.org.ve/

BCV (2008). Reporte Estadístico de la Economía Venezolana 2007. Recuperado el 2 de febrero de 2008. http://www.bcv.org.ve

Bermúdez, U. (2006). Economía, consumo y retail en la Venezuela del 2006. Revista Punto de Venta. ANSA. 6. (34). ). Recuperado el 10 de agosto de 2007. http://www.ansa.org.ve/

Bermúdez, U. (2007a). Notimarket: según cifras de AC Nielsen, el sector de autoservicio. Revista Punto de Venta, 7 (37).

Bermúdez, U. (2007b). Retail Venezolano: Presente y Futuro. Revista Punto de Venta, 7(39), 31-33.

Boza, M. (2004a). El consumidor venezolano: nuevas categorías y herramientas para entenderlo. Revista Debates IESA, 9(3), 10 -15

Boza, M. (2004b. ¿Cómo es el mercado venezolano? Revista Debates IESA. 9. (3). 30-37.

Carvalho, C. y Rodríguez, L. (2006, Junio). Autoservicios Hoy. Ponencia presentada en el Foro ANSA 2006. Caracas, Venezuela.

Cerviño, J. (2005). Gerencia de Tienda. Revista Punto de Venta. ANSA. 5. (26). Recuperado el 1 de septiembre de 2007. http://www.ansa.org.ve/

Charr, A. (2006). El nuevo consumidor venezolano y el auge de las ventas. Revista Punto de Venta, 6(36), 46-51.

Datanálisis (2001). Venezolanos compran en supermercados o comercios informales. Recuperado el 1 de septiembre de 2007. http://www.datanalisis.com/publicaciones/detalles.asp?cod=37

Datanálisis (2005). ¿Cómo presupuestar para el 2006?. Recuperado el 1o. de septiembre de 2007. http://www.venamcham.org/Zip/presupuestar3.pdf

Datos Information Resources (2004). Evolución del Consumo Masivo en Venezuela. Recuperado el 9 de julio de 2004. http://www.datosir.com

Datos Information Resources (2004). Definición de los Niveles Socioeconómicos en Venezuela. Recuperado el 6 de enero de 2004. http://www.datosir.com

Datos Information Resources (2006). El Venezolano: su situación social, su conducta y sus expectativas. Recuperado el 1 de septiembre de 2007. http://www.datosir.com/images/Perspectivas%20Sociales%20VenAmCham%202006.pdf

Grisanti, L. J. (2007). La Enfermedad Holandesa es curable. Recuperado el 02 de Febrero de 2008. http://www.analitica.com/va/economia/opinion/1558897.asp

Hernández, C. (2005). M+M Planet Retail. Revista Punto de Venta. ANSA. 5 (26). Recuperado el 1 de septiembre de 2007. http://www.ansa.org.ve/

Hiperventas (2003a). Las pulperías de antaño. Revista Hiperventas. Recuperado el 15 de agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=101

Hiperventas (2003b). Gracias por venir. Revista Hiperventas Recuperado el 15 de agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=116

Hiperventas (2003c): Pioneros del retail venezolano. Revista Hiperventas. Recuperado el 15 de agosto de 2007.http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=113

Hiperventas (2003d): Los que cruzaron el charco. Revista Hiperventas. Recuperado el 15 de agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=114

Hiperventas (2003e): Ventas a la Holandesa. Revista Hiperventa.s Recuperado el 15 de agosto de 2007.. http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=106

Hiperventas (2003f): El Patio, tres historias, tres generaciones. Revista Hiperventas. Recuperado el 15 de agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=107

Hiperventas (2003g): Plaza´s, Apostando por la tecnología. Revista Hiperventas. Recuperado el 15 de agosto de 2007.http://www.hiperventas.com/detalle.asp?Seccion=Historia&id=108

Hiperventas (2005): ¿Hacia dónde va el "supermercadismo" en Venezuela?. Revista Hiperventas Recuperado el 15 de agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=An%E1lisis&id=200

Hiperventas (2006): Diversificar el formato o morir. Revista Hiperventas Recuperado el 15 de Agosto de 2007. http://www.hiperventas.com/detalle.asp?Seccion=Mercados&id=306

León, L. (2007). Escenarios Económicos 2007. Revista Punto de Venta, 7(38), 21-22.

Martínez, D. (2006). Tendencias del supermercado en Latinoamérica. Revista Punto de Venta. ANSA. 6. (34). Recuperado el 1 de septiembre de 2007. http://www.ansa.org.ve/

Morantes, M. & Cefalá, Y. (2003). Estrategias de crecimiento empresarial aplicadas por hipermercados. Revista Venezolana de Gerencia, 6 (24). Recuperado el 4 de septiembre de 2007. http://redalyc.uaemex.mx/redalyc/pdf/290/29002406.pdf

Paz, C. (2006). ¿Quién es tu competencia? Ponencia presentada en el Foro ANSA 2006. Caracas, Venezuela.

Producto (2005). Comercios de barrio adentro. Revista Producto. Recuperado el 1 de septiembre de 2007. http://www.producto.com.ve/255/notas/portada1.html

Ruiz, E. (2005). Precios y promociones. Revista Punto de Venta. ANSA. 5 (26). Recuperado el 2 de septiembre de 2007. http://www.ansa.org.ve/

Saade, J. (2005). Lo social y lo económico. Ponencia presentada en el Foro ANSA 2006. Caracas, Venezuela.

Villalonga, M. (1996). La Globalización de los mercados en la distribución. Recuperado el 03 de Septiembre de 2007. http:/www.aecoc.es/