1. Introdução

O impacto da restrição financeira na gestão da empresa é um tema recorrente e controverso na literatura internacional (Almeida, Campello e Weisbach, 2004; Cleary, 1999; López-Gracia e Sogorb-Mira, 2015; Yuan, Zhao, Shang, Zhang e Umar, 2016), bem como no Brasil (Hamburguer, 2003; Portal, Zani e Silva, 2012) .

Há um debate na literatura no que tange à sensibilidade do fluxo de caixa de empresas restritas e irrestritas (Fazzari, Hubbard e Petersen, 1988; Kaplan e Zingales, 1997). De acordo com Fazzari et al. (1988), as empresas irrestritas podem acessar o mercado para captar recursos e viabilizar seus projetos. Para as restritas, os investimentos são estimulados pela variação no fluxo de caixa e necessidade de retenção de recursos em caixa em função do menor acesso ao capital externo, caracterizando a sensibilidade do fluxo de caixa (Fazzari et al., 1988)

Alguns autores, como Almeida et al. (2004) e Fazzari et al. (1988) discutem que as empresas restritas apresentam sensibilidade no fluxo de caixa superior, outros, por sua vez, como Kaplan e Zingales (1997) e Cleary (1999) argumentam que a sensibilidade é maior para as irrestritas. Em um mercado de capitais perfeito, em que financiamento interno e externo são substitutos quase perfeitos, não há razão para reter fundos; no entanto, as divergências de custo do capital interno e externo mostram-se significativas no ‘mundo real’ devido às imperfeições do mercado e podem estar associadas ao binômio restrição financeira e sensibilidade do fluxo de caixa, pois essas variáveis estão diretamente relacionadas ao potencial de investimento e liquidez das firmas (Fazzari et al., 1988).

As empresas restritas podem apresentar dificuldade para acessar os mercados financeiros globais e se predispor a acumular dinheiro no caixa para viabilizar investimentos no longo prazo, tornando relevante o gerenciamento da liquidez (Denis e Sibilkov, 2010; Herrera, 2015; López-Gra cia e Sogorb-Mira, 2015). Na medida em que a dificuldade de captar recursos externos se eleva, a retenção de capital aumenta estimulada pela variação no fluxo de caixa, cuja sensibilidade é ampliada (Fazzari et al., 1988). As empresas irrestritas, por sua vez, não se preocupam tanto com a liquidez em função do maior acesso aos recursos externos, assim, averiguam, principalmente, se há Valor Presente Líquido (VPL) maior que zero nos seus projetos de investimentos (Almeida et al., 2004).

Em contraparte, conforme Cleary (1999), Kadapakkam, Kumar e Riddick (1998), Kaplan e Zingales (1997), as empresas irrestritas possuem uma maior sensibilidade ao fluxo de caixa, uma vez que a relação entre restrição e sen sibilidade é ponderada pela aversão ao risco dos gestores, que escolhem utilizar recursos internos para efetuar investimentos, apesar de custos externos baixos. Ainda segundo os autores, as empresas maiores, em tese irrestritas, são mais flexíveis e melhor se adaptam aos choques de demanda; as pequenas, por sua vez, podem ser pressionadas a efetuar investimentos, mesmo com custos externos superiores, para se manterem competitivas.

As diversas abordagens debatidas entre os autores, para mensurar a restrição financeira, abrangem pressupostos empíricos considerados válidos, ou não, ponderando a de pendência de fatores endógenos que podem não se relacionar de modo simples com a restrição, como o índice KZ (Kaplan e Zingales) que utiliza informações tanto quantitativas quanto qualitativas (Hadlock e Pierce, 2010).

Neste contexto, não há uma corrente proeminente sobre como a restrição financeira afeta o fluxo de caixa, além de não abordar se as empresas restritas devem preservar o caixa ou investir quando há excedente no fluxo de caixa (Chang, Dasgupta, Wong e Yao, 2014). Verifica-se, ainda, que poucos estudos foram desenvolvidos para as economias emergentes, no que se refere à relação entre sensibilidade do fluxo de caixa, governança corporativa, tamanho das empresas e acesso aos mercados financeiros (Francis et al., 2013; Yuan et al., 2016).

O gap teórico e prático quanto às diferentes variáveis que podem influenciar a sensibilidade do fluxo de caixa em países emergentes é relevante para o Brasil, cuja extensão geográfica e disparidade econômica nas diversas regiões podem proporcionar acesso heterogêneo aos mercados de crédito (Crocco e Menezes, 2005). Soma-se a isso, a assimetria no mercado de capitais quanto ao tamanho e concentração de poucas empresas no volume total nego ciado na sua principal bolsa de valores (Bolsa de Valores de São Paulo, denominada atualmente como “B3”). Não obstante, empresas de maior porte acessam os mercados de capitais internacionais e, com efeito, podem apresentar menores restrições de capital, assim como, a assunção de elevados padrões de governança podem torná-las mais confiáveis aos investidores no mercado local (Francis et al., 2013; Kadapakkam et al., 1998). Algumas empresas brasileiras, portanto, podem apresentar menor restrição e, consequentemente, sensibilidade do fluxo de caixa inferior.

Diante do exposto, a execução do trabalho foi motivada diante da lacuna teórico-empírica existente para economias em desenvolvimento que apresentem contextos regionais heterogêneos. Assim, o objetivo geral deste estudo é: analisar o impacto da restrição financeira na sensibilidade do fluxo de caixa das empresas brasileiras.

O estudo utilizou uma extensão do modelo proposto por Almeida et al. (2004), através de uma regressão com dados em painel, ao incluir oito variáveis independentes que podem contribuir para analisar o impacto da restrição financeira na sensibilidade do fluxo de caixa. São elas: distância geográfica, governança corporativa, liquidez corrente, giro do ativo, retorno do ativo, endividamento, custo da dívida e cobertura de juros.

Salienta-se duas variáveis de controle para explorarem lacunas não resolvidas na teoria: a) distância geográfica, tendo em vista que as diferenças regionais podem influenciar as estratégias, disposição ao crescimento das empresas e nível de supervisão (Yuan et al., 2016) e b) governança corporativa, pois empresas com níveis superiores de governança podem apresentar menor nível de sensibilidade do fluxo de caixa (Francis et al., 2013).

Estudar a restrição das empresas é importante, pois essas utilizam os recursos internos para efetuar investimentos que agregam valor à empresa devido à dificuldade de acesso ao capital externo (Denis e Sibilkov, 2010). Nesse contexto, o estudo é relevante na medida em que compreender a restrição financeira e sua influência na sensibilidade do fluxo de caixa pode auxiliar as empresas a minimi zar a dificuldade de acesso aos serviços financeiros e, por conseguinte, estimular a expansão do sistema financeiro de forma mais homogênea ao longo do território nacional de modo a contribuir para o desenvolvimento do país (Sanz, 2010). Os resultados obtidos no estudo vão ao encontro aqueles obtidos por Fazzari et al. (1988) ao verificar impacto positivo da restrição financeira na sensibilidade do fluxo de caixa das empresas restritas.

As empresas com níveis superiores de governança e mais próximas ao principal centro financeiro (B3), em tese irrestritas, apresentam maior retenção de capital. Essa evidência contrasta com os achados de Almeida et al. (2004) e sugere que maiores níveis de governança sinalizam um comportamento empresarial mais conservador frente ao reconhecimento das dificuldades de acesso ao mercado de crédito em um país emergente em que as flutuações de mercado são mais recorrentes. Assim, é possível que essas empresas apresentem maior retenção de recursos devido a dificuldade de captar a quantia necessária para suas operações no mercado, opondo-se aos achados de Francis et al. (2013) e Sun e Yamori (2009).

O estudo proporciona contribuições teóricas e práticas ao discutir tanto o impacto da restrição financeira na sensibilidade do fluxo de caixa das empresas estabelecidas no Brasil quanto à necessidade de interiorização da bolsa de valores do país, tendo em vista que o acesso a serviços financeiros pode contribuir para o desenvolvimento das em presas e, consequentemente, do país.

Para alcançar o objetivo desta pesquisa, este artigo está estruturado em mais quatro seções. A segunda seção aborda os fundamentos teóricos do tema e subsidiam o modelo empírico. Os materiais e métodos estão na terceira seção e apresentam o processo de construção das variáveis e o modelo estatístico utilizado. A quarta seção traz os resultados e discussões do estudo cujas implicações teóricas e práticas são apontadas nas considerações finais, quinta seção. As referências utilizadas estão listadas no final do artigo.

2. Fundamentação teórica

A assimetria de informações em um mercado de capitais imperfeito leva à restrição financeira das empresas ao proporcionar um maior risco aos fornecedores de crédito que não possuem informações suficientes quanto à qualidade do investimento (Fazzari et al., 1988; Jensen, 1986). Devido à discrepância de custo interno e externo, as decisões de investimento podem depender da disponibilidade de fundos internos em vez de apenas averiguar se o projeto apresenta Valor Presente Líquido (VPL) positivo (Fazzari et al., 1988).

As empresas retêm recursos hoje para minimizar as restrições financeiras para investimentos que possam ocorrer no futuro, todavia, o acúmulo de recursos em caixa reduz o dispêndio de capital atual em projetos relevantes (Almeida et al., 2004; Francis et al., 2013). Desse modo, as empresas restritas investem conforme a capacidade de seus recursos internos devido à impossibilidade de captar recursos externos suficientes (Mulier, Schoors e Merlevede, 2016). Quanto maior a dificuldade de acesso ao capital externo, maior o acúmulo de capital influenciado pela variação no fluxo de caixa (Fazzari et al., 1988).

As empresas irrestritas, entretanto, devido ao acesso ao capital externo, não se salvaguardam de necessidades de recursos futuros, devido tanto ao acesso ao mercado quanto à existência considerável de geração de fundos internos. Assim, o gerenciamento de liquidez não é relevante e a sensibilidade do fluxo de caixa é insignificante (Almeida et al., 2004).

Contrariamente, Kaplan e Zingales (1997) argumentam que as empresas irrestritas exibem sensibilidade superior, desse modo, a sensibilidade não pode ser utilizada como indício de restrição financeira. Ademais, se a empresa apresentar um custo de transação, mesmo que mínimo, para captar recursos, poderia ser nomeada como restrita.

Em consonância, Kadapakkam et al. (1998) afirmam que as empresas com maior restrição apresentam menor sensibilidade do fluxo de caixa, possivelmente pela necessidade das empresas menores efetuarem investimentos para se manterem competitivas; o que não ocorre com as grandes empresas, que podem postergar os investimentos até dispor de recursos internos.

O nível de restrição financeira perpassa a relação entre dimensão do fluxo de caixa e capacidade de financiamento frente à oportunidade de investir da empresa. A restrição será menor quanto maior o fluxo de caixa e possibilidade de obtenção de empréstimos (Almeida et al., 2004). Conco mitantemente, um índice de cobertura de juros superiores também pode contribuir para ampliar rating de crédito e minimizar o custo de captação de recursos com terceiros (Pereira e Martins, 2015).

Em mercados emergentes, cuja restrição financeira é elevada e a proteção aos investidores é menor, há uma maior possibilidade do impacto da governança corporativa na disponibilidade de recursos externos. Ao se elevar o nível de governança, as empresas podem minimizar os custos de agência e, por conseguinte, a restrição financeira das empresas. Em contraponto, empresas com níveis inferiores de governança podem apresentar maior restrição financeira e, portanto, ampliam a retenção de dinheiro para viabilizar seus investimentos, ocasionando custos de agên cia e problemas de subinvestimento (Al-Najjar e Clark, 2017; Francis et al., 2013).

A decisão de investimento das empresas sofre influência da restrição financeira devido ao impacto no fluxo de caixa, assim, as empresas acumulam recursos para efetuar investimentos. A fim de evitar o subinvestimento, que decorre da associação de liquidez e investimento, os gerentes ampliam a retenção de dinheiro. O acúmulo elevado de capital, no entanto, ocasiona custos de agência e perda do valor da empresa devido ao superinvestimento decorrente do excesso de fluxo de caixa. O excesso de recursos no fluxo de caixa livre pode distanciar a supervisão dos investimentos realizados pelos gerentes, isto é, os gestores podem efetuar investimentos cuja capacidade de criação de valor seja duvidosa para atender interesses distintos aos acionistas (Amess, Banerji e Lampousis, 2015; Bates, Kah le e Stulz, 2009; Francis et al., 2013; Harford, 1999; Herrera, 2015; Jensen, 1986).

Para evitar os problemas decorrentes do possível conflito de interesses entre principal e agente, a governança corporativa deve ser utilizada de modo a obstar a realização de investimentos que não possibilitem criação de valor à empresa (Francis et al., 2013; Harford, 1999; López-Gracia e Sogorb-Mira, 2015). Como elevada tesouraria suscita em custos de agência, principalmente em países com fraca proteção aos investidores, presume-se que práticas elevadas de governança contribuam para evitar ações gerenciais voltadas ao auto interesse, bem como maior respeito e transparência entre credores e acionistas (Al-Najjar e Clark, 2017; Amess et al., 2015; Turrent e García, 2015).

Nesta direção, espera-se que empresas com fraca governança tenderão a reter maiores níveis de recursos em caixa, especialmente em países emergentes em que os mercados de créditos são limitados e, os de capitais são restritos em poupança (Francis et al., 2013; Baños-Cabal lero, García-Teruel e Martínez-Solano, 2014).

Majumdar (2014) evidencia que empresas manufaturei ras não listadas em bolsa de valores são mais dependentes de recursos bancários para crescerem e o acesso ao mercado depende da disponibilização de colaterais (i.e., ativos fixos que podem ser utilizados como garantias, como máquinas, edifícios, equipamentos, entre outros), assim como ativos tangíveis ampliam a capacidade das firmas de se endividarem. Neste contexto, o autor encontra ainda uma maior capacidade de obter dívidas de curto prazo através de uma maior quantia de capital retido em caixa.

A expansão da possibilidade do financiamento pode permitir reduzir os custos de agência, na medida em que o fluxo de caixa operacional precisa ser utilizado para amortizações de dívidas e pagamento de juros; com efeito, os gerentes disporão de menos capital para efetuar ações em prol do auto interesse, além de investimentos que não agregam valor aos acionistas (Almeida et al., 2004; Jensen, 1986).

Os gastos de capital em ativos fixos (Capital Expenditure) podem reduzir o saldo de tesouraria, pois o aumento da tangibilidade pode aumentar a capacidade de endividamento das empresas e contribuir para a redução da sua restrição junto às instituições financeiras através do efeito multiplicador do crédito (Bates et al., 2009; Kirch, Proci anoy e Terra, 2014).

Conforme maior a quantia de ativos tangíveis, menor a tendência à restrição, visto que podem ser utilizados como garantia; assim, quanto maior a tangibilidade, maior a pro pensão à obtenção de empréstimos. Desse modo, empresas de porte superior e mais tangíveis tendem a apresentar maior endividamento, acesso ao crédito e tornam-se menos restritas (Almeida e Campello, 2007; Kirch et al., 2014; Silva e Valle, 2008).

As dívidas podem evitar os custos de agência, porém a elevação das dívidas de curto prazo pode refletir a dificuldade da empresa em garantir a liquidez das duas operações e consequentemente reduzir a capacidade de investimentos de longo prazo, por isso, supõe-se relação negativa entre dívida de curto prazo e a retenção de caixa (Fu e Tang, 2016).

Contribui, também para a redução da restrição financeira, a eficiência na geração de receita, tendo em vista que o maior giro do investimento disponibiliza maior quantidade de recursos ao fluxo de caixa e pode permitir, como já dito, maior nível de endividamento ou mesmo maior fluxo de renda para o autofinanciamento (Santos, Figueira, Martins e Sanches, 2014). Logo, tanto a capacidade de geração de receitas quanto o maior nível de rentabilidade dos ativos podem contribuir para o aumento da retenção de recursos em caixa (Rodrigues, Casagrande e Santos, 2018).

A disposição geográfica das empresas pode impactar na capacidade de financiamento devido às diferenças regionais quanto à oferta de intermediários financeiros. Empresas mais remotas dos principais centros financeiros podem ser menos conhecidas e proporcionar maior custo de gerenciamento aos agentes estabelecidos nos grandes centros, o que conduz a empresa a maiores custos de acesso ao mercado e pode ampliar a restrição financeira (Derouiche, Jaafar e Zemzem, 2016; Rajan e Ramcharan, 2016; Sanz, 2010).

Nesse sentido, empresas mais longínquas dos principais centros financeiros tendem a apresentar maior custo de supervisão para os acionistas e credores, bem como maior custo de controle por terem que realizar maior e melhor nível de divulgações voluntárias nos relatórios, visando minimizar assimetrias decorrentes do afastamento das praças financeiras. A maior incerteza sobre as atividades opera cionais e de gestão das empresas pode reduzir a oferta de crédito para as mesmas e torná-las mais restritas (Bernile, Kumar e Sulaeman, 2015; Boubaker, Derouiche e Lasfer, 2015; Derouiche et al., 2016; Sun e Yamori, 2009). De forma mais ampla, essa realidade pode ser compreendida pelas grandes empresas regionais que procuram os principais centros financeiros globais (por exemplo, Nova Iorque) para emitirem títulos de dívidas ou mesmo participações acionárias, por meio de recibos de depósitos de ações.

A multiplicidade de fatores e a própria compreensão de como estes afetam a retenção do fluxo de caixa são justificativas para a elevada quantidade de estudos e discussões teóricas sobre o tema (Cleary, Povel e Raith, 2007). De acordo com Guariglia (2008), empresas elencadas como restritas sob a perspectiva de restrição externa (assimetria de informações), como porte e pagamento de dividendos, apresentam sensibilidade do fluxo de caixa positiva, conforme o trabalho de Fazzari et al. (1988).

Em oposição, empresas classificadas como restritas, sob a perspectiva de restrição interna (como variáveis associadas à liquidez), apresentam sensibilidade negativa, de acordo com os resultados obtidos por Kaplan e Zingales (1997). Assim, as restrições internas ou externas influem de modos divergentes na relação entre investimento e fluxo de caixa (Guariglia, 2008).

De acordo com Cleary et al. (2007), quando a amostra de empresas é classificada a partir de fundos internos, verifica-se uma curva em U dos investimentos. Para validar a teoria, no entanto, três pressupostos devem ser considerados: os fundos externos são mais onerosos do que os internos; a empresa pode escolher investimentos superiores ou inferiores; e, para ampliar recursos externos depende de definição interna, visto que os investidores verificam se obterão retornos suficientes.

As empresas que dispõem de recursos internos, mas que são insuficientes para se financiarem, diminuem os investimentos em caso de redução dos fundos internos (mantendo-os próximos ao que já investiam), visto que para manter o nível de investimentos seriam necessários empréstimos, incorrendo em aumento dos custos da empresa. Desse modo, verifica-se que a redução dos recursos ocasiona um decréscimo nos investimentos, logo, há relação positiva entre investimento e fluxo de caixa (Cleary et al., 2007).

Em contrapartida, ainda segundo Cleary et al. (2007), empresas com recursos internos escassos apresentam níveis inferiores de investimento e necessidade superior de empréstimos; todavia, investimentos podem gerar receitas e reduzir o risco de inadimplência. Nesse sentido, uma re dução nos fundos internos leva a um aumento nos investimentos. Assim, a relação investimento-fluxo de caixa é negativa (sensibilidade fluxo de caixa inferior).

Diante da incerteza teórica que ainda existe sobre o tema, entende-se que novos estudos são necessários, principalmente, no contexto de mercados emergentes, visto que os principais estudos nesse tema ocorrem com empresas estabelecidas em países com mercados financeiros mais desenvolvidos e, por isso, mais eficientes, de modo a verificar como os fatores apontados na literatura se comportam. Não obstante, a possibilidade de explorar novas variáveis aos modelos clássicos tornam-se importantes para abrir novas oportunidades de discussões.

3. Procedimentos metodológicos

Em razão do seu objetivo, este estudo tem natureza descritiva ao procurar evidenciar a forma como a restrição financeira afeta a sensibilidade do fluxo de caixa das empresas, por isso, sua finalidade é teórico-prática. A abordagem utilizada é essencialmente quantitativa quanto ao levantamento dos dados e construção dos resultados, sendo a análise decorrente dessa abordagem. Para melhor esclarecer os procedimentos adotados, segregou-se a seção em duas etapas em que se apresentam os materiais que permitiram a realização da pesquisa e, posteriormente, os métodos estatísticos utilizados para construção e análise dos resultados

3.1. Material

A amostra compreende as empresas de capital aberto na B3 que ingressaram nos diferentes níveis de governança corporativa definidos e regulamentados pela própria bolsa de valores (B3). A amostra compreende 319 empresas, cuja seleção restringiu: a) empresas financeiras, seguradoras e de participações, em função de sua particularidade na gestão; b) empresas com valores ausentes para o cálculo da retenção de caixa e c) empresas com patrimônio líquido negativo.

O período para análise compreende de janeiro de 2009 a dezembro de 2016, a partir de dados trimestrais. A escolha temporal residiu na expectativa de analisar os resultados após as elevadas volatilidades no mercado financeiro nacional no período da crise do subprime.

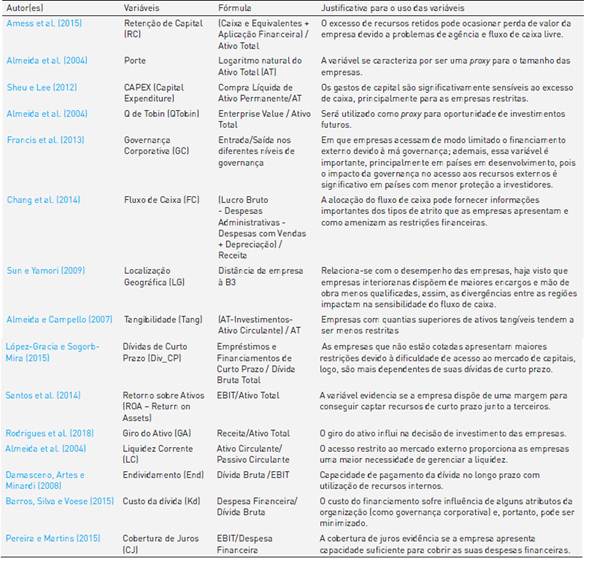

As variáveis primordiais utilizadas na literatura para identificar a restrição financeira são abordadas na tabela 1.

O software utilizado para rodar o modelo foi o Gretl versão 1.9.4. Os dados financeiros e cadastrais (localização) foram obtidos junto ao Sistema Economática®. A distância entre as empresas e a B3 foi identificada pelo Google Maps. A informação quanto à saída e à entrada nos diferentes ní veis de governança foram obtidos junto a B3 e a entrada e saída nos mercados internacionais, nos relatórios de gestão das empresas.

A operacionalização das variáveis de distância e nível de governança ocorreu por meio de dummies. Empresas com distância inferior a 150 km da B3 receberam o valor 1. Utilizou-se o critério de 150 km à cidade de São Paulo, pois a atividade econômica nesse raio representa mais de 25% do Produto Interno Bruto brasileiro por compreender além da região metropolitana de São Paulo, as regiões de Campinas e São José dos Campos (Empresa Paulista de Planejamento Metropolitano - EMPLASA, 2017).

Empresas listadas no segmento Novo Mercado (NM) de governança da B3 receberam nota 1 e o contrário 0. Ressalta-se que houve o cuidado em alterar os conceitos nos casos de mudanças de níveis ao longo do período analisado, sendo que essa informação foi obtida junto à própria Bolsa de Valores.

Para identificação de observações atípicas, utilizou-se primeiramente uma análise univariada de todas as variáveis não categóricas, a partir da sua média e desvio padrão. Observações com valores extremos a 2,57 desvios padrões em relação à média foram analisadas individualmente para decidir pela sua exclusão ou manutenção na base (Hair Jr, Anderson, Tatham e Black, 2005). Após a identificação de empresas com comportamentos atípicos, decidiu-se pela exclusão 58 de empresas. Notou-se, para estas empresas que possivelmente a discrepância deve-se à qualidade da informação disponibilizada ou às condições específicas de cada empresa. Na sequência, realizou-se uma análise multivariada com a distância de Mahalanobis e, entre as 10.208 observações, notou-se somente 12 observações atípicas em que se decidiu pela sua manutenção, pois verificou-se que foram alterações de fato na estrutura das empresas.

3.2. Métodos

O modelo econométrico utilizado neste estudo é a regressão com dados em painel, sendo um painel desbalanceado, cujo maior desafio é utilizar a técnica que melhor se adequa aos dados. Conforme Gujarati e Porter (2011), o modelo de regressão com dados em painel pode contribuir para que a análise seja mais robusta, na medida em que o elevado número de observações amplia os graus de liberdade utilizados na regressão, e, assim, a análise torna-se significativa.

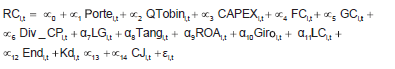

Neste sentido, o modelo utilizado será uma extensão do proposto por Almeida et al. (2004), conforme a Equação 1, por incluir as variáveis de Governança Corporativa (GC), Localização Geográfica (LG), capacidade de geração e retenção de renda (Giro do Ativo - GA e Return on Assets - ROA), endividamento (End), custo da dívida (Kd) e cobertura de juros (CJ).

Ao atender aos pressupostos do modelo clássico de re gressão linear, obtêm-se estimadores não viesados (ou não tendenciosos; isto é, a média do estimador amostral é igual ao valor do estimador populacional), lineares e com mínima variância. Assim, são necessários testes para avaliar o ajuste do modelo e garantir o uso dos melhores estimadores, sendo: teste de normalidade dos resíduos, heteroscedasticidade e autocorrelação. Além desses, a estatística F do modelo e o coeficiente de determinação (Gujarati e Porter, 2011).

Verificou-se com o uso de modelo de efeitos fixos a ausência de homocedasticidade pelo teste de Bresch-Pagan (estatística qui-quadrado = 48.607,4, com p-valor = 0) e a existência de autocorrelação de resíduos pelo teste de Durbin-Watson (estatística 0,605854). Estes problemas de especificação são recorrentes nestes estudos em especial para a realidade brasileira em decorrência das diferenças significativas entre as empresas. Para corrigir os problemas assinalados, optou-se por utilizar o Método dos Mínimos Quadrados Ponderados (MQP), visto que o método corrige a heterocedasticidade e a autocorrelação (Gujarati e Porter, 2011).

Não obstante, o uso do MQP em detrimento ao efeito fixo com estimação robusta dos erros decorre que este último gera uma variável dummy para cada empresa e nesse caso, além das 14 variáveis independentes seriam acrescidas mais 319 variáveis ao que reduz o grau de liberdade do modelo (Gujarati e Porter, 2011). Optou-se, também, por não usar os efeitos aleatórios com estimação robusta, pois reconhecemos que as empresas são distintas entre elas e toda a construção do modelo reflete em variáveis que são influenciadas por decisões empresariais que são distintas entre as empresas por fatores idiossincráticos e não aleatórios.

4. Análise dos resultados

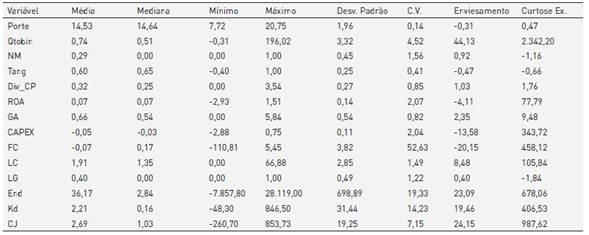

A partir dos resultados descritivos apresentados na tabela 2, pode-se verificar que a maior média ocorre na variável End, possivelmente em função das empresas não disporem de um EBIT tão elevado, evidenciado pelo FC negativo e dependência de Div_CP. A variável porte também apresenta uma média elevada decorrente, principalmente, pelo fato da B3 ser composta por empresas de porte superior.

Tabela 2 Resultados Descritivos.

Note: Q de Tobin (Qtobin), Governança Corporativa (NM), Tangibilidade (Tang), Dívida de Curto Prazo (Div_CP), Retorno sobre Ativos (ROA), Giro do Ativo (GA), Fluxo de Caixa (FC), Liquidez Corrente (LC), Localização Geográfica (LG), Endividamento (End), Custo da Dívida (Kd) e Cobertura de Juros (CJ).

Fonte: elaboração própria com base nos dados obtidos na pesquisa.

As empresas apresentam, em sua maioria, FC e investimentos negativos, desse modo, pode evidenciar a restrição financeira. Nesse sentido, as empresas apresentam tangibilidade possivelmente para utilizar como ativos colaterais e obter maior acesso ao mercado, além de se concentrarem em níveis superiores de governança (NM).

Apesar das empresas gerarem receita com GA médio de 0,66, as mesmas não conseguem reter os recursos em caixa, visto que o FC se encontra negativo, essa situação é desafiadora às empresas, pois pode contribuir para o crescimento do endividamento e a maior participação das dívidas de curto prazo na dívida total.

Quanto à distância geográfica, de forma geral, mais de 50% das empresas encontram-se próximas ao centro financeiro de São Paulo, evidenciando, a concentração econômica e empresarial do país.

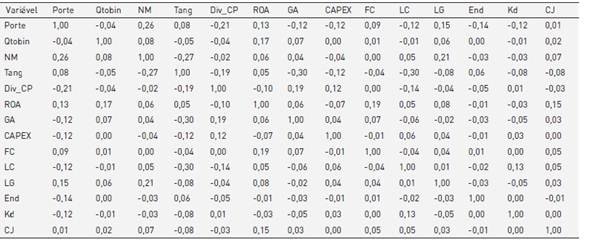

A partir da matriz de correlação, exposta na tabela 3, pode-se notar que os resultados estão alinhados com a teoria, na medida em que empresas de maior porte apresentam menor liquidez devido ao maior acesso ao mercado de capitais, possuem um menor custo da dívida possivelmen te em função do efeito multiplicador do crédito, são menos dependentes de suas dívidas de curto prazo e apresentam um fluxo de caixa superior frente às empresas menores.

A correlação negativa entre Tangibilidade e NM (-0,27) e Custo da Dívida e NM (-0,03) respaldam as evidências teóricas, visto que empresas com menores níveis de governança e, em tese, mais restritas podem utilizar ativos tangíveis para proporcionar garantias e captar mais recursos externos, bem como possuir maior custo de dívida. Ressalta-se que as correlações entre as variáveis independentes foram baixas (valores menores que 0,4) o que reduz o efeito da multicolinearidade.

A tabela 4 apresenta os resultados do modelo de regres são desenvolvido para este estudo. Encontrou-se um coeficiente de determinação (R²) próximo a 55% e a estatística F rejeita a hipótese nula de má especificação do modelo.

Tabela 4 Resultados da regressão para a variável de Retenção de Caixa.

*** Nível de significância 99%; ** Nível de significância 95%

Fonte: elaboração própria com base nos dados obtidos na pesquisa.

Contudo, a significância da constante evidencia um efeito de endogenia no modelo, sugerindo que existam variáveis independentes não incluídas no modelo. Em que pese, o esforço de ampliar o modelo de Almeida et al. (2004) e incorporar novas variáveis, nota-se que a decisão de retenção de caixa das empresas é uma variável complexa e que talvez, fatores não financeiros ou econômicos (comportamentais, políticas internas, entre outros) não capturados pelos regressores exerçam impacto na variável resposta.

Como forma de avaliar a qualidade dos estimadores cujos resultados podem ser modificados com a inclusão de novas variáveis, realizou-se a análise sem a constante. Esse procedimento exige que o modelo restrinja o efeito da constante a zero.

Todas as variáveis do modelo empírico apresentaram significância estatística ao nível de 99%, exceto as variáveis as variáveis Q Tobin e CJ apesar de significativas ao nível de 95% no modelo com a constante, quando retirada o Q Tobin deixa de ser significativa e o CJ passa a ser significativo em 99%.

Em ambas as regressões, os coeficientes não apresentaram modificações significativas, logo, proporcionam maior segurança no modelo. Além disso, pode-se concluir que todas as variáveis utilizadas no modelo de regressão impactam na retenção de caixa das empresas listadas na B3, incluindo as variáveis de controle (NM e LG) adicionadas ao modelo neste estudo.

Os intervalos de confiança da regressão não expressam ampla magnitude, visto que os limites de confiança obtidos apresentam, em sua maioria, o mesmo efeito (positivo ou negativo) do coeficiente. O resultado evidencia a ausência de um erro padrão elevado, logo, pode-se analisar os impactos das variáveis independentes na retenção do caixa pelos estimadores.

Os resultados obtidos confirmam os estudos de Fazzari et al. (1988), na medida em que a restrição financeira exerce impacto positivo na sensibilidade do fluxo de caixa, o que denota que empresas com uma maior relação entre investimentos e geração de fluxo de caixa apresentam um comportamento de precaução junto às suas disponibilidades, provavelmente como forma de garantir liquidez ao ciclo operacional. Em consenso, verifica-se que as empresas com maior retenção de capital apresentam menor liquidez corrente e, portanto, podem se configurar como empresas restritas e com menor acesso à captação de recursos no mercado. Esses resultados estão alinhados aos estudos de Fazzari et al. (1988) e Almeida et al. (2004) em que empresas com menor liquidez e fluxo de caixa se salvaguardam para a necessidade de recursos futuros, pois podem não conseguir gerar recursos internos suficientes, bem como acessar o mercado externo.

Por outro lado, Almeida e Campello (2007), Kirch et al. (2014) e Portal et al. (2012) evidenciam que a necessidade de retenção de recursos no caixa pode ser minimizada em função do nível de tangibilidade das empresas, tendo em vista que, ativos imobilizados podem servir como garantias em fontes de financiamentos e são ‘covenants’ valorizados pelas instituições financeiras. Nesse sentido, empresas mais tangíveis podem apresentar menores níveis de retenção, pois tendem a apresentar maiores facilidades na obtenção de recursos de curto prazo, conforme efeito mul tiplicador do crédito.

Não obstante, empresas com maior participação de Div_CP tendem a apresentar menores níveis de retenção de recursos no caixa. Entende-se que essa situação pode ocorrer quando as empresas apresentam um Kd mais elevado e, desse modo, podem direcionar uma maior parcela do caixa para quitar as dívidas de curto prazo, reduzindo os recursos disponíveis no caixa e canalizando recursos de longo prazo para ativos imobilizados.

No entanto, o aumento de Div_CP pode reduzir a retenção em caixa de empresas com situação financeira encaminhada à insolvência. López-Gracia e Sogorb-Mira (2015) encontram resultados díspares, visto que, empresas não listadas na bolsa apresentam restrição financeira e maior dependência de Div_CP. Ferreira e Vilela (2004), por sua vez, encontram resultados semelhantes em que empresas com maior uso de dívidas apresentam menor retenção de dinheiro.

Apesar de uma maior rentabilidade e maior giro proporcionarem à empresa uma capacidade maior para se endividarem, conforme Rodrigues et al. (2018), os resultados evidenciam que as empresas restritas estão preservando mais caixa. Nesse sentido, corrobora a hipótese de que as firmas estão buscando gerar recursos internos para viabilizar seus investimentos, possivelmente devido à dificuldade de acesso ao mercado de crédito e de capitais brasileiro, assim como encontrado por Santos et al. (2014).

O volume de investimentos (CAPEX) realizados no período também influencia negativamente a retenção de caixa, o que denota uma maior preferência dos gestores em utilizar o autofinanciamento de novos investimentos frente a novas dívidas ou mesmo novos acionistas. Essa situação confirma os possíveis problemas de agência em relação à preferência dos gestores em utilizar recursos próprios frente a novas dívidas; muito embora, deve-se considerar também as restrições do mercado de crédito brasileiro para o financiamento de ativos fixos das empresas quase sempre res tritos ao Banco Nacional de Desenvolvimentos Econômico e Social (BNDES) e, ainda, o mercado de capitais pouco desenvolvido para debêntures e demais títulos de dívida com parado com mercados desenvolvidos.

Apesar de, também, encontrar uma relação negativa entre CAPEX e retenção de caixa, Maheshwari e Rao (2017) argumentam que o aumento nos investimentos pode ampliar a capacidade de captar recursos e obter dívida, minimizando a necessidade de retenção; enquanto Herrera (2015) também encontra que as empresas efetuam investimentos mais com recursos próprios do que com dívidas, utilizando autofinanciamento para adquirir ativos de longo prazo.

No contexto brasileiro, com fraca proteção aos investidores, evidencia-se que o aumento dos investimentos minimiza o acúmulo de capital, pois os recursos podem ser utilizados pelos gestores para se autofinanciarem. O que pode, também, ser verificado na relação negativa entre FC e retenção; cuja dependência de investimentos decorre da geração de recursos internos. Além disso, a retenção não diverge significativamente conforme níveis superiores de governança (Al-Najjar e Clark, 2017; Amess et al., 2015; Francis et al., 2013).

Por sua vez, empresas com maior retenção de recursos em caixa podem apresentar maior CJ devido aos recursos em caixa suficientes para saldar suas dívidas, em consenso com a maior LC, e proporcionar maior rating de crédito, conforme sugere os estudos de Pereira e Martins (2015). Nesse sentido, a empresa pode conseguir captar recursos a um Kd menos oneroso e minimizar sua retenção de capital por conseguir ampliar seus acessos ao mercado externo.

Nesse contexto, verifica-se que empresas com maior valor agregado (Q-Tobin) tendem a apresentar menores níveis de retenção de caixa, sendo que este resultado pode contrabalancear uma possível indicação de conflito de agência, tendo em vista que, os shareholders podem estar valorizando as empresas com menores níveis de recursos em caixa, cujo efeito pode ser maiores níveis de investi mentos que poderão refletir em maiores fluxos de renda no futuro; relação encontrada, também, nos estudos de Faulkender e Wang (2006).

A variável de governança corporativa inclusa no modelo mostra-se significativa, contradizendo os estudos de Francis et al. (2013). Inicialmente tinha-se a expectativa que quanto maior o nível de governança, menores seriam as necessidades de retenções de recursos em caixa por parte das empresas pelo seu maior potencial de obtenção de capital junto ao mercado em função da sua transparência. No entanto, os resultados são contrários à expectativa inicial.

As principais explicações e até extensões teóricas em relação a esses resultados podem estar associadas a:

Como se apresenta na matriz de correlação, há uma maior associação entre níveis de governança corporativa e tamanho, ou seja, empresas maiores tendem a apresentar maior necessidade de adoção de níveis de governança mais acurados e o tamanho é um fator significativo e com influência positiva na retenção de recursos. Assim, é possível que haja uma circularidade nessa análise, pois empresas maiores demandam ao mesmo tempo maiores níveis de governança corporativa e maio res níveis de caixa como sinalização ao mercado de uma gestão com maior precaução. Aldrighi e Bisinha (2010), no entanto, assinalam que empresas de porte superior, mas com más condições financeiras, tendem a acumular e postergar o investimento para evitar empréstimos futuros para realizar investimentos. Turrent e García (2015), por sua vez, encontram uma associação entre a transparência da governança corporativa e o tamanho da empresa, em que empresas maiores são mais transparentes frente a empresas de menor porte, contribuindo para atrair mais investidores.

Em função das limitações já assinaladas dos mercados de crédito nacional e de títulos de dívida, empresas grandes tendem a apresentar maior dificuldade na obtenção do volume de recursos necessários a sua atividade, portanto, a estratégia de retenção de recursos no caixa, pode ser um imperativo às empresas brasileiras e não, apenas, uma discussão se essa decisão é fruto de conflito de agência.

Um maior nível de governança e, com efeito, transparência podem exigir das empresas um processo de avaliação de novos investimentos mais detalhado envolvendo etapas adicionais de comitês e compliance; esses mecanismos de controles (totalmente necessários) podem impedir a assunção de investimento mal avaliados ocasionando investimentos mais seletivos e, com efeito, uma maior disponibilidade de recursos no caixa. Nesse sentido, Al-Najjar e Clark (2017) alegam que conselhos independentes, mas inativos, não monitoram as empre sas; em consequência, tem-se maior retenção de capital.

Associado ao item iii, o período de análise desta pesquisa compreende um intervalo temporal conturbado na economia brasileira quanto aos desdobramentos de políticas econômicas como também no quadro político e institucional no país, nesse sentido, as empresas com maiores níveis de governança e preocupadas com o patrimônio dos acionistas podem ter reavaliados seus projetos de investimentos e priorizado a retenção de recursos em caixa frente à adoção de novos investimentos.

Sem embargo, a taxa Selic superior a dois dígitos em todo o período garantia às tesourarias das empresas uma remuneração competitiva e com liquidez; portanto, a decisão de retenção de recursos em caixa nesse período pode estar associada às estratégias empresariais das empresas nacionais para o período diante de um contexto macroeco nômico e político instável. O resultado vai ao encontro dos estudos de Almeida et al. (2004), visto que, também, alegam a influência do contexto macroeconômico na gestão do caixa, em que empresas restritas tendem a acumular recursos devido a maior atratividade de investimento futura. Além disso, evidência o impacto da restrição financeira nas decisões de investimento das firmas restritas, tal qual Kirch et al. (2014).

A proposição de analisar a distância geográfica das em presas brasileiras junto ao principal centro financeiro do país (São Paulo) mostrou-se contrária à expectativa inicial. Em razão do estimador positivo da variável de controle LG, entende-se que as empresas mais próximas apresentam maiores níveis de retenção de caixa frente àquelas que estão a mais de 150 km, em oposição aos resultados obtidos por Sun e Yamori (2009).

O fato de empresas interioranas não reterem recursos em caixa pode estar associada ao fato de precisarem utilizar todo o recurso disponível para o financiamento das suas operações; assim, devem apresentar maior dificuldade para acessar os mercados de dívidas e novas ações. Além disso, a divergência quanto à oferta de intermediários financeiros pode influenciar o acesso ao crédito pelas empresas mais distantes do principal centro financeiro. Em consenso, Sanz (2010) argumenta a necessidade de criar redes de intermediários financeiros com custo reduzido de modo a minimizar os problemas de oferta e acesso ao sistema financeiro.

Esses resultados estão alinhados com práticas de mercado conhecidas, como: i) a necessidade de realização de road shows sempre quando do lançamento de novas ações ou tranches de debêntures nos principais centros; ii) as estratégias de lançamento de ações de forma privada antes da abertura pública; iii) a participação em eventos e encontros; entre outras ações como forma de aumentar a visibilidade das empresas junto aos agentes fornecedores de recursos. Não obstante, quando extrapolada, essas mesmas dificuldades são encontradas quando empresas nacionais buscam os principais centros financeiros globais (Nova Yorque, Londres, Frankfurt e Tóquio).

Assim, de forma pioneira, este trabalho suscita para a realidade brasileira discussões quanto à necessidade de estratégias de maior interiorização da bolsa de valores, não como contraponto ao processo de consolidação de bolsas presenciado na década de 1990 e início deste século no Brasil, mas como uma necessidade em que a consolidação deste mercado não se torne uma barreira à expansão do mercado de capital do Brasil para uma maior quantidade de empresas. Desse modo, o estudo contribui para os achados de Kirch et al. (2014) e Majumdar (2014) que ressaltam a necessidade de desenvolver mecanismos que viabilizem uma maior eficiência da intermediação financeira e minimizem a restrição financeira das empresas.

Em adição, a consolidação das bolsas de diferentes países pode aumentar a concentração financeira em algumas praças e dificultar o acesso ao mercado de capitais das empresas sediadas e com atuações distantes desses centros. Tem-se como exemplos, as notícias na mídia especializada que sinalizam para possíveis fusões entre as bolsas de Londres e Frankfurt ou entre as bolsas de São Paulo e Santiago.

5. Conclusão

O trabalho propõe analisar o impacto da restrição financeira na sensibilidade do fluxo de caixa das empresas não financeiras listadas na B3 no período de 2009 a 2016. Os resultados se assemelham aos obtidos por Fazzari et al. (1988), na medida em que empresas com sensibilidade do fluxo de caixa superior apresentam maior restrição financeira.

O modelo empírico proposto é uma extensão do trabalho de Almeida et al. (2004), incluindo variáveis de governança e localização geográfica. A princípio, a expectativa era de que a influência disparasse dos diferentes níveis de governança corporativa na retenção de capital, em que maiores níveis de governança e transparência proporcionariam maior acesso aos recursos externos e, por conseguinte, menor restrição financeira.

Contudo, os resultados evidenciaram não existir divergências significativas no acesso ao mercado, visto que o coeficiente de governança corporativa foi positivo. Desse modo, a retenção de capital em caixa decorre independentemente do nível de governança, possivelmente devido ao maior controle nos investimentos a serem efetuados, assim como, pelo contexto político econômico conturbado do país.

As dummies de localização, também, são opostas ao esperado, com maior retenção em empresas próximas ao principal centro financeiro do país, opondo-se aos resultados de Sun e Yamori (2009). As empresas distantes da B3 podem utilizar os recursos para financiar as operações, devido à dificuldade de acessar o mercado de capitais.

Ademais, em congruência com a previsão inicial, obtêm-se relação negativa entre dívidas de curto prazo e retenção em caixa; visto que o fluxo de caixa passa a ser utilizado para saldar aquisições e, assim, reduz os recursos à disposição dos gerentes para efetuar investimentos que não agregam valor. Além disso, as dívidas de curto prazo podem ser utilizadas para financiar ativos circulantes da empresa.

Nesse sentido, como a amostra apresentou sensibilidade do fluxo de caixa positiva, a relação negativa entre investimento e retenção pode decorrer do autofinanciamento em detrimento do uso das dívidas. Assim, pode haver conflitos de agência devido à propensão dos gerentes ao uso de recursos internos em detrimento de recursos obtidos no mercado. Não obstante, deve-se considerar as restrições decorrentes do mercado brasileiro.

Apesar do esforço para ampliar o modelo de Almeida et al. (2004) e incorporar variáveis de governança corporativa e localização geográfica, verifica-se uma endogenia na constante. A retenção de capital, todavia, é uma variável complexa e pode sofrer influência de fatores econômicos ou não financeiros.

Há, ainda, limitações quanto à dificuldade de encontrar trabalhos destinados a analisar o contexto de países em desenvolvimento; neste sentido, espera-se que o estudo contribua para análise da sensibilidade do fluxo de caixa, principalmente em países emergentes devido à escassez de trabalhos direcionados a esse contexto. Diante disso, evidencia-se que o presente trabalho contribui para compreender e analisar a realidade de países em desenvolvimento, como o Brasil, cujo contexto econômico e político podem influir na sensibilidade do fluxo de caixa das empre sas de modo divergente dos países desenvolvidos.

Em complemento, novas pesquisas podem ser realizadas, com uma contraposição entre empresas cotadas e não cotadas devido à divergência no acesso ao mercado de capitais; assim como, pesquisas comparativas entre países emergentes e desenvolvidos, com o intuito de averiguar as principais discrepâncias em ambos os contextos. Por fim, novas variáveis podem ser adicionadas ao modelo de modo a minimizar a endogenia observada na constante.

Conflito de intereses

Os autores declaram não haver conflito de interesses.

Referências

Aldrighi, D. M., & Bisinha, R. (2010). Restrição Financeira em Empresas com Ações Negociada na Bovespa. Revista Brasileira de Economia, 64(1), 25-47.

Almeida, H., & Campello, M. (2007). Financial Constraints, Asset Tangibility, and Corporate Investment. The Review of Financial Studies, 20(5), 1429-1460.

Almeida, H., Campello, M., & Weisbach, M. S. (2004). The Cash Flow Sensitivity of Cash. The Journal of Finance, 59(4), 1777-1804.

Al-Najjar, B., & Clark, E. A. (2017). Corporate governance and cash holdings in MENA: Evidence from internal and external governance practices. Research in International Business and Finance, 39, 1-12.

Amess, K., Banerji, S., & Lampousis, A. (2015). Corporate cash holdings: Causes and consequences. International Review of Financial Analysis, 42, 421-433.

Baños-Caballero, S., García-Teruel, P. J., & Martínez-Solano, P. (2014). Working capital management, corporate performance, and financial constraints. Journal of Business Research, 67, 332-338.

Barros, C., Silva, P., & Voese, S. (2015). Relação entre o Custo da Dívida de Financiamentos e Governança Corporativa no Brasil. Contabilidade, Gestão e Governança, 18(2), 7-26.

Bates, T. W., Kahle, K. M., & Stulz, R. M. (2009). Why do U.S. firms hold so much more cash than they used to? The Journal of Finance, 64(5), 1985-2021.

Bernile, G., Kumar, A., & Sulaeman, J. (2015). Home away from home: geography of information and local investors. Review of Financial Studies, 28(7), 2009-2049.

Boubaker, S., Derouiche, I., & Lasfer, M. (2015). Geographic location, excess control rights, and cash holdings. International Review of Finan cial Analysis, 42, 24-37.

Chang, X., Dasgupta, S., Wong, G., & Yao, J. (2014). Cash-Flow sensitivities and the allocation of internal cash flow. The Review of Financial Studies, 27(12), 3628-3657.

Cleary, S. (1999). The relationship between firm investment and financial status. The Journal of Finance, 54(2), 673-692.

Cleary, S., Povel, P., & Raith, M. (2007). The U-shaped investment curve: theory and evidence. Journal of Financial and Quantitative Analysis, 42(1), 1-39.

Crocco, M. A., & Menezes, M. S. (23-27 de Maio de 2005). Avaliação das condições de financiamento do desenvolvimento regional. Anais do XI Encontro Nacional da Associação Nacional de Pós-Graduação e Pesquisa em Planejamento Urbano e Regional - ANPUR. Salvador, Bahia, Brasil.

Damasceno, D. L., Artes, R., & Minardi, A. M. A. F. (2008). Determinação de rating de crédito de empresas brasileiras com a utilização de ín dices contábeis. Revista de Administração, 43(4), 344-355.

Denis, D. J., & Sibilkov, V. (2010). Financial constraints, investment, and the value of cash holdings. Review of Financial Studies, 23(1), 247-269.

Derouiche, I., Jaafar, K., & Zemzem, A. (2016). Firm geographic location and voluntary disclosure. Journal of Multinational Financial Management, 37-38, 29-47.

Empresa Paulista de Planejamento Metropolitano - EMPLASA. (2017). Empresa Paulista de Planejamento Metropolitano. Acesso em 10 de Dezembro de 2017, disponível em: Acesso em 10 de Dezembro de 2017, disponível em: https://www.emplasa.sp.gov.br/PlanejamentoRegional

Faulkender, M., & Wang, R. (2006). Corporate Financial Policy and the Value of Cash. Journal of Finance, 61(4), 1957-1990.

Fazzari, S. M., Hubbard, R. G., & Petersen, B. C. (1988). Financing Constraints and Corporate Investment. Brookings Papers on Economic Ac tivity, 1, 141-206.

Ferreira, M., & Vilela, A. (2004). Why do firms hold cash? Evidence from EMU countries. European Financial Management, 10(2), 295-319.

Francis, B., Hasan, I., Song, L., & Waisman, M. (2013). Corporate governance and investment-cash flow sensitivity: evidence from emerging markets. Emerging Markets Review, 15, 57-71.

Fu, X., & Tang, T. (2016). Corporate debt maturity and acquisition decisions. Financial Management, 45(3), 737-768.

Guariglia, A. (2008). Internal financial constraints, external financial constraints,and investment choice: evidence from a panel of UK firms. Journal of Banking & Finance, 32(9), 1795-1809.

Gujarati, D. N., & Porter, D. C. (2011). Econometria Básica. Porto Alegre: AMGH.

Hadlock, C. J., & Pierce, J. R. (2010). New Evidence on Measuring Financial Constraints: Moving Beyond the KZ Index. The Review of Financial Studies, 23(5), 1909-1940.

Hair Jr., J. F., Anderson, R. E., Tatham, R. L., Black, W. C. (2005). Análise multivariada de dados (5. Ed). Porto Alegre: Bookman.

Hamburguer, R. R. (25-26 de Março de 2003). Restrições financeiras e os investimentos corporativos no Brasil. Anais do VI Seminários em Administração FEA/USP - SEMEAD. São Paulo, Brasil.

Harford, J. (1999). Corporate cash reserves and acquisitions. Journal of Finance, 54(6), 1969-1997.

Herrera, H. V. (2015). Complementariedad de las inversiones a largo plazo y de capital de trabajo ante oportunidades de negocios y consideraciones de liquidez en países latinoamericanos. Estudios Gerencia les, 31(137), 364-372.

Jensen, M. C. (1986). Agency costs of free cash flow, corporate finance, and takeovers. American Economic Review, 76(2), 323-329.

Kadapakkam, P.R., Kumar, P., & Riddick, L. (1998). The impact of cash flows and firm size on investment: the international evidence. Jour nal of Banking & Finance, 22(3), 293-320.

Kaplan, S. N., & Zingales, L. (1997). Do investment-cash flow sensitivities provide useful measures of financing constraints? The Quarterly Journal of Economics, 112(1), 169-215.

Kirch, G., & Procianoyy, J. L., & Terra, P. R. S. (2014) Restrições Financeiras e a Decisão de Investimento das Firmas Brasileiras. Revista Brasileira de Educação, 68(1), 103-123.

López-Gracia, J., & Sogorb-Mira, F. (2015). Financial constraints and cash-cash flow sensitivity. Applied Economics, 47(10), 1037-1049.

Maheshwari, Y., & Rao, K. T. (2017). Determinants of Corporate Cash Holdings. Global Business Review, 18(2), 416-427.

Majumdar, R. (2014). The determinants of indebtedness of unlisted manufacturing firms in India: A panel data analysis. Management Re search Review, 37(9), 833-854.

Mulier, K., Schoors, K., & Merlevede, B. (2016). Investment-cash flow sensitivity and financial constraints: evidence from unquoted euro pean SMEs. Journal of Banking and Finance, 73, 182-197.

Pereira, L., & Martins, O. (2015). Rating de crédito, governança corporativa e desempenho das empresas listadas na BM&FBOVESPA. Revista de Gestão, 22(2), 205-221.

Portal, M. T., Zani, J., & Silva, C. E. (2012). Fricções financeiras e a substituição entre fundos internos e externos em companhias brasileiras de capital aberto. Revista de Contabilidade e Finanças, 23(58), 19-32.

Rajan, R., & Ramcharan, R. (2016). Local financial capacity and asset values: evidence from bank failures. Journal of Financial Economics, 120(2), 229-251.

Rodrigues, S. V., Casagrande, E. E., & Santos, D. F. (2018). A interdepen dência das decisões empresariais de investimento e endividamentos na América Latina. Enfoque: Reflexão Contábil, 37(1), 1-20.

Santos, D., Figueira, S., Martins, R., & Sanches, A. (2014). Fatores determinantes da estrutura de capital das empresas de materiais básicos do Brasil. Enfoque: Reflexão Contábil, 33(2), 87-103.

Sanz, F. P. (2010). Modelo de Servicios microfinancieros propuesto para resolver el problema de la falta de acceso a los servicios financieros en los países en desarrollo. Estudios Gerenciales, 26(116), 37-61.

Sheu, H.-J., & Lee, S.-Y. (2012). Excess cash holdings and investment: the moderating roles of financial constraints and managerial en trenchment. Accounting and Finance, 52, 287-310.

Silva, A. d., & Valle, M. R. (2008). Análise da estrutura de endividamento: um estudo comparativo entre empresas Brasileiras e Americanas. Revista de Administração Contemporânea, 12(1), 201-229.

Sun, J., & Yamori, N. (2009). Regional Disparities and Investment-cash flow Sensitivity: Evidence from Chinese Listed Firms. Pacific Economic Review, 14(5), 657-667.

Turrent, G. d., & García, M. L. (2015). La composición del consejo de administración y la estructura accionaria como factores explicativos de la transparencia en el gobierno corporativo en Latinoamérica: evidencia en empresas cotizadas de Argentina, Brasil, Chile y México. Estudios Gerenciales, 31(136), 275-286.

Yuan, Q., Zhao, Y., Shang, H., Zhang, W., & Umar, Z. (2016). Financing constraints on the size distribution of industrial firms: the Chinese experience. Applied Economics, 48(41), 3899-3911.