STOCK SPLITS EN LA BOLSA DE VALORES DE LIMA: ¿AFECTAN EL RENDIMIENTO Y LA LIQUIDEZ DE LOS TÍTULOS?

Stock splits at the Lima Stock Exchange: do they affect the return and liquidity of the stocks?

DARCY FUENZALIDA1, SAMUEL MONGRUT2, MAURICIO NASH3

1Doctor en Ciencias Empresariales, Universidad de Lleida, España. Magíster en Economía, Universidad Católica de Chile, Chile. Ingeniero Civil Químico, Universidad Federico Santa María, Chile. Profesor del Departamento de Industrias de la Universidad Federico Santa María, Chile. darcy.fuenzalida@usm.cl

2Doctor en Ciencias Económicas y Empresariales, Universidad de Barcelona, España. Magíster en Economía, Universidad de Maastricht, Holanda. Licenciado en Administración de Empresas, Universidad del Pacífico, Perú. Profesor de Finanzas de EGADE-ZC Campus Querétaro, Tecnológico de Monterrey, México. smongrut@itesm.mx

3MBA, Magíster en Gestión Empresarial, Universidad Federico Santa María, Chile. Ingeniero en Control de Gestión y Contador Auditor, Universidad de Chile, Chile. Se desempeña como funcionario en el Banco Rabobank Santiago, Chile. Mauricio.Nash@rabobank.com

Fecha de recepción: 21-07-2008 Fecha de corrección: 20-10-2008 Fecha de aceptación: 19-11-2008

RESUMEN

Existe evidencia en mercados desarrollados que indica la existencia de un rendimiento anormal positivo y un posible incremento de la liquidez accionaria en las fechas cercanas al anuncio de una partición accionaria o stock split. El primer fenómeno se debe a que el anuncio de una partición accionaria es interpretado como un preludio de un anuncio de distribución de dividendos, mientras que el aumento en la liquidez de los títulos se explica por la disminución del precio por acción. En este trabajo, mediante el uso de un estudio de eventos, se analizan los mismos fenómenos para una muestra de 20 particiones accionarias ocurridas en la Bolsa de Valores de Lima (BVL) entre los años 1994-2004. A diferencia de otros estudios, no se encuentran rendimientos anormales positivos asociados a las particiones estudiadas, pero sí se observa un incremento sustancial en la liquidez de las acciones en días posteriores a la partición accionaria. Estos resultados indican que, en promedio, las particiones accionarias no poseen mayor contenido informativo en este mercado. Esto es consistente con la carencia de una política de dividendos establecida por las empresas y con un predominio de los inversionistas institucionales, a los cuales les interesa primordialmente la liquidez y el riesgo de sus inversiones.

PALABRAS CLAVE

Estudio de eventos, eficiencia de mercado, particiones accionarias.

Clasificación JEL: G14

ABSTRACT

In well-developed capital markets there is evidence of positive abnormal returns and increased stock liquidity around the announcement date of a stock split. The fi rst phenomenon is due to the fact that a stock split is associated with a forthcoming dividend distribution, while the increased stock liquidity is explained by a diminution in the stock price. In this work, the event study methodology is used in order to verify both phenomenons in a 20 stock splits sample that were accomplished during 1994-2004 years at the Lima Stock Exchange. In contrast with previous studies, it is not found a positive abnormal return associated with the studied stock splits, but it is found an increase in stock liquidity in the days following the stock splits. The results indicate that stock splits do not seem to carry valuable information to the market. This is consistent with the lack of a fi rm dividend policy in Peru and with an overwhelming presence of institutional investors who are better interested in liquidity and the risk of their investments.

KEY WORDS

Event study, market efficiency, stock splits.

INTRODUCCIÓN

Entre las estrategias que puede seguir una empresa para cambiar el número de acciones cotizadas en el mercado de capitales, se encuentra el reparto de acciones liberadas y las denominadas particiones accionarias o stock splits. Cuando una empresa realiza una partición accionaria no efectúa ningún desembolso de dinero debido a que sólo incrementa el número de acciones emitidas y reduce su valor nominal en la misma proporción que incrementa su número, de tal forma que, en principio, su capitalización bursátil queda intacta (Lamoureux y Poon, 1987).

En este sentido, las particiones accionarias son simples cambios cosméticos que no deberían afectar el valor de la empresa, a menos que anticipen algún evento positivo o negativo para ella y, por lo tanto, tengan un contenido informativo más allá del incremento en la negociación de los títulos (Nayak y Prabhala, 2001; Menéndez y Gómez, 2003). Sin embargo, se ha verificado en la literatura que las particiones accionarias no solo generan un efecto liquidez, sino también un efecto señalización y un efecto de clientela (Lakonishok y Lev, 1987). En la literatura se han asociado las particiones accionarias con posteriores incrementos en los dividendos (Haugen, 2002), más aun si existe una mayor o menor preferencia por dividendos en efectivo o ganancias de capital; esto debería generar o reforzar la clientela que la empresa ya posee de acuerdo con su política de dividendos establecida (Ikenberry, Rankine y Stice, 1996; Lipson y Mortal, 2006).

El resultado de anticipar un incremento en los dividendos futuros termina por generar un rendimiento anormal positivo alrededor de la fecha de anuncio de la partición accionaria y un posterior incremento en los volúmenes negociados de los títulos afectados. Según la teoría de la señalización, solo los inversionistas que poseen información privilegiada pueden ubicarse en una situación ventajosa frente a los demás inversionistas, quienes interpretan sus acciones y los siguen (Brennan y Copeland, 1988). Los propietarios de las empresas son los que poseen mayor información en los mercados emergentes y ellos, a través de las particiones accionarias, estarían informando al mercado de su decisión de distribuir dividendos o no (McGough, 1993).

En el caso de los mercados emergentes latinoamericanos, Mongrut y Fuenzalida (2007) han mostrado que existe un gran predominio de los inversionistas institucionales, especialmente los fondos de pensiones, que dominan los mercados de capitales por su gran disponibilidad de recursos para invertir.1 Por otra parte, Fuenzalida, Mongrut, Nash y Benavides (2008) han demostrado que la gran mayoría de las empresas en los mercados latinoamericanos posee capital concentrado y que son los accionistas minoritarios los que suelen exigir mayores rendimientos sobre estas empresas.

En el caso de la Bolsa de Valores de Lima (BVL) los inversionistas institucionales son principalmente los accionistas minoritarios y, si bien exigen rendimientos más elevados por sus inversiones en empresas de capital concentrado, su principal preocupación es la liquidez de sus inversiones, ya que el riesgo de las mismas de alguna forma es controlado por las autoridades supervisoras. Luego, ante una partición accionaria de un título líquido y deseable para los fondos de pensión, se debería observar un incremento sustancial en la negociación del mismo; no obstante, ello no implica que estas particiones anuncien un reparto o mucho menos un incremento futuro de los dividendos.

La BVL se encuentra dominada por las empresas del sector minero que, desde el año 2005, atraviesan su mejor momento dado el elevado incremento de los precios internacionales de los metales (Mongrut, 2006). En estas circunstancias, es difícil identificar si los incrementos actuales en la distribución de dividendos del sector industrial se deben al buen contexto internacional o a una política de dividendos establecida por las empresas de este sector. Esto redundaría en un poco contenido informativo por parte de las particiones accionarias, las cuales serían aplicadas por las empresas en la BVL como un medio de incrementar únicamente la liquidez de sus títulos y hacerlos más atractivos para los inversionistas institucionales, sin que ello indique nada con respecto a su política de dividendos. En otras palabras, el anuncio de las particiones accionarias no debería generar ningún rendimiento anormal positivo alrededor del día de su anuncio.

La presente investigación tiene como principal propósito estudiar tanto el efecto de señalización como el efecto de liquidez en las acciones que han sufrido alguna partición accionaria en la BVL durante los años 1994 - 2004. En este sentido, la principal contribución del artículo es estudiar estos fenómenos por primera vez en la BVL, adaptando la metodología de estudio de eventos a la realidad de este mercado emergente. Las particiones posteriores a ese año no se han considerado debido a que el contexto internacional comenzó a ser favorable para las empresas peruanas a partir del 2005; desde ese año muchas de las empresas mineras han empezado a reportar utilidades extraordinarias producto del incremento en el precio internacional de los minerales. Dado que el propósito de este trabajo es verificar si las particiones accionarias poseen un contenido informativo por ellas mismas, al haber un contexto favorable internacional, no habría forma de aislar el efecto después del 2005.

El presente trabajo está dividido en cinco secciones, además de esta introducción. En la siguiente sección se analiza la principal evidencia empírica internacional referida a los efectos de las particiones accionarias. En la segunda sección se explica la metodología de estudio de eventos y en la tercera sección se explican los indicadores de liquidez utilizados. En la cuarta sección se muestran los resultados de la investigación y en la quinta sección se concluye el estudio.

1. EVIDENCIA EMPÍRICA SOBRE LOS EFECTOS DE LAS PARTICIONES ACCIONARIAS

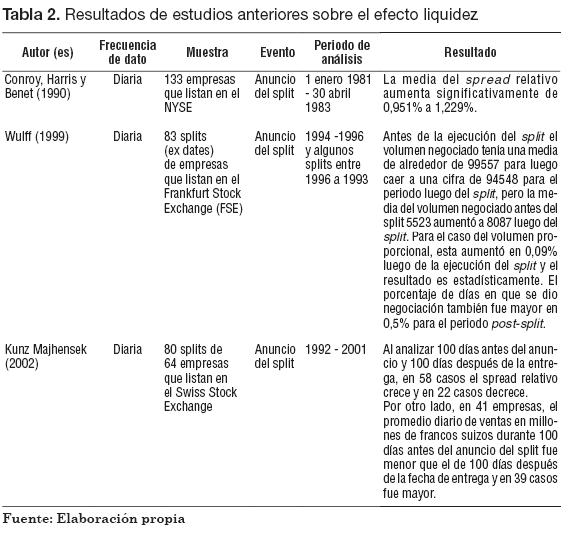

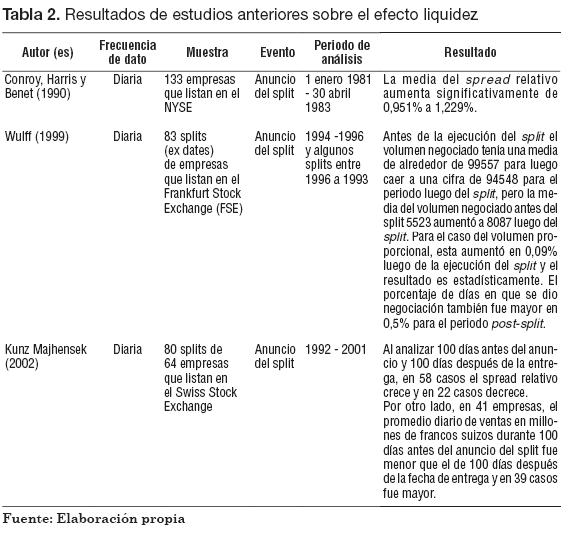

La Tabla 1 resume los principales estudios que analizan el efecto señalización. En los tres primeros, se emplea información mensual, mientras que en los tres últimos se usa información diaria. Las muestras varían desde 14 splits hasta 940 splits para el caso de empresas del New York Stock Exchange (NYSE). La fecha analizada es, en la mayoría de los casos, la fecha de anuncio del split.

Fama, Fisher, Jensen y Roll (1969) utilizan información mensual para examinar los retornos anormales de los títulos alrededor de las fechas de anuncio de los splits. En su estudio emplearon una muestra de 622 empresas del NYSE, las cuales en conjunto realizaron 940 splits accionarios para el periodo comprendido entre 1927 y 1959. Ellos se preguntaron si existía un comportamiento inusual en los retornos de los títulos en los meses previos y siguientes al split. Además, investigaron si los splits estaban asociados a algún comportamiento anormal en los retornos de los títulos.

Los resultados del estudio demostraron que los retornos anormales aumentaban en los 29 meses precedentes a la fecha de anuncio del split hasta llegar a un resultado anormal cinco meses antes de la fecha de anuncio del 0,02% y que los retornos anormales promedio eran uniformemente positivos. En cambio, al analizar la existencia de retornos anormales alrededor de la fecha de ejecución del split, no se observaron retornos anormales positivos para el periodo posterior a la fecha de ejecución.

Neriz (2000), quien al igual que Fama et al. (1969) empleó información mensual, estudió el mercado de valores chileno basándose en los análisis de 14 splits de títulos de la bolsa chilena, comprendidos en un periodo de nueve años. Obtuvo retornos anormales promedio positivos en 27 de los 33 meses antes de la fecha de anuncio del split, fecha en la que se obtiene un retorno anormal de 1,2%. Los retornos anormales promedio acumulados siguieron creciendo durante los primeros cinco meses de pasado el split. El hecho de que los retornos acumulados promedio se incrementen gradualmente luego del anuncio del split en promedio 44 días, es consistente con la hipótesis de que el mercado relaciona esta conducta con un aumento de dividendos. Cabe recalcar que el ajuste a la nueva información parece lento, ya que los retornos promedio acumulados siguieron creciendo durante los primeros cinco meses de pasado el split.

Ruiz y García (2003) estudiaron la incidencia de la ejecución de un split sobre los retornos a largo plazo de los títulos que cotizan el SIBE.2 Para tal efecto, usando datos mensuales, contrastaron la existencia de retornos anormales en los 12, 24 y 36 meses posteriores a la fecha de ejecución del split para los títulos del SIBE que realizaron splits entre enero de 1996 y diciembre de 2001. De la muestra inicial de 91 empresas, fi nalmente se usaron 65, 62 y 54 títulos para los horizontes de 12, 24 y 36 meses, respectivamente. La evidencia empírica para el caso español parece no apoyar la existencia de retornos anormales significativos durante los 12, 24 y 36 meses siguientes a la división del valor nominal de los títulos, es decir, ninguno de los tres primeros años que siguen a la realización del split. Al estimarlos, se observaron retornos anormales acumulados negativos para el primer año. No los hubo a medio y largo plazo y, en caso de existir, serían negativos.

Así como los estudios anteriores analizaron los efectos de los splits utilizando información mensual, otros lo han hecho con información diaria. Con el fin de analizar estos efectos, es más apropiado trabajar con información diaria debido a que con información mensual es difícil medir la velocidad de reacción del mercado ante el anuncio de un split (Haugen, 2002).

Wulff (1999), empleando información diaria, investigó la reacción del mercado frente a los splits de empresas alemanas. Su muestra incluyó todos los splits realizados por las empresas que listaron en el Frankfurt Stock Exchange (FSE) durante el periodo comprendido entre 1994 y 1996, tomando un total de 83 splits. Sus resultados muestran retornos anormales positivos alrededor de las fechas del anuncio del split. Para el día del anuncio del split los retornos anormales fueron muy bajos y no significativos, pero para el día posterior se obtuvo un retorno anormal positivo y significativo de 0,47%. El retorno anormal acumulado es de 0,74% para el intervalo (-2,3).

Ruiz (2001) analizó los posibles efectos de los split sobre la bolsa española mediante datos diarios. Específicamente, estudió la existencia de retornos anormales en torno a las fechas de anuncio y de ejecución de los split realizados sobre títulos españoles, con una muestra de 24 splits durante el periodo de análisis comprendido entre el 1 de enero de 1996 y el 30 de junio de 1998. Ruiz obtuvo retornos anormales positivos y significativos en casi todos los días de la ventana considerada alrededor del evento: cinco días antes y después del anuncio del split. Dos días antes del anuncio se observaron retornos anormales promedio de 0,75% y 1,67%, respectivamente; para el mismo día del anuncio se observó un retorno anormal promedio de 0,74%.

Kunz y Majhensek (2002) observaron el mismo fenómeno para la bolsa suiza, utilizando información diaria de 64 empresas que realizaron un total de 80 splits en el período comprendido entre enero de 1992 y diciembre de 2001. Estos autores concluyeron que, en promedio, en Suiza no se dio ningún rendimiento anormal positivo, es decir, las particiones accionarias en Suiza parecen ser transacciones valor-neutrales. Los autores señalan que no se debe conceder excesiva importancia a los resultados a largo plazo derivados de un estudio de eventos, ya que dicha metodología está especialmente indicada para identificar las principales fluctuaciones a corto plazo sobre la base de retornos diarios.

Recientemente Byun y Rozeff (2003) observaron el efecto señalización para el mercado americano para el más extenso periodo de análisis: desde 1927 hasta 1996. Debido a que la literatura ha detectado que las variables valor en libros sobre valor de mercado (book-to-market) y tamaño influyen en los rendimientos bursátiles, estos autores decidieron utilizar un modelo multifactorial para controlar por estas variables al especificar los rendimientos anormales de los títulos. En general, los autores no encontraron rendimientos anormales positivos estadísticamente significativos o de una magnitud relevante. En este sentido, los autores concluyeron que no existe un efecto señalización relacionado con los anuncios de las particiones accionarias (stock splits).

El segundo efecto de las particiones accionarias es el incremento en la liquidez de los títulos en las fechas posteriores a la fecha del anuncio del stock split. Esto se debe a que una reducción en el precio de los títulos aumenta la base de su negociación, lo que resulta en un mayor volumen transado y, por tanto, un aumento en la liquidez (Dennis y Strickland, 2003). La Tabla 2 resume algunos estudios importantes sobre el efecto liquidez. En todos ellos se empleó información diaria de empresas del NYSE para muestras que varían desde 80 a 133 splits. La fecha analizada en todos los casos es la fecha de anuncio del split.

Los estudios mostrados en la Tabla 2 establecen que es conveniente el uso del volumen negociado para medir la liquidez debido a que empíricamente hay una relación negativa entre el volumen negociado y el Bid-Ask spread, en la que el Bid-Ask spread se define como el margen entre los precios de compra (Bid) y venta (Ask) de título. Al caer el Bid-Ask spread la liquidez de los títulos se incrementa; en el caso contrario, disminuye.

Conroy, Harris y Benet (1990) examinaron los efectos de los split en los Bid-Ask spreads para las empresas que cotizan en NYSE como forma de analizar la liquidez. Para ello consideraron una muestra de los 133 títulos que realizaron particiones accionarias entre enero de 1981 y abril de 1983. Para analizar los efectos de los split compararon el periodo previo al anuncio (definido como dos meses precedentes al mes del anuncio del split) y el periodo posterior al mismo (definido como dos meses siguientes al mes ex-dividend).

El periodo entre el anuncio y la fecha ex-dividend (un promedio de 51 días calendarios para la muestra) es excluido para evitar efectos transitorios en el spread. Sus resultados muestran que las empresas que realizan splits presentan cambios en el Bid- Ask spread relativo (diferencia entre el precio Bid y el precio Ask dividida entre el precio de cierre). La media del spread relativo aumenta significativamente de 0,951% a 1,229%. Así, Conroy et al. (1990) concluyeron que luego de la fecha efectiva del split la liquidez de los títulos se reduce; por tanto, no existe un efecto liquidez.

Wulff (1999) también hizo un análisis sobre la liquidez de las empresas para el momento previo y posterior a la ejecución del split. De esta manera, empleó 74 splits de la bolsa alemana para el periodo antes mencionado y utilizó tres indicadores de liquidez: el volumen negociado, el volumen proporcional (volumen negociado dividido entre el número de títulos cotizados) y el porcentaje de días en que se dio alguna negociación.

La medición de la liquidez previa al momento de la ejecución del split se consigue del promedio de los indicadores obtenidos para los 220 días negociados antes de los 11 días previos a la ejecución del split, mientras que la liquidez post-split es calculada a partir de 220 días de negociación luego de los 11 días de pasada la ejecución del split. Para el caso del volumen proporcional negociado, éste aumentó en 0,09% luego de la ejecución del split. El porcentaje de días en que se dio negociación también fue mayor en 0,5% para el periodo post-split. En síntesis, hubo un incremento en la liquidez de los títulos para el periodo posterior al split.

Kunz y Majhensek (2002) analizaron los Bid-Ask spreads relativos y los volúmenes negociados. Por un lado, analizaron 100 días antes del anuncio y 100 días después de la fecha de ejecución y observaron que en 58 casos el Bid-Ask spread relativo creció y en 22 casos decreció. Por otro lado, en 41 empresas el volumen diario de negociación durante 100 días antes del anuncio fue menor que el de 100 días después de la fecha de ejecución y en 39 casos fue mayor. El primer indicador revela un posible efecto negativo en la liquidez de los títulos y el segundo indicador, al permanecer casi inalterado, no lleva a ninguna conclusión importante.

En síntesis, como puede observarse, la literatura concerniente al efecto señalización y al efecto liquidez de las particiones accionarias no es concluyente. Es muy posible que estos efectos dependan de la dinámica de cada mercado bursátil en particular, y por ello no solo es interesante detectar estos fenómenos sino que más importante aun es intentar explicarlos teniendo presente el contexto del mercado de capitales analizado.

2. EL ESTUDIO DE EVENTOS

Para analizar el efecto señalización es esencial identificar el evento de interés respectivo para posteriormente analizarlo mediante un estudio de eventos. A continuación se revisan las principales etapas involucradas en la elaboración del mismo, así como se discuten los principales problemas y soluciones para su aplicación a un mercado emergente como el peruano. Son cuatro los temas a ser discutidos en la presente sección: la definición del evento, los criterios de selección de la muestra, la especifi cación de los modelos de retornos anormales y las pruebas de significancia estadística.

2.1. Definición del evento

El evento de interés es el anuncio por parte de las empresas que cotizan en la Bolsa de Valores de Lima (BVL) de una partición accionaria. Siempre en un estudio de eventos se debe definir la ventana de estimación y la ventana del evento (Peterson, 1989). En la primera se estiman los parámetros de los modelos que permitirán luego obtener los rendimientos anormales, mientras que en la ventana del evento se estiman los rendimientos anormales con los modelos definidos en la ventana anterior. En este estudio se optó por utilizar un periodo de 100 días como ventana de estimación anterior al inicio de la ventana del evento y un periodo de 31 días como ventana del evento (los 15 primeros días anteriores al anuncio del split, el día del anuncio y los 15 días posteriores al anuncio).

2.2. Criterios de selección de la muestra

Es necesario determinar los criterios de selección de las empresas que formarán parte de la muestra. Los criterios involucrados fueron: disponibilidad de datos para el periodo de análisis, títulos pertenecientes a empresas que listen en la BVL que hayan realizado por lo menos un anuncio de partición accionaria durante el periodo de análisis, que hayan cotizado ininterrumpidamente durante los 31 días del periodo del evento y que hayan cotizado durante 115 días previos a la fecha del anuncio del split. Esto se fundamenta en la necesidad de poseer una serie histórica de retornos diarios suficientemente extensa que permita la estimación de los parámetros de los modelos. A su vez, el uso de retornos diarios permite hacer una simplificación, ya que no se necesita emplear la tasa libre de riesgo para la estimación de los retornos anormales, como sí ocurre en el caso de realizar un estudio con datos mensuales.

2.3. Modelos de estimación de los retornos anormales

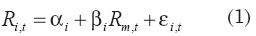

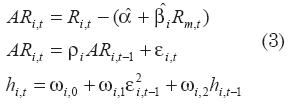

En este estudio se utiliza el denominado modelo de mercado con distintas especificaciones y formas de estimación, acordes con las características de los rendimientos accionarios en un mercado emergente como el peruano. Este modelo plantea que existe una relación lineal entre el retorno del mercado y el retorno del título:

Donde Ri,t, Rm,t y εi,t son los retornos compuestos continuos del título i , el portafolio del mercado m y el retorno anormal del título i para el periodo t, respectivamente. Los parámetros αi y βi se deben estimar utilizando información de ambas series de tiempo durante los 100 días de la ventana de estimación.

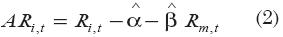

Con los parámetros estimados del modelo de mercado es posible medir y analizar los retornos anormales (AR) durante la ventana del evento.3 Específicamente, para cada empresa y para uno de los 31 días de la ventana del evento se estiman los rendimientos anormales:

Usualmente, los parámetros del modelo de mercado son estimados durante la ventana de estimación mediante el uso del método de Mínimos Cuadrados Ordinarios (OLS), el mismo que se fundamenta en dos supuestos muy importantes: 1) La varianza de los retornos anormales es constante a través del tiempo; y 2) No existe correlación entre las series para los retornos anormales de un mismo título. De esta manera se puede suponer que el modelo de mercado estimado por medio de OLS implica no heteroscedasticidad y no autocorrelación.

Lamentablemente, al existir la posibilidad de incrementos en la varianza a raíz del anuncio del split, aparece un problema de heterocedasticidad. Si se utiliza la varianza de la ventana de estimación en lugar de aquella obtenida a partir de la ventana del evento, las pruebas estadísticas tenderían a rechazar la hipótesis nula con mayor frecuencia (entendiéndose la hipótesis nula como el promedio acumulado de los retornos anormales igual a cero). Por su parte, la presencia de thin trading, es decir, de títulos no líquidos durante el periodo de análisis, origina un problema de autocorrelación debido a que, ante un evento en la BVL, recién será incorporado en el retorno del título cuando éste cotice, originando así que el retorno anormal para ese período esté relacionado con el índice de mercado del período anterior y no con el correspondiente al mismo periodo.

Una forma de corregir la posible heteroscedasticidad y autocorrelación serial en los retornos anormales, es usar el modelo autorregresivo con heteroscedasticidad condicionada (GARCH), el cual modela la varianza de los retornos anormales. Este modelo se escribe como:

Donde:4

Otro punto a tomarse en consideración es que la estimación por medio de OSL para el modelo de mercado también se apoya en el supuesto de que los retornos anormales se encuentran normalmente distribuidos. No obstante, existe evidencia que muestra que la distribución de los retornos de los países emergentes latinoamericanos es más leptocúrtica y asimétrica hacia la derecha que lo que indicaría una distribución normal (Mongrut y Fuenzalida, 2007).

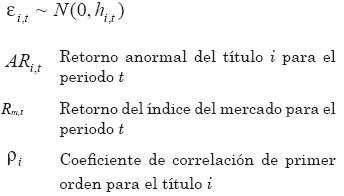

Una forma de corregir la no-normalidad de la distribución de los retornos es el uso de un procedimiento no paramétrico para la estimación de los parámetros del modelo de mercado. Específicamente, en este estudio se utiliza la técnica de regresión no-paramétrica de Theil (1950) para estimar estos parámetros (Dombrow, Rodríguez y Sirmás, 2000).

La combinación de la técnica de Theil y pruebas estadísticas no-paramétricas mejora el poder de detección de retornos anormales.5 El método de Theil sigue las siguientes etapas para la pareja de observaciones j que pertenecen a la ventana de estimación:

Donde:

Al concentrarse el análisis en la mediana, se elimina la posibilidad de que valores extremos de las observaciones afecten la estimación de los parámetros del modelo y así se obtienen estimadores más robustos (Dombrow et al., 2000).

2.4. Pruebas estadísticas para la detección de los retornos anormales

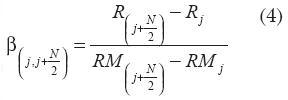

Las observaciones de los retornos anormales deben de ser agregadas para poder realizar inferencias sobre el comportamiento agregado de los retornos anormales generados por el evento de interés. La agregación permite hacer un análisis por ventanas de días al interior de la ventana del evento.

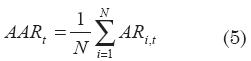

Considérese la agregación entre varios títulos y eventos para un intervalo dentro de la ventana del evento t1. Lo primero que se debe hacer es agregar los retornos anormales de los títulos individuales considerando N eventos. El retorno anormal promedio (Average Abnormal Return-AAR) para el periodo t es igual a:

Luego, se agregan los retornos anormales promedio para el intervalo seleccionado (t1, t2):

Por medio de estas agregaciones se realizan las pruebas estadísticas correspondientes para verificar la hipótesis de significancia estadística de los retornos anormales promedio acumulados (Cumulative Average Abnormal Return - CAAR). Una vez estimados los retornos anormales para cada uno de los títulos, se verifica la hipótesis de que los retornos anormales sean estadísticamente diferentes de cero por medio de cinco pruebas estadísticas: tres paramétricas y dos no-paramétricas.

2.4.1. Pruebas paramétricas

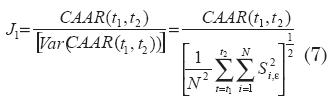

En la primera prueba paramétrica se busca determinar si el retorno anormal acumulado promedio difi ere de cero para el intervalo comprendido por la ventana del evento (MacKinlay, 1997). Esta prueba, llamada J 1 , es conveniente cuando se considera que los retornos anormales acumulados varían entre los diferentes títulos. La varianza de los retornos anormales promedio acumulados asume que las ventanas del evento no se traslapan entre los títulos, de manera que se evita la correlación entre los rendimientos anormales de los títulos. Así, para verificar la hipótesis nula de que los retornos anormales promedio acumulados son nulos, se utiliza esta prueba estadística (MacKinlay, 1997):

Donde:

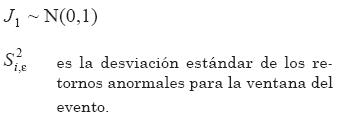

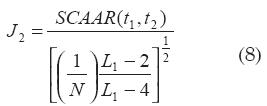

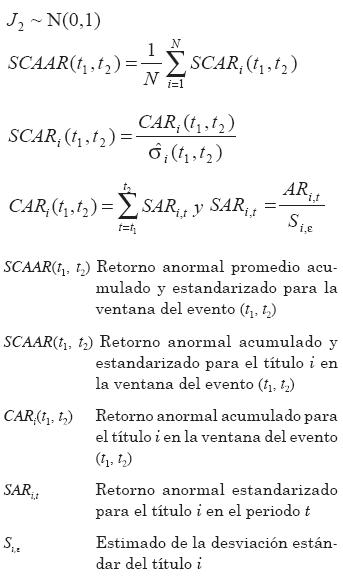

Alternativamente, se puede considerar retornos anormales constantes entre los títulos. De ser así, sería más apropiado dar mayor importancia a los títulos con una menor varianza en los retornos anormales. Una prueba estadística consistente con esta posibilidad es J2 (Campbell y MacKinlay, 1997):

Donde:

Suponiendo que las ventanas del evento de los N eventos no están traslapadas, con la hipótesis nula se podría afirmar que SCAAR se encontrará normalmente distribuido con una media de cero y una varianza:

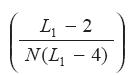

En esta prueba se entiende que los retornos anormales no se encuentran correlacionados y que la varianza inducida por el evento es insignificante. La estandarización de los retornos anormales es útil por dos razones: 1) Ajusta por el hecho de que el retorno anormal es una predicción para la ventana del evento y, por tanto, tendrá una mayor desviación estándar que aquella perteneciente a los residuos del periodo de estimación; y 2) La estandarización permite evitar que, ante heterocedasticidad en los residuos, los títulos con mayores varianzas dominen la prueba (Boehmer, Musumeci y Poulsen, 1991).

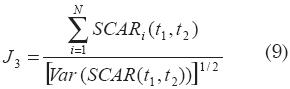

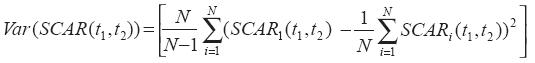

En general, las pruebas paramétricas empleadas para el estudio de eventos están bien especificadas y son razonablemente poderosas. Brown y Warner (1985) identifican problemas en estas pruebas originados por un incremento inducido sobre la varianza del evento. Ellos verifican que si la varianza es subestimada, las pruebas estadísticas llevarán a rechazar la hipótesis nula más frecuentemente de lo que deberían, aunque el desempeño promedio anormal sea cero. Con respecto a este problema, Boehmer et al. (1991) proponen una prueba (BMP) estandarizada de corte transversal fácil de implementar y que trabaja muy bien ante la presencia de varianza inducida por el evento. Esta prueba incorpora información sobre la varianza tanto de la ventana de estimación como del evento.

En el BMP ( J 3 ) los retornos anormales del modelo son estandarizados por medio del uso de la desviación estándar del periodo de estimación. El t-estadístico es obtenido al dividir el retorno anormal promedio estandarizado de la ventana del evento (estandarizado con la s del periodo de estimación) entre la desviación estándar del retorno anormal acumulado estandarizado para los títulos en la ventana del evento (t1, t2). Este método requiere que los residuos de los títulos no estén correlacionados de manera transversal.

Donde:

N Número de eventos en la muestra

Por construcción, la prueba BMP puede considerar cualquier incremento inducido de la varianza y no se encuentra afectada por el problema de thin trading. Inclusive, la prueba BMP no es afectada ante la existencia de clustering (ventanas del evento traslapadas entre los títulos) en la fecha del evento (Boehmer et al., 1991).

2.4.2. Pruebas no-paramétricas

Para poder ofrecer una confirmación sobre los resultados provenientes del uso de las pruebas paramétricas, y además para corregir la no-normalidad en la distribución de los retornos anormales, se aplicaron dos pruebas no-paramétricas que se encuentran libres de supuestos relacionados con la naturaleza de la distribución de los retornos.

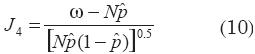

La primera de estas pruebas es la

denominada prueba generalizada

de signos que considera el número

de eventos con retornos anormales

positivos y no sólo aquellos cuyos

retornos se encuentren por encima de

las medianas, como lo hacía la prueba

de signos tradicional. En esta prueba

(J 4 ), la hipótesis nula exige que la

proporción de retornos positivos ( )

obtenidos en el periodo del evento sea

igual a la proporción de los retornos

positivos logrados en el periodo de

estimación.

)

obtenidos en el periodo del evento sea

igual a la proporción de los retornos

positivos logrados en el periodo de

estimación.

Donde:

La proporción de los retornos positivos anormales esperados con el cumplimiento de la hipótesis nula es:

Donde ARit es el retorno anormal para cada título i y periodo t, ω es el número de títulos en la venta del evento con retornos anormales positivos acumulados y N es el número de particiones accionarias contabilizadas.

La prueba está bien especificada y es robusta en una variedad de condiciones. Además, es relativamente robusta ante incrementos de la varianza en la fecha de anuncio del evento (Cowan, 1992). Al comparar la proporción de retornos anormales positivos alrededor de la fecha del evento con la proporción proveniente de un periodo inafecto por el evento se toma en cuenta la posible asimetría en la distribución de los retornos.

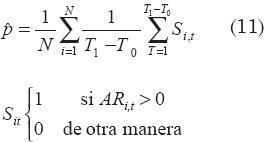

La segunda prueba no-paramétrica (J 5 ) a ser utilizada en el análisis es la desarrollada por Corrado (1989), quien propone una prueba de categorización (rank test) para analizar el desempeño anormal de los títulos. Es necesario categorizar para cada título los retornos anormales a lo largo de la ventana de estimación y la del evento, donde la primera categoría significa el retorno anormal más pequeño. La prueba estadística para verificar la hipótesis nula de retornos anormales cerca al día del evento es la siguiente:

Donde:

Ante la presencia de valores faltantes (thin trading) el rank test es más poderoso que el de signos generalizados. Ahora bien, cuando se trata de la posibilidad de ocurrencia de un incremento de la varianza inducida por el evento, ambas pruebas no-paramétricas presentan mala especificación, siendo más seria en el caso del rank test. Es importante indicar que si se controla por no normalidad y por varianza inducida en los modelos utilizados para estimar los retornos anormales (Theil y GARCH), luego es muy probable que los rendimientos anormales obtenidos con estos modelos ya no sufran de estos problemas y las pruebas estadísticas utilizadas para detectar esto ya no lo hagan.

En síntesis, estas son las cinco pruebas estadísticas utilizadas para detectar la significancia estadística de los rendimientos anormales promedio acumulados. De esta forma, se controla por la probable varianza inducida por el evento, por la no normalidad en la distribución de los rendimientos y por la presencia de títulos poco líquidos (thin trading). Especialmente estos dos últimos aspectos suelen ser muy frecuentes en la data de mercados emergentes como el peruano.

3. INDICADORES DE LIQUIDEZ

La liquidez de los títulos fue analizada a través de tres indicadores: el Bid-Ask spread absoluto y relativo, el volumen negociado del título y el porcentaje de días de negociación del mismo. Estos indicadores se estimaron para el periodo comprendido entre los 15 días previos y posteriores a la fecha de la partición accionaria.

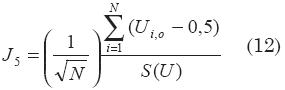

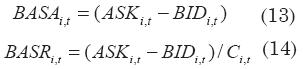

El Bid-Ask Spread Absoluto (BASA) consiste en la diferencia entre el precio de compra Bid y el precio de venta Ask; el Bid-Ask Spread Relativo (BASR) resulta de esta diferencia, dividida entre el precio de cierre:

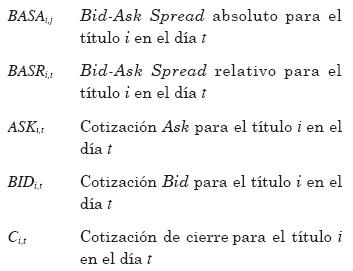

Donde:

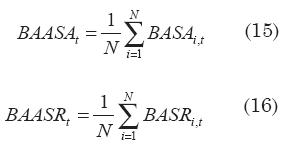

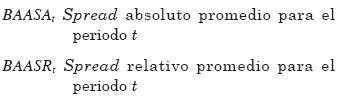

La forma en la que se construye el Bid-Ask Spread absoluto y relativo se basa en la agregación de varios títulos para el periodo establecido (Copeland, 1979). Primero, se agregan los indicadores respectivos de los títulos individuales considerando N eventos (splits). Seguidamente, se calculan los spread absoluto y relativo promedio para el periodo t:

Donde:

Los spread relativos y absolutos representan el costo de la liquidez por unidad monetaria invertida, mediante el cual puede compararse la liquidez entre el periodo previo al ex-dividend y el posterior al mismo.

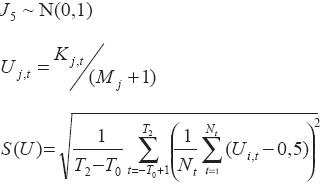

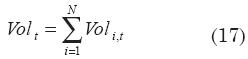

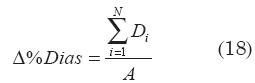

El volumen negociado del título consiste en la suma del total de títulos negociados diariamente:

Donde:

En el análisis del volumen negociado promedio se incluyeron aquellos títulos que habían sido descartados en el análisis del efecto señalización por insuficiencia de datos en la ventana del evento. De esta manera se obtuvo una muestra compuesta por 67 splits.

En el caso de la BVL, dado que el periodo comprendido entre la fecha del anuncio y de ejecución del split es amplio, se analizaron solamente los 15 días antes y posteriores a la primera fecha ex-dividend del split que se encuentra distante a la fecha del anuncio del split (no reportado). Con esto, se evita la inclusión de efectos adicionales al del efecto liquidez.

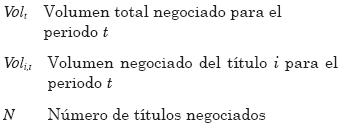

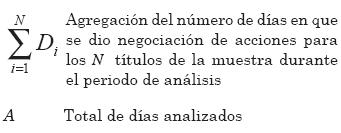

El porcentaje de días de negociación consiste en:

Donde:

4. RESULTADOS

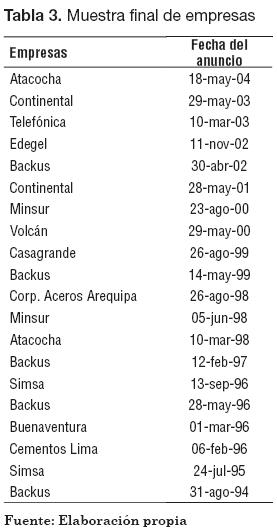

De acuerdo con los criterios establecidos anteriormente se determinó la muestra de splits a ser analizada para el efecto señalización. De las empresas que cotizan en la BVL se seleccionaron aquellos splits que habían sido realizados durante el periodo 1994-2004 y se obtuvo un total de 117 splits.

Para el caso del efecto señalización se descartaron la mayoría de splits de esta muestra, debido a la existencia de thin trading en la ventana del evento. Posteriormente, se eliminaron aquellos splits cuyas ventanas del evento se encontrasen traslapadas (clustering). Cumplidos los demás criterios establecidos de selección de la muestra para el análisis de este efecto, se obtuvo una muestra final de 20 splits realizados por 12 empresas que cotizan en la BVL para el periodo 1994-2004, como puede observarse en la Tabla 3. Para el caso del efecto liquidez se empleó una muestra de 67 splits, número mayor al del efecto señalización, debido a que la información necesitada para analizar los indicadores de liquidez no contaba con las restricciones que se presentaban en el estudio de eventos.

En lo referido al efecto señalización es conveniente precisar que la obtención de los retornos anormales positivos no se vio afectada por la existencia de retornos anormales altos pertenecientes a un determinado título (outlier), puesto que más del 50% de los títulos examinados presentaron retornos anormales acumulados positivos para las fechas alrededor del anuncio del split, esto fue válido para las dos formas de estimación de los rendimientos anormales: Theil y GARCH (1,1) (no reportado).

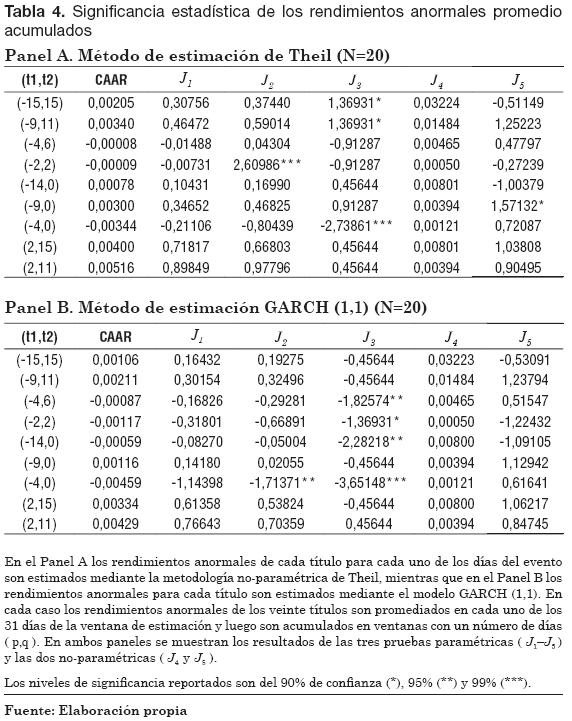

Los resultados obtenidos por medio del modelo de mercado, usando el método de estimación de Theil (Ver Tabla 4, Panel A) señalan la presencia de retornos acumulados anormalmente positivos de 0,3%, para el intervalo (-9,0), estadísticamente significativos según la prueba no-paramétrica J5 (rank test) con un nivel de confianza del 90%. Así, para la prueba BMP ( J3 ) los intervalos (-15,15) y (-9,11) presentan retornos anormales acumulados promedio positivos de 0,205% y 0,34%, respectivamente, con un nivel de confianza del 90%.

Adicionalmente, el BMP acepta, con un nivel de significancia del 99%, la existencia de retornos anormales diferentes de cero para las fechas dentro del intervalo (-4,0), cuyo nivel de retorno anormal promedio acumulado es de 1,506% para el cuarto día previo al anuncio y de 0,554% para el día del anuncio del split (no reportados). No obstante este intervalo en general no presenta retornos anormales positivos, el retorno anormal acumulado promedio es de -0,344% debido a la caída en los retornos anormales para el resto de días dentro del intervalo, los mismos que llegan a ser negativos. Asimismo, la prueba J2 muestra que existe suficiente evidencia estadística, con un nivel de confianza del 99%, para aceptar la hipótesis nula de presencia de retornos anormales promedio acumulados diferentes de cero para el intervalo (-2,2). Para ese intervalo los retornos anormales promedio acumulados fluctúan entre 1,202% para dos días antes y 1,115% para dos días después al anuncio (no reportados); sin embargo, el CAAR establecido para ese intervalo es negativo e igual a -0,009%.

El método de estimación de GARCH aplicado al modelo de mercado presenta resultados similares a los obtenidos por Theil, como puede observarse en el Panel B de la Tabla 4. Aquí, se muestra que para el intervalo (-15,15) existe un CAAR de 0,106% y para el intervalo (-9,11), 0,211%. Mediante estos resultados se observa que el desempeño del modelo de mercado combinado con la estimación de los parámetros por medio de GARCH tiene menos fuerza al momento de detectar los retornos anormales para los títulos de la muestra en el periodo de análisis. De esta manera, las pruebas paramétricas y no-paramétricas no detectan con un nivel de confianza aceptable que los retornos anormales acumulados promedio son diferentes a cero.

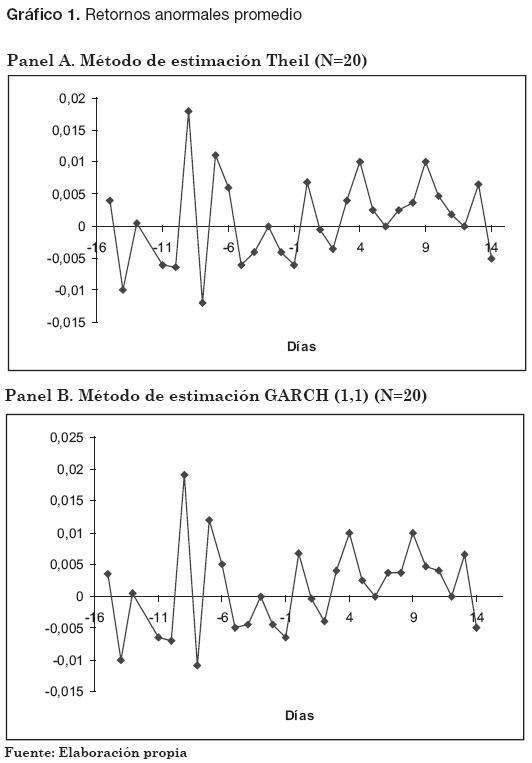

Así, los resultados obtenidos por medio del modelo de mercado a partir del uso de la estimación de los parámetros con el procedimiento de Theil, muestran la existencia de retornos anormales significativos para los 15 días previos y 15 posteriores al anuncio del split, con un retorno acumulado anormal positivo de 0,205% y 0,34% para el intervalo comprendido entre los 10 días previos y posteriores al anuncio (-9 y 11). Ambos modelos presentan una distribución fl uctuante muy similar de retornos anormales promedio, como puede observarse en el Gráfico 1 (paneles A y B). Por esta razón, las pruebas paramétricas y no-paramétricas no apoyan en su totalidad la presencia de valores anormales diferentes de cero. Por eso no puede concluirse de forma contundente que existan rendimientos anormales positivos en los días próximos al anuncio de un split.

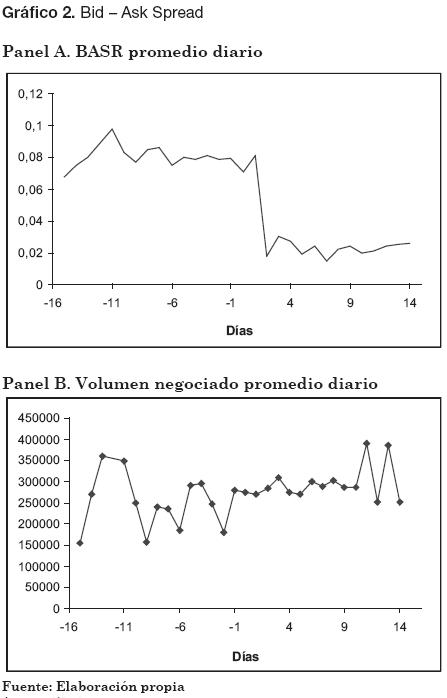

En lo referido al efecto liquidez puede observarse en el Gráfico 2 (Panel A) el desempeño del promedio diario del Bid-Ask spread relativo. El día inmediatamente posterior a la fecha ex-dividend del split se muestra una caída abrupta del índice de 0,0781 a 0,0180 el cuarto día posterior. Pasado el cuarto día, el índice fluctúa alrededor de 0,02 en los 11 días siguientes.

En el Gráfico 2 (Panel B) se muestran los resultados obtenidos a partir del análisis del volumen negociado promedio diario. Para la construcción de este indicador se empleó una muestra de 67 splits realizados en el período 1994-2004. Como la existencia de thin trading no es relevante para su construcción, se añadieron todos aquellos splits que fueron obviados en el análisis de señalización y se excluyeron sólo los que presentaban ventanas de evento traslapadas.

Este índice muestra que la liquidez de los títulos se ve alterada debido a que los volúmenes promedio diarios se incrementan por encima de la tendencia observada en el periodo previo para los 15 días posteriores al split. Finalmente, el porcentaje de días que presentan cotizaciones para el periodo previo a un split es de 87,86% mientras que el correspondiente a los 15 días posteriores es de 88,26%. Esto muestra que la realización de un split mejora el nivel de liquidez de los títulos puesto que incrementa su periodicidad en la cotización. El Bid-Ask spread absoluto presenta un comportamiento parecido (no reportado). Este indicador muestra que existe un efecto liquidez en el periodo posterior a la fecha ex-dividend del split. Se puede afirmar que el split mejora el nivel de liquidez de los títulos, ya que el spread cae de 0,1087 a 0,0207 el cuarto día posterior a la fecha ex-dividend del split para luego fluctuar alrededor del valor 0,02 en los 11 días siguientes.

5. CONCLUSIONES

Con respecto al primer objetivo referido al efecto señalización los resultados muestran que no existe este efecto en la BVL, pues no se dan retornos anormales positivos y estadísticamente significativos para los títulos de las empresas que cotizan en la BVL durante el periodo 1994-2004. Los retornos anormales obtenidos por los dos métodos de estimación empleados son muy volátiles y son difícilmente atribuibles únicamente al efecto del anuncio del split.6 Específicamente, los resultados obtenidos muestran que los retornos anormales promedio para el periodo de la ventana del evento fluctúan alrededor de cero y que los retornos anormales acumulados promedio son diferentes a cero; sin embargo, las pruebas estadísticas en algunos intervalos para los dos métodos de estimación utilizados muestran que no existe la suficiente evidencia estadística para decir que los retornos anormales acumulados promedio son definitivamente positivos.

Esta conclusión no es extraña ya que se ha detectado que inclusive en mercados desarrollados y en ciertas situaciones, las particiones accionarias no producen un efecto de señalización en el corto plazo (Rozeff, 1998), pero pueden producirlo en el mediano o largo plazo, por ejemplo, entre uno y tres años después de realizadas.7

Con referencia al segundo objetivo relacionado con la identificación de un efecto de liquidez se puede afirmar que sí existe una relación directa entre la fecha ex-dividend de un split y la liquidez de los títulos para las fechas posteriores a la misma, debido a que los indicadores muestran que la liquidez de los títulos aumenta posteriormente a la fecha ex-dividend del split.8 Este resultado es más consistente con el hecho de que los inversionistas institucionales, especialmente los fondos de pensión, tienden a invertir en títulos líquidos que ya han sido considerados como aceptables para invertir dentro del límite de inversión establecido por la entidad reguladora (en Perú es la Superintendencia de Banca, Seguros y Administradoras de Fondos de Pensión - AFPs).9 En definitiva, dada la escasez de títulos líquidos en mercados emergentes latinoamericanos, es probable que las empresas utilicen las particiones accionarias más como un mecanismo para proporcionar liquidez a sus títulos con una baja clasificación de riesgo para aumentar su demanda y así reducir el rendimiento ofrecido, que como un mecanismo de señalización al mercado, sobre todo cuando no suelen tener una política de dividendos definida.

NOTAS AL PIE DE PÁGINA

1. Los inversionistas institucionales en Latinoamérica están conformados principalmente por los Fondos de Pensiones, Compañías de Seguros y Fondos de Inversión.

2. Sistema de Interconexión Bursátil o Mercado Continuo. Método electrónico que conecta a todas las bolsas españolas y en el que se realiza prácticamente el 100% de la negociación bursátil total.

3. AR por sus siglas en inglés “Abnormal Returns”.

4. En este estudio se utilizará un modelo GARCH (1,1) ya que no mejoraron los resultados utilizando un modelo GARCH con un orden mayor.

5. Mongrut y Tong (2006) y Fuenzalida, Mongrut, Nash y Tapia (2006) también utilizan la misma técnica para estudiar otros fenómenos en mercados emergentes latinoamericanos con la metodología de estudios de eventos.

6. Bley (2002), Reboredo (2003) y Charitou, Vafeas y Zachariades (2005) encontraron el mismo resultado referido al efecto de señalización para los mercados de capitales alemán, español y de Chipre, respectivamente. Recientemente Mohanty y Moon (2007) encontraron los mismos resultados para el efecto de señalización y de liquidez en el mercado estadounidense, es decir, que los stocks splits no producen un efecto de señalización y sí incrementan la liquidez de los mismos.

7. Véanse, por ejemplo, los estudios de Desai y Jain (1997) y de Ikenberry y Ramnath (2002).

8. En este sentido, Dennis (2003) ha mostrado que son las transacciones de pequeño volumen las que se incrementan después de un stock split, y Schultz (2000) precisó que el Bid-Ask spread mínimo se amplia después de un stock split, lo cual constituye un incentivo adicional para que los agentes bursátiles (brokers) promuevan el título.

9. Hasta hace poco, los fondos de pensión en el Perú solo podían invertir en títulos que tenían la máxima clasificación de riesgo otorgada por clasificadoras de riesgo. En la actualidad pueden invertir en títulos con una clasificación de riesgo más baja a condición de que los títulos sean líquidos.

BIBLIOGRAFÍA

Bley, J. (2002). Stock Splits and Stock Return Behavior: How Germany Tries to Improve The Attractiveness of Its Stock Market. Applied Financial Economics, 12 (2), 85-93.

Boehmer, E., Musumeci, J. y Poulsen, A. (1991). Event-Study Methodology under Conditions of Event-Induced Variance. Journal of Financial Economics, 30 (2), 253-272.

Brennan, M. y Copeland, T. (1988). Stock Splits, Stock Prices and Transaction Costs. Journal of Financial Economic, 22, 83-101.

Brown, S. y Warner, J. (1985). Using Daily Stock Returns. The Case of Event Studies. Journal of Financial Economics, 14, 3-31.

Byun, J. y Rozeff, M. (2003). Long-run Performance after Stock Splits: 1927-1996. The Journal of Finance, 58 (3), 1063-1083.

Campbell, A. y MacKinlay, C. (1997). The Econometrics of Financial Markets. New Jersey, NJ: Princeton University Press.

Charitou, A., Vafeas, N. y Zachariades, Ch. (2005). Irrational Investor Response to Stock Splits in an Emerging Market. The International Journal of Accounting, 40 (2), 133-149.

Conroy, R., Harris, R. y Benet, B. (1990). The Effects of Stock Splits on Bid-Ask Spreads. Journal of Finance, 45, 1285-1295.

Copeland, T. (1979). Liquidity Changes following Stock Splits. Journal of Finance, 34, 115-141.

Corrado, Ch. (1989). A Nonparametric Test for Abnormal Security Price Performance in Event Studies. Journal of Financial Economics, 9, 113-138.

Cowan, A. (1992). Nonparametric Event Study Tests. Review of Quantitative Finance and Accounting, 2, 343-358.

Dennis, P. (2003). Stock Splits and Liquidity: The Case of the NASDAQ- 100 Index Tracking Stock. The Financial Review, 38 (3), 415-433.

Dennis, P. y Strickland, D. (2003). The Effect of Stock Splits on Liquidity and Excess Returns: Evidence from Shareholder Ownership Composition. Journal of Financial Research, 26 (3), 355–370.

Desai, H. y Jain, P. (1997). Long-Run Common Stock Returns following Stock Splits and Reverse Splits. The Journal of Business, 70 (3), 409-433.

Dombrow, J., Rodriguez, M. y Sirmás, C. (2000). A Complete Nonparametric Event Study Approach. Review of Quantitative Finance and Accounting, 14, 361-380.

Fama, E., Fisher, L., Jensen, M. y Roll, R. (1969). The Adjustment of Stock Prices to New Information. International Economic Review, 10, 1-21.

Fuenzalida, D., Mongrut, S., Nash, M. y Benavides, J. (2008). Estructura Propietaria y Rendimientos Bursátiles en Suramérica. Cuadernos de Administración, 21 (35), 11-35.

Fuenzalida, D., Mongrut, S., Nash, M. y Tapia, J. (2006). Tender Offers in South America: Are Abnormal Returns Really High? Estudios Gerenciales, 22 (101), 13-36.

Haugen, R. (2002). Modern Investment Theory. New York, NY: Prentice Hall.

Ikenberry, D. y Ramnath, S. (2002). Underreaction to Self-Selected News Events: The Case of Stock Splits. Review of Financial Studies, 15 (2), 489-526.

Ikenberry, D., Rankine, G. y Stice, E. (1996). What Do Stock Splits Really Signal? Journal of Financial and Quantitative analysis, 31 (3), 357-375.

Kunz, R. y Majhensek, S. (2002). Stock Split in Switzerland: Much Ado about Nothing? (SSRN Working Paper 550362). Disponible en: http://ssrn.com/abstract=550362

Lakonishok, J. y Lev, B. (1987). Stock Splits and Stock Dividends: Why, Who and When. Journal of Finance, 42, 913-932.

Lamoureux, C. y Poon, P. (1987). The Market Reaction to Stock Splits. Journal of Finance, 42, 1347- 1370.

Lipson, M. y Mortal, S. (2006). The Effect of Stock Splits on Clientele: Is Tick Size Relevant? Journal of Corporate Finance, 12 (5), 878- 896.

MacKinlay, C. (1997). Event Studies in Economics and Finance. Journal of Economic Literature, 35 (1), 13-39.

McGough, E. (1993). Anatomy of a stock split. Management Accounting, 75 (3), 58-61.

Menéndez, S. y Gómez, S. (2003). Stock Splits: Motivations and Valuations Effects in the Spanish Market. Investigaciones Económicas, 27 (3), 459-490.

Mohanty, S. y Moon, D. (2007). Disentangling the Signalling and Liquidity Effects of Stock Splits. Applied Financial Economics, 17 (12), 979-987.

Mongrut, S. (2006). ¿Qué factores determinan los rendimientos de la Bolsa de Valores de Lima? Inversiones, 2 (10), 16-17.

Mongrut, S. y Fuenzalida, D. (2007). Valoración de Inversiones Reales en Latinoamérica: Hechos y Desafíos. Académicos, 2 (4), 67-80.

Mongrut, S. y Tong, J. (2006). Is there a market payoff for being green at the Lima Stock Exchange? En S. Schaltegger, M. Bennett y R. Burritt (Eds.), Sustainability Accounting and Reporting (pp. 251-280). Holanda: Springer.

Neriz, L. (2000). Mercado de Valores Chileno: Los Test de eficiencia. Revista Latinoamericana de Administración, 24, 7-38.

Nayak, S. y Prabhala, N. (2001). Disentangling the Dividend Information in Splits: A Decomposition Using Conditional Event-Study Methods. Review of Financial Studies, 14, 1083-1116.

Peterson, P. (1989). Event Studies. A Review of Issues and Methodology. Quarterly Journal of Business and Economics, 28 (3), 36-66.

Reboredo, J. (2003). How is the Market Reaction to Stock Splits? Applied Financial Economics, 13 (5), 361- 368.

Rozeff, M. (1998). Stock Splits: Evidence from Mutual Funds. The Journal of Finance, 53 (1), 335-349.

Ruiz, M. (2001). Splits en la bolsa española: ¿Una simple moda? Revista de Treball, Economia i Societat, 21, 15-29.

Ruiz, M. y García, C. (2003). Splits en la Bolsa española: Un estudio de su incidencia sobre las rentabilidades de las acciones. Esic Market, 116, 179-200.

Schultz, P. (2000). Stock Splits, Tick Size and Sponsorship. The Journal of Finance, 55 (1), 429-450.

Theil, H. (1950). A Rank Invariant Method of Linear and Polynomial Regression Analysis. I, II, y III. Nederlandse Akademische Wetenschappen, 53, 386-392, 521-525 y 1897-1912.

Wulff, C. (1999). The Market Reaction to Stock Splits: Evidence from Germany (SSRN Working Paper 189368). Disponible en: http://ssrn.com/abstract=189368