1. Introducción

El alfabetismo financiero es esencial para el desarrollo de las economías familiares, propicia el ahorro, la inversión y la acumulación de capital útil para acceder a una mejor calidad de vida. Tanto en las naciones desarrolladas como en las emergentes, los más jóvenes y los adultos mayores son los grupos demográficos que mayor rezago presentan en este tema (Hung, Parker y Yoong, 2011; Lusardi y Tufano, 2015; van Rooij, Lusardi y Alessie, 2011).

En México, la información sobre su grado y efectividad, especialmente entre jóvenes, es escasa. En 2014, como parte de un estudio internacional, Klapper, Lusardi y van Oudheusden (2015) estimaron el grado de alfabetismo financiero para mexicanos de 15 años y más. Arceo y Villagómez (2017) , en una investigación enfocada en alumnos de preparatoria del valle de México, encontraron que la comprensión de conceptos financieros básicos es deficiente. Villagómez e Hidalgo (2017) comprobaron entre un grupo de estudiantes de 15 a 18 años que sus habilidades matemáticas tienen un impacto positivo y significativo en su alfabetismo financiero. Recientemente, Antonio, Peña y López (2020) estudiaron los factores determinantes de la alfabetización financiera entre la población mexicana de 18 a 70 años. Estas investigaciones, sin embargo, son muy específicas o demasiado generales en el rango de edad, y abordan solo unas cuantas variables socioeconómicas.

El presente trabajo tuvo como objetivos medir el alfabetismo financiero entre millennials en Ciudad Victoria, Tamaulipas1, México; identificar entre tres índices de medición el más conveniente y explorar si existe alguna relación significativa entre este y determinadas características sociodemográficas. Estas incluyen edad, género, ocupación, escolaridad, formación en áreas económico-financieras, el involucramiento en la administración del hogar, el grado de marginación de la zona en la que viven, la propiedad de la vivienda en la que habitan y el conocimiento sobre su afiliación a algún sistema de seguridad social o fondo de ahorro para el retiro.

La metodología utilizada para alcanzar los objetivos de estudio es de corte cuantitativo, de tipo descriptivo-correlacional. La construcción de los índices propuestos para medir el alfabetismo financiero se basa en la técnica de factores componentes principales, en tanto que el análisis de la relación entre este y las variables explicativas se lleva a cabo mediante modelos de mínimos cuadrados ordinarios (MCO) y probit ordenados. La unidad de estudio se refiere a los millennials que residen en Ciudad Victoria, Tamaulipas, México.

Para esta investigación se ha definido a los millennials como jóvenes de 15 a 29 años, nacidos entre 1988 y 2003. Típicamente esta generación se preocupa por los conflictos sociales, se orienta a resolver problemas y acostumbra trabajar en equipo (DeVaney, 2015). Es importante estudiar su comportamiento económico porque en comparación con las generaciones que la anteceden muestra relativamente menor actividad empresarial (Wilmoth, 2016) y menor propensión a innovar y generar crecimiento económico (Liu, Zhu, Serapio y Cavusgil, 2019). Aunque se adapta mejor a las tecnologías digitales, sigue confiando en estrategias boca a boca para informarse sobre decisiones financieras (Johnson y Larson, 2009; Robillard, 2018). Identificar qué factores influyen en su nivel de alfabetismo financiero puede contribuir a establecer estrategias que fortalezcan sus habilidades para la toma de decisiones en materia financiera y la planeación de su futuro, en una etapa oportuna de su vida (Carlin, Jiang y Spiller, 2017; Mandell, 2011).

Este documento sigue una estructura dividida en cuatro secciones. En primer lugar, se delinea el marco teórico conceptual de la investigación; se presentan algunos modelos empleados por otros investigadores para medir el alfabetismo financiero, los datos que tras su aplicación se han obtenido y las hipótesis planteadas en esta investigación. En segundo lugar, se detallan las estrategias para la recolección de datos y la metodología, la cual se lleva a cabo en dos etapas. Primero se proponen tres índices de alfabetismo financiero y se determina cuál de ellos es el más conveniente utilizando el análisis de factores componentes principales; segundo, se construyen modelos econométricos para analizar la relevancia de las variables sobre los índices anteriores. En la tercera parte de este documento, se analizan y discuten los hallazgos. Finalmente, se presentan las conclusiones, las limitaciones del estudio y se destacan los posibles cursos de investigación para el futuro.

2. Marco teórico

El alfabetismo financiero se refiere al conjunto de conocimientos y habilidades que permiten a las personas administrar el dinero con mayor eficiencia, tomar mejores decisiones económicas y facilitar la planificación de su futuro (Atkinson y Messy, 2012; Remund, 2010; Vitt, Kent, Lyter, Siegenthaler y Ward, 2000). Es el resultado de un proceso susceptible de contextualizarse dentro del marco teórico económico-financiero que corresponde a la inversión en capital humano, ya que se refiere a actividades que pueden contribuir a mejorar los niveles futuros de ingreso y riqueza de las personas a partir del desarrollo de conocimientos y habilidades específicas (Becker, 1962; Schultz, 1961).

2.1 El alfabetismo financiero como inversión en capital humano

La educación es el mecanismo por excelencia que contribuye a la formación de capital humano (Becker, 1994). En Estados Unidos de América, Bernheim, Garrett y Maki (2001), después de analizar un grupo de personas entre 30 y 49 años, estimaron que aquellos que habían recibido algún curso sobre educación financiera durante sus años escolares preuniversitarios poseían significativamente más activos y casi el doble de ahorros que quienes no recibieron este tipo de formación.

La educación escolarizada no es la única vía para invertir en capital humano (Becker, 1962). Al estudiar un grupo de más de 2000 empleados estadounidenses, Bernheim y Garrett (2003) comprobaron que quienes recibieron capacitación y orientación por parte de sus empleadores sobre estrategias de ahorro y pensiones incrementaron sus niveles de ahorro general y para el retiro.

Ya sea que esta formación se adquiera en la escuela o en el trabajo, los costos de invertir o no en capital humano son eventualmente asumidos por el propio individuo (Schultz, 1961). El analfabetismo financiero afecta la predisposición a ahorrar, puede vincularse a una ausente o deficiente planeación para el retiro y a una subóptima calidad de vida (Lusardi y Mitchell, 2011; Mandell, 2011).

A nivel internacional, cada día con más frecuencia, la responsabilidad de la planeación financiera personal y familiar se aleja de las instituciones y se acerca más a los individuos; los obliga a prepararse con mayor intensidad en términos de ahorro e inversión (Clark, D’Ambrosio, McDermed y Sawant, 2006; Lusardi y Mitchell, 2011). Los gobiernos han pasado de ser tomadores de decisiones a establecer políticas públicas que propician el desarrollo de mercados de fondos de ahorro para el retiro y promueven la inversión por parte de la población, especialmente durante su vida productiva (Altman, 2012). Entender qué estrategias facilitan a las personas aplicar con éxito el conocimiento financiero puede ayudar a los organismos no gubernamentales y a los instrumentadores de políticas públicas en el diseño de iniciativas de educación financiera más eficientes y de mayor impacto (Bay, Catasús y Johed, 2014; Carpena, Cole, Shapiro y Zia, 2017).

2.2 La medición del alfabetismo financiero

Para medir el alfabetismo financiero se identifican, en general, tres componentes: conocimiento, actitud y comportamiento (Atkinson y Messy, 2012). Un amplio compendio sobre medición del alfabetismo financiero es presentado por Huston (2010) , quien analizó 71 estudios distintos publicados entre 1996 y 2008; concluyó que la mayoría de los autores equipara el alfabetismo financiero al componente de conocimiento (Huston, 2010). Esta investigación no es la excepción, ya que se referirá indistintamente a estos dos términos. A continuación, se enuncian algunas de las investigaciones relevantes que ilustran los alcances del presente estudio.

Lusardi, Mitchell y Curto (2010) investigaron el alfabetismo financiero en jóvenes de los Estados Unidos de América que participaron en la Encuesta Nacional Longitudinal de la Juventud en 1997, cuando tenían entre 12 y 17 años, y posteriormente en la encuesta 2007-2008, cuando los participantes tenían entre 23 y 28 años. Evaluaron a 7417 personas en tres temas financieros básicos: cálculo del interés, inflación y diversificación del riesgo. Encontraron que solo el 27% comprende los tres componentes y que existen brechas de género a favor de los hombres, de 4,9, 10,9 y 11,6 puntos porcentuales, respectivamente.

El estudio de mayor cobertura internacional es el informe sobre “Alfabetismo financiero alrededor del mundo”, elaborado por Klapper et al. (2015) . En él analizaron datos de más de 150.000 personas de 15 años y más, en 140 países, durante 2014. Equipararon el alfabetismo financiero al conocimiento financiero y evaluaron sus cuatro aspectos básicos: la diversificación del riesgo, la inflación, la habilidad numérica aplicada al cálculo de interés y el interés compuesto. En este estudio, determinaron llamar alfabeta financiero a aquella persona que respondiera correctamente a tres o cuatro de las cuestiones anteriores.

Klapper et al. (2015) estimaron que el alfabetismo financiero en el mundo es del 33%. En las economías del G-7, en promedio, el 55% de las personas de 15 años o más son alfabetas financieras; en tanto que en el grupo de economías emergentes formado por Brasil, Rusia, India, China y Sudáfrica (BRICS) esta cifra es del 28%. En México, el alfabetismo financiero se estimó en 32%. Se ubica más cerca de los BRICS, cuyos niveles fluctúan entre 24% y 42%, que del G-7, en el que varía de 37% a 68%. En las economías emergentes, los jóvenes entre 15 y 35 años presentan un alfabetismo financiero del 32%, que contrasta con el 56% observado en las economías del G-7 (Klapper et al., 2015).

La presente investigación se propone demostrar (H1) que los millennials que residen en Ciudad Victoria, Tamaulipas, México, presentan un alfabetismo financiero equiparable al observado entre jóvenes de economías emergentes, pero bajo en comparación con el registrado en economías desarrolladas, de acuerdo con las estimaciones de Klapper et al. (2015) .

Al analizar los datos obtenidos de una muestra de 889 jóvenes estudiantes de preparatoria, de 15 a 18 años, en el área metropolitana de la ciudad de México, Arceo y Villagómez (2017) encontraron que el 60,0% comprende el concepto de inflación; el 34,1%, el de diversificación del riesgo; y el 31,7%, el de interés compuesto. Estos resultados contrastan con los obtenidos por Lusardi et al. (2010) para jóvenes entre 23 y 28 años en los Estados Unidos de América, cuyos resultados son 54,0%, 46,7% y 79,3%, respectivamente. Asimismo, difieren de los estimados en Canadá para adultos menores de 35 años, de 46,6%, 34,3% y 74,1%, respectivamente (Boisclair, Lusardi y Muchaud, 2015).

Esta investigación pretende comprobar (H2) que el concepto de inflación es el de mayor comprensión entre los conocimientos básicos -tal como lo advirtieron Lusardi y Mitchell (2011) en general y Arceo y Villagómez (2017) para jóvenes mexicanos de preparatoria- y (H3) que el cálculo del interés compuesto no es tan ampliamente entendido por los jóvenes de Ciudad Victoria, Tamaulipas, en comparación con grupos poblacionales similares en economías desarrolladas (Boisclair et al., 2015; Lusardi et al., 2010). Adicionalmente, se busca probar (H4) que los millennials de este estudio que desconocen si están inscritos en un sistema de ahorro para el retiro presentan resultados deficientes en materia de conocimiento financiero, en comparación con los que sí lo saben, de manera similar a lo observado por Lusardi et al. (2010).

Diferentes estudios han consignado una brecha de género en el conocimiento financiero a favor de los hombres. Klapper et al. (2015) estimaron una diferencia de cinco puntos porcentuales en promedio entre personas de 15 años y más a nivel internacional. Los hombres presentan un nivel de conocimiento financiero mayor que las mujeres, en promedio, de ocho puntos en las economías del G-7 y cinco en los BRICS (Hasler y Lusardi, 2017). Entre estudiantes universitarios de los Estados Unidos de América, Chen y Volpe (2002) observaron brechas de seis puntos porcentuales en conocimientos financieros generales. A nivel global, el 72% de los hombres y el 65% de las mujeres, en promedio, tienen al menos una cuenta bancaria; esta discrepancia prácticamente ha permanecido sin cambios entre 2011 y 2017 (Demirguc-Kunt, Klapper, Singer, Ansar y Hess, 2018).

Por lo anterior, en esta investigación se propone demostrar (H5) que entre los millennials de Ciudad Victoria, Tamaulipas, México, persiste una brecha de género en el conocimiento financiero a favor de los hombres.

Varias investigaciones han demostrado que la exposición a cursos sobre economía y finanzas influye en el alfabetismo financiero. Bernheim et al. (2001) lo analizaron en adultos que tomaron cursos de economía del consumo, finanzas personales o similares, durante su formación preuniversitaria; Lusardi (2019) estudió cómo la educación financiera puede incrementar los niveles de ahorro y mejorar la toma de decisiones financieras; Carpena et al. (2017) exploraron cómo traspasar las barreras internas y externas que jóvenes participantes en cursos de educación financiera tienen al momento de llevar el conocimiento financiero a la práctica; y Fernandes, Lynch y Netemeyer (2014) observaron la importancia de vincular este conocimiento a decisiones específicas para minimizar el decaimiento.

Este trabajo se propone además demostrar (H6) que la exposición a cursos de formación en áreas económico-financieras influye de manera positiva y significativa a elevar el alfabetismo financiero de los millennials que residen en Ciudad Victoria, Tamaulipas, México.

3. Metodología

Ciudad Victoria es la capital del estado de Tamaulipas, en el noreste de México. Se estima, de acuerdo con las proyecciones del Consejo Nacional de Población (CONAPO, 2017), que a mediados del 2018 contaba con 343.597 habitantes. De estos, 24,9% eran jóvenes entre 15 y 29 años. Para obtener datos sobre este grupo poblacional, se diseñó una encuesta electrónica que se distribuyó por redes sociales. Por así convenir a la investigación, la muestra no se eligió de forma probabilística, en consecuencia, no pretende ser representativa de la población local, estatal o nacional.

Se recibieron 3885 respuestas, de las cuales 1529 correspondieron a jóvenes entre 15 y 29 años que residen en Ciudad Victoria, Tamaulipas, y que contestaron los reactivos necesarios para ser considerados en la investigación. La muestra representa aproximadamente el 1,8% de los jóvenes en este grupo poblacional que habitan en esta localidad.

La recopilación de datos y su análisis se apegaron a la metodología establecida por la Red Internacional de Educación Financiera de la Organización para la Cooperación y el Desarrollo Económicos (Atkinson y Messy, 2012) y al modelo aplicado por Klapper et al. (2015) en la Encuesta Global de Alfabetismo Financiero. Además de las preguntas referentes a las características socioeconómicas de los encuestados, en el instrumento se incluyeron, como se muestra en la tabla 1, siete preguntas para medir el alfabetismo financiero.

Tabla 1 Preguntas para medir el alfabetismo financiero

| Pregunta | Código y respuesta |

|---|---|

| Q1. Diversificación del riesgo | 1 = Correcta (En varios) 0 = Incorrecta (En uno / Es lo mismo / No se puede saber) |

| Supongamos que tiene usted una| considerable cantidad de dinero ¿Qué es más seguro: poner todo su dinero en un solo negocio o inversión, o poner su dinero en varios negocios o inversiones? | |

| Q2. Inflación | 1 = Correcta (Los mismos) 0 = Incorrecta (Más / Menos / No se puede saber) |

| Supongamos que en los siguientes diez años el precio de los productos que usted acostumbra comprar se duplica. Si sus ingresos en ese mismo tiempo también se duplican ¿Cuántos de esos productos podrá usted comprar entonces? | |

| Q3. Cálculo del interés | 1 = Correcta (1000 más el 3%) 0 = Incorrecta (1050 pesos/ Es lo mismo / No sé) |

| Supongamos que recibe en préstamo 1000 pesos ¿Qué le conviene más, pagar 1050 pesos o 1000 pesos más el 3% de interés? | |

| Q4. Concepto de interés compuesto | 1 = Correcta (Más) 0 = Incorrecta (Igual/Menos/No sé) |

| Supongamos que deposita dinero en una cuenta bancaria por dos años y que el banco le pagará 15% de interés neto anual, sin impuestos ni comisiones ¿Cuánto dinero le pagará de interés el banco el segundo año en comparación con lo que le pagó el primero? | |

| Q5. Cálculo del interés compuesto | 1 = Correcta (Más de 15,000) 0 = Incorrecta (15,000 / Menos de 15,000 / No sé) |

| Supongamos que tiene 10,000 pesos en una cuenta bancaria que le da 10% de interés neto anual, y que no le cobra impuestos ni comisiones ¿Cuánto tendrá en su cuenta 5 años después, si no hace ningún depósito ni retiro adicional? | |

| Q6. Habilidad numérica. Porcentaje | 1 = Correcta (100) 0 = Incorrecta |

| Si la probabilidad de contraer cierta enfermedad es 10% ¿Cuántas personas se espera que se enfermen en una población de 1000 habitantes? | |

| Q7. Habilidad numérica. División | 1 = Correcta (400000) 0 = Incorrecta |

| Si 5 personas resultan ganadoras, por partes iguales, del primer premio en un sorteo y el premio es de 2 millones de pesos ¿Cuánto obtendrá cada una de ellas? |

Fuente: elaboración propia con datos de Almenberg y Widmark (2011) , Klapper et al. (2015) , Lusardi et al. (2010) y Villagómez e Hidalgo (2017) .

A partir de este módulo del cuestionario, se construyeron tres índices para medir el alfabetismo financiero entre millennials que habitan en Ciudad Victoria, Tamaulipas, México.

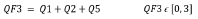

El primer índice (QF3) sigue el modelo propuesto por Lusardi et al. (2010) , en el que incluyen los denominados conocimientos financieros básicos: diversificación del riesgo (Q1), inflación (Q2) y cálculo del interés compuesto (Q5).

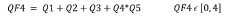

El segundo (QF4) se basa en el modelo propuesto por Klapper et al. (2015) , que incluye cuatro factores: diversificación del riesgo (Q1), inflación (Q2), cálculo de interés simple (Q3) e interés compuesto, su concepto (Q4) y cálculo (Q5). Estos dos últimos se toman como acierto si y solo si las respuestas a ambos son correctas (Q4*Q5).

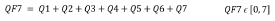

El tercero (QF7) es una propuesta personal que integra las cinco cuestiones anteriores de forma individual, más dos sobre habilidad numérica, referentes al cálculo de un porcentaje (Q6) y a una división (Q7). Esta se construyó con base en los modelos anteriores y las investigaciones de Almenberg y Widmark (2011) y Villagómez e Hidalgo (2017) , quienes observaron la relación entre la habilidad numérica y el alfabetismo financiero.

El objetivo de comparar estos tres índices fue analizar cuál de ellos es el más conveniente para estudiar la muestra en particular. Para ello se efectuó un análisis multivariante de factores componentes principales, con el que se buscó identificar si existen grupos de conceptos esenciales que puedan evaluarse a partir de las siete preguntas incluidas en el presente ejercicio. Las siguientes ecuaciones corresponden a los índices comparados.

Donde Q1, Q2, Q3, Q4, Q5, Q6, Q7 son variables binarias, con valores 0 o 1.

La definición de alfabeta financiero depende del índice que se utilice. Con QF3 se requieren tres aciertos (Lusardi et al., 2010), con QF4 al menos tres (Klapper et al., 2015) y con QF7 al menos cinco. Es decir, una persona se considera alfabeta financiera si QF3 = 3, QF4 ≥ 3, o bien QF7 ≥ 5.

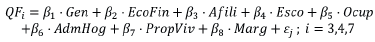

Para cada uno de estos índices, se construyeron tres modelos econométricos. El primero se basó en la técnica de MCO y los otros dos en modelos probit ordenados. Su objetivo fue determinar si existe algún efecto significativo en cada una de las variables dependientes, QF3, QF4 y QF7, en relación con las variables independientes: género (Gen), formación económico-financiera (EcoFin) y afiliación a algún sistema de ahorro para el retiro (Afili). Adicionalmente, se incluyeron como variables de control la edad (Edad), la escolaridad (Esco), la ocupación (Ocup), la participación en la administración del hogar (AdmHog), la propiedad de la vivienda (PropViv) y la marginación (Marg). La descripción de estas variables se resume en la tabla 2. Como se observará más adelante, se ha puesto atención especial a los pares de variables Edad y Esco y Edad y Ocup, que podrían generar sobreinformación en las estimaciones. Esto se debe a que, por ejemplo, es menos probable que los jóvenes de edades cercanas a 15 años hayan culminado su educación y más probable que estén todavía estudiando; asimismo, es más probable que los de edades cercanas a 29 años estén trabajando y no estudiando.

Tabla 2 Descripción de variables

| Variable | Descripción | Fuente |

|---|---|---|

| Variables dependientes | ||

| Aciertos en tres preguntas básicas (QF3) | Se evalúan los denominados conocimientos financieros básicos: diversificación de riesgo (Q1), inflación (Q2) y cálculo del interés compuesto (Q5). Estas variables son binarias (igual a 1 si se contesta correctamente, 0 en caso contrario). Variable ordinal y entera. QF3 = Q1+Q2+Q5; QF3 Є [0, 3] | Lusardi et al. (2010) |

| Aciertos sobre cuatro factores (QF4) | Se evalúan cuatro factores: diversificación de riesgo (Q1), inflación (Q2), cálculo de interés (Q3), y el interés compuesto, su concepto (Q4) y cálculo (Q5), que cuentan como un solo factor y se toman como acierto si y solo si las respuestas a ambas preguntas son correctas. Variable ordinal y entera. QF4=Q1+Q2+Q3+Q4*Q5; QF4 Є [0, 4] | Klapper et al. (2015) |

| Aciertos en siete preguntas (QF7) | Propuesta personal que integra las cinco cuestiones anteriores de forma individual (Q1 a Q5), más dos sobre habilidad numérica, una referente al cálculo de un porcentaje (Q6) y la otra a una división (Q7). Variable ordinal y entera. QF7=Q1+Q2+Q3+Q4+Q5+Q6+Q7; QF7 Є [0, 7] | Propuesta propia con base en Almenberg y Widmark (2011) ; Klapper et al. (2015) ; Lusardi et al. (2010) ; Villagómez e Hidalgo (2017) |

| Variables independientes | ||

| Género (Gen) | Variable binaria: 0 para mujer, 1 para hombre. | Klapper et al. (2015) ; Arceo y Villagómez (2017) |

| Formación económico-financiera (EcoFin) | Variable ordinal que distingue entre tres niveles: (1) ninguna exposición a cursos en áreas económico-financieras, (2) algún curso en áreas económico-financieras, pero no estudia ni estudió una carrera en estos temas, (3) estudia o estudió alguna carrera en áreas económico-financieras. | Bernheim et al. (2001) ; Lusardi (2019) ; Servon y Kaestner (2008) ; Van Rooij et al. (2011) |

| Afiliación a un sistema de seguridad socialo de ahorro para el retiro (Afili) | Variable binaria: 0 si la persona desconoce si está afiliada a una institución de seguridad social o un fondo de ahorro para el retiro; 1 si la persona sabe si está afiliada a un sistema público de seguridad social, a un fondo de ahorro para el retiro, o si no está afiliada a ninguna de ellas. La diferencia relevante está en el interés o conocimiento sobre su afiliación. | Propuesta propia con base en Lusardi y Mitchel (2007) |

| Variables de control | ||

| Edad (Edad) | Variable ordinal. Se establecieron rangos trienales: 15-17 (16), 18-20 (19), 21-23 (22), 24-26 (25), 27-29 (28). Entre paréntesis se muestra el valor utilizado para el análisis de datos. | Datos determinados por el encuestado. |

| Escolaridad (Esco) | Variable ordinal. Se incluyeron seis niveles: (1) de no escolaridad a secundaria terminada; (2) estudiando preparatoria; (3) preparatoria terminada; (4) estudiando universidad; (5) universidad terminada; (6) estudiando posgrado o posgrado terminado. | Datos determinados por el encuestado. |

| Ocupación (Ocup) | Variable binaria. Se clasificaron las respuestas en dos tipos: (1) para los empleados en instituciones públicas, empresas privadas o personas que trabajan por su cuenta (autoempleados, profesionales independientes, empresarios), y (0) para todos los demás (estudiantes, amas de casa, desempleados, etc.) | Datos determinados por el encuestado. |

| Participación en la administración del hogar (AdmHog) | Variable ordinal. Se establecieron tres niveles: (1) para quienes no participan en la administración de su hogar, (2) cuando participan parcialmente, y (3) cuando se encargan por completo de administrar su hogar. | Datos determinados por el encuestado. |

| Propiedad de la vivienda (PropViv) | Variable ordinal. Se consideraron tres niveles: (1) cuando la vivienda es ajena, es decir, prestada o rentada, (2) cuando la vivienda es propia, pero se está pagando a alguna institución de crédito, y (3) cuando la vivienda es propia o de su familia. | Datos determinados por el encuestado. |

| Marginación (Marg) | Variable ordinal. Se identificaron tres grupos: (4) para las zonas de baja y muy baja marginación, (3) para las zonas de media marginación, y (2) para las zonas de alta y muy alta marginación. Las zonas para las que no se identificó el grado de marginación se omitieron. | Datos determinados por el encuestado a partir de un mapa de marginación de Ciudad Victoria |

Fuente: elaboración propia con datos de las fuentes que en la misma tabla se indican.

Antes de este análisis, se calculó la correlación entre pares de variables para observar si algunas de ellas estaban estrechamente relacionadas; se aplicaron la prueba de Kaiser-Meyer-Olkin (KMO), con el fin de identificar qué tan idónea era la muestra para el análisis de factores, y la prueba de esfericidad de Bartlett, para determinar si la muestra tiene suficientes correlaciones adecuadas o si existe redundancia entre las variables que pueda ser resumida con los factores.

4. Resultados

Los resultados se presentan en tres secciones. Primero se comenta la estadística descriptiva, después se analiza cuál de los tres índices es el más conveniente y finalmente se exponen los hallazgos de los modelos econométricos. Cabe señalar que estos resultados corresponden a una muestra de jóvenes entre 15 y 29 años que residen en Ciudad Victoria, Tamaulipas, México, y que, debido a diferencias regionales, culturales y a otros factores sociales, estos no deben generalizarse a la población estatal o nacional.

4.1 Estadística descriptiva

Para cada uno de los siete reactivos evaluados y los tres índices propuestos, por característica de la muestra, se calcularon los porcentajes de personas que contestaron correctamente el reactivo y que se consideran alfabetas financieras bajo los criterios enunciados en la sección anterior. Los resultados se muestran en la tabla 3. Se incluyen las pruebas realizadas con el coeficiente chi² de Pearson para determinar la probabilidad de que las diferencias entre subgrupos se deben a factores aleatorios.

Tabla 3 Porcentaje de aciertos y de personas con alto alfabetismo financiero (AF)

| Variable | ObsA | Preguntas | Índice de AF | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| n | % | Q1 | Q2 | Q3 | Q4 | Q5 | Q6 | Q7 | QF3 | QF4 | QF7 | |

| Género | ** | ** | ** | ** | * | ** | ||||||

| Femenino | 881 | 58 | 71 | 79 | 48 | 33 | 26 | 60 | 59 | 14,9 | 35,4 | 31,2 |

| Masculino | 648 | 42 | 74 | 78 | 57 | 40 | 30 | 75 | 67 | 15,9 | 41,6 | 42,7 |

| Formación económico-financiera | ** | ** | ** | ** | ** | ** | ** | ** | ** | |||

| Sin cursos sobre economía o finanzas | 446 | 29 | 68 | 76 | 38 | 28 | 23 | 58 | 51 | 12,1 | 27,4 | 25,6 |

| Otra carrera con cursos en estos temas | 275 | 18 | 70 | 82 | 53 | 36 | 27 | 69 | 61 | 14,5 | 40,0 | 39,6 |

| Carrera en áreas económico-financieras | 629 | 41 | 77 | 80 | 63 | 43 | 32 | 72 | 71 | 19,7 | 48,9 | 49,9 |

| Afiliación a fondo de ahorro para el retiro | * | ** | ** | ** | ** | |||||||

| No sabe si está afiliado | 218 | 14 | 67 | 74 | 41 | 32 | 29 | 51 | 49 | 11,9 | 34,1 | 26,6 |

| Sabe si está o no afiliado | 1.136 | 74 | 74 | 80 | 57 | 37 | 28 | 70 | 63 | 18,2 | 41,2 | 42,3 |

| Edad | ** | ** | ** | ** | ** | |||||||

| 15 - 17 | 74 | 5 | 68 | 77 | 34 | 35 | 30 | 51 | 44 | 14,9 | 32,4 | 28,4 |

| 18 - 20 | 529 | 35 | 74 | 78 | 49 | 36 | 24 | 63 | 60 | 12,9 | 34,4 | 32,5 |

| 21 - 23 | 642 | 42 | 72 | 80 | 52 | 37 | 30 | 66 | 63 | 16,8 | 39,3 | 36,3 |

| 24 - 26 | 186 | 12 | 72 | 80 | 57 | 37 | 23 | 75 | 64 | 13,4 | 41,4 | 41,9 |

| 27 - 29 | 98 | 6 | 70 | 78 | 66 | 37 | 40 | 81 | 75 | 22,4 | 46,9 | 49,0 |

| Escolaridad | * | * | ** | ** | ** | ** | ** | ** | ||||

| Ninguna, primaria, secundaria | 30 | 2 | 70 | 59 | 43 | 27 | 27 | 40 | 36 | 16,7 | 26,7 | 20,0 |

| Estudiante de preparatoria | 105 | 7 | 67 | 73 | 35 | 34 | 29 | 56 | 51 | 12,4 | 29,5 | 26,7 |

| Preparatoria terminada | 117 | 8 | 62 | 72 | 49 | 35 | 23 | 55 | 56 | 10,3 | 29,1 | 29,1 |

| Estudiante universitario | 947 | 62 | 75 | 80 | 53 | 36 | 28 | 66 | 62 | 15,7 | 38,2 | 36,2 |

| Universidad terminada | 296 | 19 | 69 | 82 | 54 | 38 | 26 | 77 | 68 | 14,2 | 42,9 | 41,6 |

| Posgraduado o estudiante de posgrado | 34 | 2 | 82 | 82 | 69 | 48 | 50 | 86 | 79 | 38,2 | 55,9 | 52,9 |

| Ocupación | ** | * | ** | * | ** | ** | ||||||

| Estudiante, hogar, desempleado | 1.153 | 75 | 71 | 78 | 49 | 35 | 27 | 64 | 61 | 14,4 | 35,3 | 33,3 |

| Empleado o autoempleado | 376 | 25 | 75 | 81 | 60 | 41 | 30 | 75 | 67 | 17,8 | 46,3 | 44,7 |

| Administración del hogar | ** | ** | * | |||||||||

| No participa | 1.107 | 72 | 72 | 79 | 49 | 34 | 27 | 65 | 61 | 14,6 | 36,4 | 34,5 |

| Se involucra en parte | 326 | 21 | 71 | 79 | 57 | 40 | 26 | 72 | 66 | 15,6 | 41,4 | 39,3 |

| Se encarga de todo | 96 | 6 | 73 | 76 | 62 | 48 | 38 | 71 | 60 | 21,9 | 44,8 | 43,8 |

| Propiedad de su vivienda | ||||||||||||

| Prestada o rentada | 277 | 18 | 72 | 79 | 51 | 38 | 25 | 71 | 61 | 14,4 | 40,4 | 37,5 |

| Propia. Aunque la estamos pagando | 150 | 10 | 73 | 83 | 57 | 32 | 27 | 70 | 65 | 14,7 | 40,7 | 36,0 |

| Propia. Mía o de mi familia | 1.102 | 72 | 72 | 78 | 51 | 36 | 28 | 65 | 62 | 15,6 | 37,0 | 35,8 |

| Marginación | * | |||||||||||

| Alta y muy alta | 105 | 7 | 69 | 76 | 45 | 34 | 25 | 64 | 57 | 13,3 | 28,6 | 24,8 |

| Media | 333 | 22 | 74 | 79 | 50 | 37 | 30 | 65 | 64 | 15,9 | 37,5 | 37,5 |

| Baja y muy baja | 885 | 58 | 72 | 79 | 52 | 37 | 27 | 67 | 61 | 15,1 | 39,1 | 37,1 |

| Total | 1.529 | 100 | 72 | 79 | 52 | 36 | 28 | 67 | 62 | 15,3 | 38,0 | 36,1 |

AObs: se refiere al número y porcentaje de observaciones; hubo personas que no respondieron (nr) algunas preguntas: formación económico-financiera (nr=179), afiliación a fondo de ahorro para el retiro (nr=175) y marginación (nr=206). Estadístico chi2 de Pearson: **p<0,01; *p<0,05

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

Los millennials que residen en Ciudad Victoria, Tamaulipas, México, presentan un porcentaje de alfabetismo financiero de 38% según el índice QF4 y 36% según QF7. Aunque estos resultados son ligeramente superiores a los calculados para jóvenes entre 15 y 34 años, de 32% en economías emergentes, se confirma (H1) que son bajos en comparación con el 56% registrado en las economías del G-7 (Klapper et al., 2015).

En la muestra bajo estudio se comprueba (H5) que persiste un mayor alfabetismo financiero en hombres que en mujeres. Los resultados los favorecen con diferencias de 5,1 puntos porcentuales según QF4 (p<0,05) y 11,5 según QF7 (p<0,01). Esto confirma la brecha de género observada por diversos investigadores (Chen y Volpe, 2002; Demirguc-Kunt et al., 2018; Hasler y Lusardi, 2017; Hung et al., 2011; Klapper et al., 2015).

La escolaridad está relacionada con el alfabetismo financiero de los millennials de Ciudad Victoria, Tamaulipas, en los tres índices evaluados (p<0,01). Este puede verse acrecentado cuando se han tomado cursos sobre temas económico-administrativos, específicamente si se ha estudiado una carrera en estas áreas. Los porcentajes varían de 49,9 para los profesionales hasta 25,6 para quienes son ajenos a estos temas. Estos datos son evidencia de que la educación formal contribuye a elevar el nivel de alfabetismo financiero, y de (H6) que la formación en áreas económico-financieras influye de manera positiva y significativa (p<0,01) a elevar el alfabetismo financiero de los millennials de esta muestra.

Por ocupación, los empleados y autoempleados obtuvieron resultados que superan al resto de los encuestados por 11 puntos porcentuales (p<0,01) según QF4 y QF7. Estos resultados y los referentes a escolaridad y formación económico-financiera sugieren que si bien la educación es esencial para reforzar el alfabetismo financiero, es cierto que el ejercicio laboral también se relaciona con este, tal como lo observaron Fernandes et al. (2014) .

Ya sea que el conocimiento financiero se desarrolle en el sistema escolarizado, o bien, cuando las personas se enfrentan a tomar decisiones en la práctica, en ambos casos esta formación constituye una inversión en capital humano (Becker, 1994; Schultz, 1961), de la cual se espera que propicie mayores intenciones de ahorro y mejores estrategias de planeación para el retiro (Bernheim y Garrett, 2003; Bernheim et al., 2001).

En la tabla 3 se presenta evidencia para comprobar (H4) que las personas que saben cuál es su estatus en relación con su afiliación a un sistema de ahorro para el retiro exhiben un desempeño en conocimiento financiero más alto en comparación con quienes lo desconocen. La brecha entre ellos es de más de 15 puntos porcentuales según QF7 (p<0,01).

Si la persona habita en una zona de alta o muy alta marginación, es más probable que posea un alfabetismo financiero menor al de quienes viven en zonas de muy baja, baja o media marginación, de acuerdo con el índice QF7 (p<0,01).

En contraste con lo observado por van Rooij et al. (2011) entre adultos de 18 años y más, de los Países Bajos, entre los millennials bajo estudio no se encontró evidencia para afirmar que habitar en una casa propia, prestada o rentada tiene relación con su grado de alfabetismo financiero. Tampoco se registra evidencia para establecer una asociación entre este y la participación en las tareas del hogar, la cual podría haberse esperado, dado que quien se encarga de estas tareas usualmente es responsable del aprovisionamiento y por ende suele estar informado sobre los precios de los insumos y los mecanismos de crédito.

En la tabla 3 se pueden apreciar los resultados por reactivo. El concepto inflación (Q2) es entendido por el 79% de los millennials que participaron en este estudio, lo cual confirma (H2) la suposición acerca de que este es el de mayor comprensión entre los evaluados. Este resultado es más alto que el registrado entre estudiantes de 15 a 18 años del área conurbada de la Ciudad de México, de 60% (Arceo y Villagómez, 2017), y entre jóvenes estadounidenses de 23 a 28 años, de 54% (Lusardi et al., 2010).

La diversificación del riesgo (Q1) es el segundo concepto que presenta un mayor registro, con 72%. Es superior al calculado para los referidos estudiantes mexicanos, de 34% (Arceo y Villagómez, 2017), y los mencionados jóvenes estadounidenses, de 47% (Lusardi et al., 2010). Los millennials de Ciudad Victoria, Tamaulipas, que conocen si están o no afiliados a un fondo de ahorro para el retiro, que han recibido formación especializada en áreas económico-administrativas y que poseen mayor escolaridad exhiben mayor propensión a entender este concepto.

Las preguntas sobre habilidad numérica, referentes al cálculo de un porcentaje (Q6) y una división (Q7), fueron las siguientes con más aciertos, 67% y 62%, respectivamente. El reactivo sobre cálculo del interés simple (Q3) fue respondida correctamente en 52% de los casos. Los resultados de estas tres preguntas se relacionan positivamente con ser hombre, empleado o autoempleado, saber si se está afiliado o no a un fondo de pensiones, la edad, la escolaridad y la formación económico-administrativa.

Finalmente, las cuestiones referentes al interés compuesto, su concepto (Q4) y cálculo (Q5), fueron las de menores tasas de aciertos con 36% y 28%, respectivamente. Los mejores resultados en referencia al cálculo del interés compuesto fueron registrados por aquellos que estudian o estudiaron una carrera en áreas económico-financieras con 32% y los estudiantes de posgrado o posgraduados con 50%. Aun así, su desempeño es bajo en comparación con el de los jóvenes de Estados Unidos de América y Canadá, que registraron 79% (Lusardi et al., 2010) y 75% (Boisclair et al., 2015), respectivamente.

4.2 Análisis de tres índices para medir el alfabetismo financiero

Para analizar cuál de los índices de medición de alfabetismo financiero propuestos en este estudio es el más conveniente, primero se realizó una prueba de multicolinealidad entre los siete reactivos. Al calcular los coeficientes de correlación de Pearson, se observó que ningún par de variables presenta una correlación superior a 0,5. Por lo cual, todas las preguntas fueron consideradas en la construcción de los índices. Los resultados se presentan en la tabla 4.

Tabla 4 Correlaciones entre las preguntas para medir el alfabetismo financiero

| Variables (N=1.343) | Q1 | Q2 | Q3 | Q4 | Q5 | Q6 | Q7 |

|---|---|---|---|---|---|---|---|

| Q1 | 1,000 | ||||||

| Q2 | 0,012 | 1,000 | |||||

| Q3 | 0,114 | 0,181 | 1,000 | ||||

| Q4 | 0,095 | -0,006 | 0,073 | 1,000 | |||

| Q5 | 0,056 | -0,066 | 0,037 | 0,252 | 1,000 | ||

| Q6 | 0,073 | 0,230 | 0,303 | 0,059 | 0,019 | 1,000 | |

| Q7 | 0,079 | 0,164 | 0,332 | 0,119 | 0,021 | 0,402 | 1,000 |

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

La medida de idoneidad de Kaiser-Meyer-Olkin (KMO) es 0,659, que si bien indica que hay cierta redundancia entre los valores, es suficiente para establecer que la muestra es adecuada para el análisis de factores y que sus resultados no serán espurios, ya que su valor es superior a la medida de 0,5 que es considerada como mínima aceptable (Kaiser, 1974). La prueba de Bartlett registra una significancia (p<0,001) que confirma que existen suficientes intercorrelaciones para llevar a cabo el análisis de factores.

Enseguida se realizaron un scree test y el análisis de factores componentes principales. De ellos resultó que solo dos factores registran eigenvalues que superan la medida convencional de 1,0 para ser considerados relevantes en la composición de los índices. Estos dos factores que agrupan, el primero, a Q3, Q6 y Q7 y, el segundo, a Q4 y Q5 explican el 41% de la varianza.

Sin embargo, al aplicar la rotación ortogonal varimax, se decidió incluir dos factores más, que registraron eigenvalues superiores a 0,8. Esto se debió a que los cuatro factores explican el 71% de la varianza y a que en ellos están presentes las siete variables incluidas en el modelo, sin repetirse (Cattell, 1966). Aunque la convención indica que se deben conservar solo los factores con eigenvalues mayores que 1,0, esto no es una regla estricta (Gaskin y Happell, 2014). Los resultados de este análisis se pueden apreciar en la tabla 5.

Tabla 5 Análisis de factores componentes principales

| Rotación ortogonal varimax | |||||

|---|---|---|---|---|---|

| Factor | Varianza | Diferencia | Proporción | Acumulado | |

| 1 | 16,546 | 0,4042 | 0,2364 | 0,2364 | |

| 2 | 12,504 | 0,2060 | 0,1786 | 0,4150 | |

| 3 | 10,444 | 0,0272 | 0,1492 | 0,5642 | |

| 4 | 10,173 | 0,1453 | 0,7095 | ||

| Pesos de los factores ordenados tras la rotación (las celdas vacías representan |peso| < 0,5) | |||||

| Variable | Factor1 | Factor2 | Factor3 | Factor4 | Uniqueness |

| Q7 (división) | 0,8032 | 0,3502 | |||

| Q6 (porcentaje) | 0,7282 | 0,4211 | |||

| Q3 (interés simple) | 0,6793 | 0,4998 | |||

| Q5 (interés compuesto) | 0,7973 | 0,3555 | |||

| Q4 (interés compuesto) | 0,7800 | 0,3728 | |||

| Q2 (inflación) | 0,9857 | 0,0178 | |||

| Q1 (riesgo) | 0,9903 | 0,0161 |

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

El Factor 1, el de mayor peso, incluye tres variables: una referente al cálculo de interés simple, Q3, y dos que evalúan habilidad numérica, Q6 y Q7. El segundo factor comprende las dos variables relativas al interés compuesto, Q4 y Q5. El Factor 3 contiene solo la variable inflación, Q2, y el Factor 4, la diversificación del riesgo, Q1.

Estos últimos dos factores son distintos entre sí y diferentes a los conceptos incluidos en los primeros dos. Omitirlos implicaría reducir la evaluación del conocimiento financiero a nociones eminentemente cuantitativas y relativas solo al interés. Aún en el modelo de Lusardi et al. (2010) , que incluye solo a los denominados conocimientos financieros básicos, la diversificación del riesgo y la inflación son consideradas en la medición.

Con base en lo anterior, se identifican cuatro grupos de conceptos esenciales que componen los índices de alfabetismo financiero en este estudio: (1) diversificación del riesgo, (2) inflación, (3) interés compuesto y (4) habilidad cuantitativa. Considerando que es posible medir esta última a partir del cálculo del interés simple, puede concluirse que los reactivos Q1, Q2, Q3, Q4 y Q5 son suficientes para evaluar el conocimiento financiero. Por lo tanto, se confirma que el modelo de cuatro factores, medido con cinco preguntas, aplicado por Klapper et al. (2015) , es un modelo suficiente para medir el alfabetismo financiero entre los millennials analizados en la presente investigación.

4.3 Análisis econométrico

Para analizar la relación entre el conocimiento financiero y las variables socioeconómicas bajo estudio, se construyeron tres modelos econométricos. Antes se realizó un análisis de correlaciones entre las variables dependientes e independientes, con un criterio de 0,5 para identificar la multicolinealidad entre pares. Los resultados se presentan en la tabla 6.

Tabla 6 Correlaciones entre variables respondientes y explicativas

| Variables N=1.350 | QF3 | QF4 | QF7 | Gen | Eco Fin | Afili | Edad | Esco | Ocup | Adm Hog | Prop Viv | Marg |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| QF3 | 1,000 | |||||||||||

| QF4 | 0,771 | 1,000 | ||||||||||

| QF7 | 0,677 | 0,833 | 1,000 | |||||||||

| Gen | 0,033 | 0,070 | 0,130 | 1,000 | ||||||||

| EcoFin | 0,133 | 0,210 | 0,261 | 0,032 | 1,000 | |||||||

| Afili | 0,054 | 0,103 | 0,149 | 0,042 | 0,143 | 1,000 | ||||||

| Edad | 0,048 | 0,096 | 0,130 | 0,110 | 0,038 | 0,190 | 1,000 | |||||

| Esco | 0,093 | 0,124 | 0,168 | 0,079 | 0,200 | 0,129 | 0,482 | 1,000 | ||||

| Ocup | 0,043 | 0,087 | 0,111 | 0,093 | -0,047 | 0,180 | 0,483 | 0,319 | 1,000 | |||

| AdmHog | 0,002 | 0,057 | 0,070 | 0,076 | -0,002 | 0,102 | 0,303 | 0,044 | 0,382 | 1,000 | ||

| PropViv | 0,007 | -0,002 | -0,008 | 0,055 | 0,006 | -0,082 | -0,086 | 0,022 | -0,047 | -0,169 | 1,000 | |

| Marg | 0,013 | 0,009 | 0,012 | -0,038 | 0,040 | 0,056 | 0,011 | 0,072 | 0,044 | 0,016 | -0,081 | 1,000 |

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

Se observó que las tres variables dependientes, QF3, QF4 y QF7, presentan alta correlación entre sí, debido a que son índices acumulativos, es decir, QF7 utiliza las variables de QF4, y esta a su vez las variables de QF3. Ninguna de estas tres tiene una correlación fuerte con las demás. Todos los pares entre variables respondientes y explicativas presentan factores de correlación de Pearson por debajo de 0,5. Sin embargo, los pares edad-escolaridad y edad-ocupación exhiben correlaciones muy cercanas a 0,5. Para sortear este hecho y su posible influencia redundante, en los modelos se ha omitido la variable Edad.

Los resultados por modelo e índice se pueden apreciar en la tabla 7. En el Modelo 1 se busca establecer una relación lineal entre cada índice y las variables explicativas con la técnica de MCO:

Tabla 7 Estimadores MCO y probit ordenados

| Variables | Modelo 1 (MCO) | Modelo 2 (probit ordenado) | Modelo 3 (probit ordenado) | ||||||

|---|---|---|---|---|---|---|---|---|---|

| QF3 | QF4 | QF7 | QF3 | QF4 | QF7 | QF3 | QF4 | QF7 | |

| β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | β (S.E.) | |

| Gen | 0,034 | 0,097 | 0,345 | 0,048 | 0,109 | 0,229 | 0,047 | 0,113 | 0,232 |

| (0,041) | (0,053) | (0,085) | (0,061) | (0,059) | (0,057) | (0,060) | (0,058) | (0,057) | |

| ** | ** | ** | |||||||

| EcoFin | 0,102 | 0,212 | 0,427 | 0,149 | 0,238 | 0,284 | 0,148 | 0,239 | 0,284 |

| (0,024) | (0,030) | (0,049) | (0,035) | (0,034) | (0,033) | (0,035) | (0,034) | (0,033) | |

| ** | ** | ** | ** | ** | ** | ** | ** | ** | |

| Afili | 0,052 | 0,146 | 0,385 | 0,078 | 0,159 | 0,248 | 0,075 | 0,160 | 0,250 |

| (0,057) | (0,073) | (0,118) | (0,083) | (0,081) | (0,078) | (0,083) | (0,080) | (0,078) | |

| * | ** | * | ** | * | ** | ||||

| Esco | 0,046 | 0,061 | 0,151 | 0,066 | 0,069 | 0,101 | 0,069 | 0,066 | 0,098 |

| (0,025) | (0,032) | (0,051) | (0,036) | (0,035) | (0,034) | (0,036) | (0,035) | (0,034) | |

| ** | ** | ** | |||||||

| Ocup | 0,054 | 0,124 | 0,225 | 0,080 | 0,145 | 0,152 | 0,064 | 0,171 | 0,178 |

| (0,055) | (0,070) | (0,114) | (0,080) | (0,078) | (0,076) | (0,075) | (0,072) | (0,070) | |

| * | * | ** | * | ||||||

| AdmHog | -0,020 | 0,042 | 0,072 | -0,027 | 0,048 | 0,046 | |||

| (0,038) | (0,048) | (0,078) | (0,056) | (0,054) | (0,052) | ||||

| PropViv | 0,004 | 0,005 | -0,007 | 0,008 | 0,005 | -0,003 | |||

| (0,027) | (0,034) | (0,055) | (0,039) | (0,038) | (0,037) | ||||

| Marg | 0,002 | -0,006 | -0,011 | 0,003 | -0,007 | -0,007 | |||

| (0,019) | (0,025) | (0,040) | (0,028) | (0,027) | (0,027) | ||||

| Const | 1,297 | 1,156 | 1,533 | ||||||

| (0,159) | (0,202) | (0,328) | |||||||

| ** | ** | ||||||||

| cut1 | - | - | - | -1,039 | -0,649 | -0,662 | -1,031 | -0,702 | -0,694 |

| cut2 | - | - | - | 0,273 | 0,428 | 0,071 | 0,281 | 0,374 | 0,039 |

| cut3 | - | - | - | 1,733 | 1,425 | 0,699 | 1,740 | 1,371 | 0,666 |

| cut4 | - | - | - | - | 2,638 | 1,292 | - | 2,583 | 1,259 |

| cut5 | - | - | - | - | - | 1,894 | - | - | 1,860 |

| cut6 | - | - | - | - | - | 2,648 | - | - | 2,615 |

| cut7 | - | - | - | - | - | 3,251 | - | - | 3,217 |

| Núm.Var. | 8 | 8 | 8 | 8 | 8 | 8 | 5 | 5 | 5 |

| (A) P > chi2 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 | 0,000 |

| (B) R2 | 0,019 | 0,057 | 0,057 | 0,011 | 0,024 | 0,031 | 0,011 | 0,023 | 0,030 |

| Obs | 1.350 | 1.350 | 1.350 | 1.350 | 1.350 | 1.350 | 1.350 | 1.350 | 1.350 |

P > | z | : **p<0,01; *p<0,05. Para el caso de las estimaciones con MCO se reportan en (A) P > F y en (B) R² ajustada.

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

En el Modelo 1, se observa cómo todas las variables independientes y casi todas las de control contribuyen positivamente al alfabetismo financiero. Sin embargo, la bondad de ajuste para los tres índices es muy baja. Este análisis con MCO se ha incluido principalmente para fines ilustrativos.

En el Modelo 2, se optó por aplicar un análisis de regresión probit ordenada debido a que las variables dependientes son ordinales, pero la diferencia entre valores consecutivos de su escala no representa magnitudes necesariamente iguales. Por ejemplo, se puede afirmar que seis aciertos indican un mayor nivel de alfabetismo financiero que tres, pero no que una persona que obtuvo seis aciertos posee el doble de conocimientos financieros que una que obtuvo tres.

Con este modelo se buscó establecer una función lineal para cada uno de los índices de alfabetismo financiero planteados, a partir de las variables independientes y un conjunto de intercepciones, de tal manera que la probabilidad de obtener cierto número de respuestas correctas corresponda a la probabilidad con que la función lineal estimada más el error por aleatoriedad se encuentren entre un par de intercepciones consecutivas estimadas para ese valor. Esto se observa en la ecuación 5.

Se asume que el error por aleatoriedad, , sigue una distribución normal; j representa el número de aciertos, con j Є [0,3] para QF3, j Є [0,4] para QF4 y j Є [0,7] para QF7; y Kj representa el valor de la intercepción asociada a j número de aciertos.

El Modelo 3 se construyó tras conservar en el Modelo 2 solo aquellas variables que presentan un p-value significativo (p<0,05). Como se muestra en la tabla 7, solo se incluyen Gen, EcoFin, Afili, Esco y Ocup.

De los coeficientes β i obtenidos con el Modelo 3, se desprende que las cinco variables incluidas influyen positivamente en los tres índices de alfabetismo financiero bajo estudio. La formación económico-financiera, EcoFin, es significativa en los tres índices (p<0,01). El género, Gen, y la escolaridad, Esco, son significativas solo para QF7 (p<0,01). El conocimiento sobre la afiliación a un sistema de seguridad social o fondo de ahorro para el retiro, Afili, es significativa para QF4 (p<0,05) y QF7 (p<0,01). La ocupación, Ocup, es significativa para QF4 (p<0,01) y QF7 (p<0,05).

Para el Modelo 3, adicionalmente, se efectuó un análisis de los efectos marginales de las variables en aras de determinar su contribución específica a QF7. En la tabla 8 se puede observar que una unidad adicional de cada variable contribuye a incrementar la probabilidad de ser alfabeta financiero, es decir, de obtener cinco aciertos o más.

Tabla 8 Efectos marginales de la correlación probit ordenada con el Modelo 3 para QF7

| QF7=0 | QF7=1 | QF7=2 | QF7=3 | QF7=4 | QF7=5 | QF7=6 | QF7=7 | |

|---|---|---|---|---|---|---|---|---|

| Gen | -0,007 | -0,021 | -0,033 | -0,027 | -0,001 | 0,035 | 0,030 | 0,024 |

| ** | ** | ** | ** | ** | ** | ** | ||

| Eco- Fin | -0,008 | -0,026 | -0,040 | -0,033 | -0,002 | 0,043 | 0,037 | 0,030 |

| ** | ** | ** | ** | ** | ** | ** | ||

| Afili | -0,007 | -0,023 | -0,035 | -0,029 | -0,001 | 0,037 | 0,032 | 0,026 |

| ** | ** | ** | ** | ** | ** | ** | ||

| Esco | -0,003 | -0,009 | -0,014 | -0,011 | -0,001 | 0,015 | 0,013 | 0,010 |

| * | ** | ** | ** | ** | ** | ** | ||

| Ocup | -0,005 | -0,016 | -0,025 | -0,021 | -0,001 | 0,027 | 0,023 | 0019 |

| * | * | * | * | * | * |

P > | z | : **p<0,01; *p<0,05.

Fuente: elaboración propia con apoyo del paquete estadístico Stata.

Es interesante destacar que, en las nueve pruebas efectuadas, para los tres modelos propuestos con cada uno de los tres índices (tabla 7), la variable EcoFin es estadísticamente significativa (p<0,01). Esto confirma (H6) que la formación en áreas económico-financieras influye de manera positiva y significativa a elevar el alfabetismo financiero de los millennials que participaron en este estudio. Como se observa en la tabla 8, haber tomado algún curso en estas áreas incrementa en 4,3% la probabilidad de obtener cinco aciertos, en 3,7% la de responder correctamente a seis y en 3,0% la de tener siete aciertos en QF7. Asimismo, disminuye en 3,3% la probabilidad de tener tres aciertos, en 4,0% de obtener dos, en 2,6% un acierto y en 0,8% ninguno.

Se comprueba además (H5) que los hombres (Gen=1) de 15 a 29 años de Ciudad Victoria, Tamaulipas, tienen más probabilidades de presentar un conocimiento financiero mayor que las mujeres en el mismo grupo poblacional, puesto que los efectos marginales en la correlación probit ordenada son positivos y significativos para QF7≥5.

De manera similar, se confirma (H4) que los millennials de Ciudad Victoria, Tamaulipas, que desconocen si están inscritos en un sistema de ahorro para el retiro presentan resultados más deficientes en materia de conocimiento financiero que los que sí lo saben. Las probabilidades de obtener cuatro aciertos o menos en el índice QF7 son marginalmente más bajas para los que conocen su estatus, mientras que sus probabilidades de ser clasificado como alfabeta financiero son marginalmente más altas.

5. Conclusiones

En esta investigación, se han presentado tres índices para medir el alfabetismo financiero entre millennials de Ciudad Victoria, Tamaulipas, México, y se han comparado para determinar cuál es el más conveniente. Fueron construidos a partir de siete reactivos. El índice que evalúa solo tres conceptos básicos, QF3, resulta sencillo de aplicar, pero no facilita observar discrepancias entre subgrupos. El índice de siete conceptos, QF7, permite distinguir diferencias entre subgrupos, pero tiene la desventaja de asignar más peso a las habilidades cuantitativas. Se recomienda utilizarlo con muestras no tan grandes y de características similares al grupo experimental de esta investigación, preferentemente en estudios que analicen variables vinculadas a las habilidades cuantitativas. De los tres índices propuestos, el que se ha encontrado más conveniente es el que se basa en el modelo de Klapper et al. (2015) , que evalúa cuatro conceptos, QF4, a partir de cinco preguntas: inflación, diversificación del riesgo, interés simple, concepto y aplicación del interés compuesto.

A partir de estos índices, se estimó que los millennials, jóvenes entre 15 y 29 años, que participaron en este estudio registran un nivel de alfabetismo financiero de 38% con QF7 y 36% con QF4. Ambos resultados son ligeramente mayores que el 32% estimado por Klapper et al. (2015) para jóvenes de 15 a 34 años en economías emergentes, pero inferior al 56% observado en economías desarrolladas.

Uno de los objetivos de esta investigación ha sido analizar la relación entre el alfabetismo financiero y algunas variables sociodemográficas. Para ello se construyeron modelos econométricos a partir de la técnica de mínimos cuadrados ordinarios y de regresiones probit ordenadas. Los resultados indican que entre los millennials que participaron en el estudio el género, la escolaridad, la formación en áreas económico-financieras y saber si se está afiliado o no a un fondo de ahorro para el retiro guardan una relación positiva y significativa con el alfabetismo financiero.

En la muestra bajo estudio se confirmó una brecha de género en el alfabetismo financiero a favor de los hombres. Los seis puntos porcentuales de diferencia calculados a partir de QF4 en esta investigación pueden compararse con los ocho puntos registrados en economías desarrolladas y cinco en economías emergentes, estimados por Hasler y Lusardi (2017) . Con el índice de siete conceptos, QF7, que enfatiza las habilidades cuantitativas, la diferencia se amplía a 11,5 puntos. Lo anterior sugiere que esta brecha puede entonces entenderse como consecuencia de las diferencias obtenidas en cuestiones cuantitativas. Reducirla demanda entonces una mayor igualdad en el desarrollo de estas habilidades, así como la atención de otros aspectos no necesariamente cognitivos, por ejemplo, los estereotipos sobre los roles de la mujer y del hombre aprendidos en el hogar (Villagómez e Hidalgo, 2017).

La formación económico-financiera es determinante en el desarrollo de habilidades y conocimientos financieros. Esta puede adquirirse de manera escolarizada o no escolarizada (Fernandes et al., 2014) y contribuye a la inversión en capital humano (Becker, 1994; Schultz, 1961), ya que se asocia a mayores intenciones de ahorro, mejor planeación del retiro y mayor acumulación de riqueza (Bernheim y Garrett, 2003; Bernheim et al., 2001). De ahí la importancia de estudiar el alfabetismo financiero entre millennials, una generación que en comparación con sus predecesoras ha demostrado menor actividad empresarial (Wilmoth, 2016), menor propensión a la innovación (Liu et al., 2019) y mayor dependencia de estrategias tradicionales para tomar decisiones financieras, a pesar de ser más diestra en el uso de las tecnologías digitales (Johnson y Larson, 2009; Robillard, 2018).

Entre las principales limitantes de esta investigación se encontraron la dificultad para extrapolar o generalizar sus resultados dado el procedimiento de selección de la muestra, así como la omisión de variables estructurales adicionales a la marginación y de factores explicativos como la preocupación y la intención de seguir un plan para financiar el retiro.

Se identifican, al menos, tres futuras líneas de investigación en materia de alfabetismo financiero entre millennials. Primero, se requiere indagar más acerca de la relación entre el alfabetismo financiero y la utilización de servicios financieros; por ejemplo, si existe una relación significativa entre este y la bancarización digital.

En segundo lugar, la investigación en materia de alfabetismo financiero entre millennials debe explorar las formas en que estos aprenden y aplican sus conocimientos financieros. Quedan por estudiarse, sin afán de proporcionar una lista exhaustiva, las mejores estrategias para enseñar los principios financieros, la edad escolar ideal para aprender finanzas y la efectividad de la educación escolar en la enseñanza de estos temas.

Un tercer frente en la investigación se da en la aplicación de los conocimientos financieros. Analizar las relaciones que se asumen entre el alfabetismo financiero y la propensión a ahorrar, invertir, emprender, consumir responsablemente, planificar el retiro, entre otras actividades son tareas de investigación que permanecen abiertas.