1. Introducción

La política económica es parte fundamental del proceso de desarrollo económico y financiero de los países (Raza et al., 2018). Por ejemplo, la incertidumbre política puede afectar el precio de los activos y mercados financieros, y aumentar el riesgo y costo de financiamiento. En este contexto, los agentes que participan en los mercados, es decir, inversionistas, administradoras de fondos, asesores de riesgo, responsables de políticas, entre otros, deben lidiar con la incertidumbre económica para la toma de decisiones. Específicamente, aquella incertidumbre relacionada con el ámbito político se denomina incertidumbre de política económica (EPU, por su sigla en inglés). Este tópico ha generado gran interés en la literatura, sobre todo, después de la crisis financiera global de 2008 (Sun et al., 2020).

A raíz de lo anterior, Baker et al. (2016) desarrollaron este nuevo índice basado en la frecuencia y cobertura de los periódicos para medir el riesgo económico de un país. Este índice ha sido ampliamente utilizado por investigadores para estudiar la relación y los comovimientos de la incertidumbre y los diferentes mercados y activos financieros. Así, es posible encontrar investigaciones que utilizan el EPU aplicado a diferentes mercados y activos, por ejemplo a mercados financieros (Hasan et al., 2020), al mercado energético (Xu et al., 2021), a commodities como el petróleo (Sun et al., 2020), a las criptomonedas (Wang et al., 2019), al mercado de bonos (Haq et al., 2021), entre otros.

En general, el estudio de la relación del EPU con los mercados y activos financieros se centra en mercados desarrollados o en desarrollo, entre los que destacan los casos de Norteamérica, Europa o Asia. Por lo anterior, es importante resaltar que existe una escasa literatura referente a los mercados latinoamericanos, a excepción de Brasil (Arouri et al., 2016; Hung, 2021; Škrinjarić y Orlović, 2020). Esto se debe, sobre todo, a que este país pertenece a los conocidos países BRICS: Brasil, Rusia, India, China y Sudáfrica.

En ese marco, puede denotarse que los mercados latinoamericanos presentan un escaso desarrollo en la literatura en cuanto a comovimientos, incertidumbre y rendimiento de mercados. Los trabajos a la fecha se han centrado principalmente en los efectos de contagio de mercados (Arouri et al., 2010; Muñoz-Henríquez y Gálvez-Gamboa, 2021) y spillover del mercado norteamericano en los demás países (Gamba-Santamaria et al., 2017; Gurrola-Ríos et al., 2021). Justamente, el efecto de la incertidumbre de la política económica se limita a trabajos como el de Coronado et al. (2020), en el que se identificó un impacto en el EPU de Estados Unidos generado a partir de una depreciación del tipo de cambio de los países latinos, con un mayor efecto en México. Los autores entregan una aproximación de cómo este índice afecta a las economías latinoamericanas; además, destacan que la zona cuenta con un comportamiento más sensible posterior a la crisis financiera de 2008. Esto último resalta la importancia de conocer el efecto en los mercados financieros de las economías latinoamericanas, dadas las implicaciones económicas que conlleva la sensibilidad o contagio que propagan las grandes economías a las naciones en desarrollo, y, a su vez, proveer información relevante para la toma de decisiones e inversión.

Considerando lo anterior, este trabajo contribuye a la literatura a través de dos grandes líneas. Primero, robustece el análisis de los mercados financieros latinoamericanos y la escasa literatura existente, ya que como lo mencionan es una línea de investigación incipiente o de escaso desarrollo, a excepción de Brasil. Segundo, extiende la relación de los mercados latinoamericanos con el EPU de las dos principales economías mundiales, Estados Unidos y China, por lo que robustece el análisis del comportamiento de este índice en los países latinoamericanos y su relación con variables financieras. Para ello, se utilizó una metodología basa-da en la descomposición de frecuencia y tiempo, análisis Wavelet, con el principal objetivo de analizar la relación entre el retorno de los principales mercados financieros latinoamericanos y el EPU de Estados Unidos y China.

Dentro de los principales hallazgos destacan la existencia de comovimiento entre el EPU y el rendimiento de los mercados financieros, particularmente la relación causante y negativamente correlacionada del EPU sobre los rendimientos. Entre ellos, destaca la marcada relación entre el EPU de Estados Unidos y países como México y Colombia en el corto y mediano plazo. También, destaca la existencia de predominancia del EPU de China en países como Brasil y Perú. Finalmente, en este trabajo también se logra identificar el efecto COVID-19 y la incertidumbre generada en todos los países en estudio. En las siguientes secciones, se presenta una revisión a la literatura de trabajos relevantes. Luego, la metodología utilizada y los resultados de las estimaciones. Finalmente, en la última sección se exponen las conclusiones e implicaciones del estudio.

2. Marco teórico

Un gran número de trabajos han explorado el efecto del EPU sobre los diferentes mercados financieros y cómo este afecta de múltiples formas a inversores, organizaciones privadas, consumidores y a todos los agentes que participan en el mercado. Aplicaciones em-píricas han evidenciado implicaciones prácticas para la administración de portafolios y manejo del riesgo, lo que realza su interés científico (Arouri et al., 2016; Hung, 2021). Esto considerando además que la literatura sugiere que la incertidumbre política tiene un efecto directo en la economía de los países y, a su vez, sobre el desempeño de los mercados financieros. Autores como Arouri et al. (2016) contribuyeron directamente con el estudio de la relación del EPU y los mercados, y demostraron que el aumento en la incertidumbre política de Estados Unidos reduce significativamente el retorno de los dos mayores mercados emergentes, tales como China o India.

En general, dentro de las metodologías comúnmente utilizadas para el estudio de la relación entre la incertidumbre de política económica y los mercados o activos financieros, es posible identificar tres tipos basados en 1) modelos GARCH, 2) spillover index y 3) Wavelet. Primero, los modelos de heterocedasticidad condicional autorregresiva generalizada (GARCH) son comúnmente utilizados para modelar los movimientos o comovimientos entre mercados. Por ejemplo, trabajos como el realizado por Kido (2016), en el que se utilizó el modelo de correlación condicional dinámica (DCC-GARCH), analizan el efecto del EPU de Estados Unidos y el tipo de cambio de seis monedas (de Australia, Brasil, Corea, México, Estados Unidos y el Euro) e identificaron que las correlaciones entre el EPU y los tipos de cambios son consistentemente negativas a través del tiempo.

Por otro lado, utilizando la innovación MIDAS del modelo GARCH, Su et al. (2019) analizaron el spillover de tres índices de incertidumbre, el EPU, la incertidumbre financiera (FU) y la incertidumbre implícita de noticias (NVIX), con seis mercados bursátiles, tres países industrializados y tres mercados emergentes. A partir de esto se identificó que el EPU se asocia positivamente con los países industrializados. En esta misma línea, es posible identificar trabajos que utilizan el modelo GARCH-MIDAS para modelar y pronosticar la volatilidad de los mercados, como por ejemplo los de Yu y Huang (2021), Liu et al. (2021), Zhou et al. (2020), entre otros.

Segundo, una serie de investigaciones han utilizado el spillover index desarrollado por Diebold y Yilmaz (2009, 2012) para estudiar la relación de los mercados bursátiles y el EPU. Por ejemplo, el trabajo realizado por Hung (2021), en el que analizó los mercados financieros de los países BRICS (Brasil, Rusia, India, China y Sudáfrica) y el EPU de Estados Unidos, evidencia un spillover bidireccional entre el retorno y el EPU, particularmente en la crisis financiera mundial y la crisis de deuda europea. Esta aplicación evidencia, además, un efecto en el corto plazo del EPU sobre las fluctuaciones de los precios. También, autores como Hasan et al. (2020), considerando 13 índices bursátiles de países emergentes, identificaron los determinantes de la conectividad neta entre las naciones, entre los cuales el EPU resultó como un factor de transmisión de riesgo entre países. Estos hallazgos se evidencian en toda la muestra, aunque predominantemente a corto plazo. El EPU es un predictor a corto plazo del spillover ante periodos de estrés financiero.

Respecto a los mercados latinoamericanos, Coronado et al. (2020) estudió los efectos indirectos del EPU de Estados Unidos en las variables macroeconómicas de los principales países latinoamericanos (México, Colombia, Brasil y Chile); demostró que los choques positivos del EPU afectan la depreciación de la moneda local con un mayor efecto en México. Además, los autores concluyen que luego de la crisis de 2008 los países latinoamericanos se volvieron más sensibles ante los shocks del EPU norteamericano.

Tercero, respecto a los modelos Wavelet, cuya estructura permite realizar un análisis en dominio de tiempo y frecuencia, estos pueden descomponer la serie de tiempo original en diferentes frecuencias, lo que permite el estudio de la relación entre mercados en el tiempo y frecuencia, es decir, interdependencia y contagio respectivamente. Por ejemplo, Asafo-Adjei et al. (2020) estudiaron los comovimientos del índice de incertidumbre de política económica global (GEPU, por sigla en inglés) con el retorno de ocho países africanos; en su mayoría, se evidenciaron comovimientos a largo plazo. Estos autores también identificaron que la inversión en el corto plazo es menos susceptible a shock en el GEPU. En este sentido, Choi (2020) investigó el impacto del EPU en once sectores industriales del mercado estadounidense; identificó que el EPU presentó una mayor influencia durante el periodo de pandemia por COVID-19 que durante la crisis financiera de 2008 en todos los sectores industriales.

Por su parte, autores como Das y Kumar (2018) estudiaron la relación del EPU de 17 países y 17 mercados bursátiles (11 desarrollados y 6 emergentes) e identificaron que el efecto del EPU nacional y de Estados Unidos es más significativo en los mercados desarrollados, como también que los mercados emergentes son más sensibles al EPU interno. De igual forma, Tiwari et al. (2018) analizaron la relación entre el EPU (doméstico y de Estados Unidos) y ocho países (cuatro mercados desarrollados y cuatro emergentes); demostraron que en los mercados desarrollados esta relación es más sensible al EPU de Estados Unidos, mientras que los mercados emergentes presentan resultados heterogéneos.

En general, para el propósito de este trabajo, el enfoque Wavelet cuenta con una ventaja metodológica frente a los otros métodos, enfocados en el dominio de tiempo (modelos GARCH y spillover index). La coherencia de Wavelet permite descomponer cada variable en diferentes frecuencias, y permite distinguir si el vínculo o la relación entre mercados es a corto o largo plazo, es decir, alta y baja frecuencia respectivamente. Esta ventaja propone una fuente de información relevante para la toma de decisiones de inversión y diversificación de portafolio.

3. Metodología

Con el objetivo de analizar la relación en tiempo y frecuencia de los mercados financieros latinoamericanos y los índices de incertidumbre de política económica de Estados Unidos y China, se utilizó la metodología Wavelet, inicialmente desarrollada por Goupillaud et al. (1984).

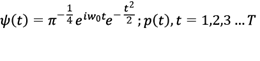

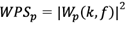

El modelo Wavelet utilizado en este trabajo es una extensión de la Wavelet Morlet y se define como:

Donde w0 es la frecuencia central.

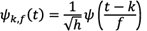

Esta metodología cuenta con dos parámetros principales, primero, localización (k) y segundo, frecuencia (f ), donde k detecta la localización exacta, y relocaliza la Wavelet en el tiempo, y f monitorea la Wavelet distendida para localizar diferentes frecuencias. Por lo tanto, ψ k,f puede ser obtenida a través de una transformación de ψ:

Donde k, f ∈ R y f ≠ 0

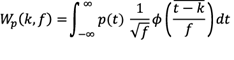

La transformación de Wavelet continua (CWT) puede ser generada desde ψ como una función de k y f

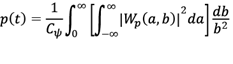

La ventaja de la CWT es la habilidad de descomponer y reconstruir la función p(t) )∈ L2 (R)

Para capturar información con mayor detalle respecto a cada mercado financiero latinoamericano y cada EPU, se utiliza el espectro de potencia Wavelet (WPS).

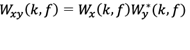

Así, considerando el objetivo principal de este trabajo, la coherencia Wavelet (WC) identifica las regiones en el espacio de tiempo-frecuencia en que las series temporales subyacentes se mueven conjuntamente. Utilizando la CWT de cada mercado y cada EPU se obtienen los cross Wavelet transform, definidos como:

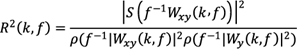

Donde W x (k,f) y W y * (k,f) son CWT de la serie de tiempo x t e y t . El símbolo * identifica una conjugación compleja. El poder crosswavelet puede ser calculado utilizando el cross Wavelet transform como |W xy (k,f)|. Siguiendo a Torrence y Compo (1998), el cuadrado del coeficiente de WC se expresa como:

El término coherencia indica que el coeficiente de coherencia satisface la desigualdad 0 ≤ R2 (u,s) ≤ 1. Un valor cercano a 0 indica una correlación débil, mientras que un valor cercano a 1 indica una correlación fuerte.

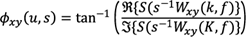

Sin embargo, R2 (k,f) es un término al cuadrado, no es posible identificar la correlación negativa entre dos series de tiempo. Para esto, la Wavelet phase difference proporciona la dirección del comovimiento entre las dos series, dada por:

Donde R es un operador imaginario y I es el operador de la parte real. En el mapa de coherencia de Wavelet, la dirección de la flecha distingue los diferentes patrones de fases, donde:

Explica el conocimiento de las series

Explica el conocimiento de las series

Explica que las series están in-phase con x liderando a y

Explica que las series están in-phase con x liderando a y

Explica que las series están in-phase con y liderando a x

Explica que las series están in-phase con y liderando a x

La diferencia de fase de π o -π indica que la serie se encuentra en anti-phase.

4. Resultados

Con base en el objetivo principal de este trabajo, fueron utilizadas las cotizaciones bursátiles mensuales de los índices representativos de los países latinoamericanos,1 como el índice de precio selectivo de acciones (IPSA) de Chile, la Bolsa de Valores del Estado de São Paulo (BVSP) de Brasil, el Índice de Precio y Cotizaciones (IPC) de México, el Mercado de Valores de Acciones de Buenos Aires (MERV) de Argentina, el Índice de la Bolsa de Valores de Colombia (COLCAP) y el Índice General de la Bolsa de Valores de Lima (BVL). Respecto al EPU,2 fue utilizado el índice desarrollado por Baker et al. (2016), cuya temporalidad es mensual. Particularmente, en este estudio fue utilizado el EPU de Estados Unidos y el EPU de China, con el fin de considerar a las dos principales economías del mundo.

El periodo en evaluación considera las series entre febrero de 2008 y septiembre de 2021, lo que significan 163 periodos u observaciones. La inclusión de los periodos en estudio está sustentada en el criterio de disponibilidad de información. Todos los indicadores fueron procesados utilizando el software RStudio. Se obtuvieron los rendimientos, a partir de r i,t = , donde P i,t es el precio o índice i en el tiempo t. También, para el cálculo de la coherencia en Wavelet se utilizó el paquete “biwavelet” desarrollado por (Gouhier et al., 2021).

4.1 Descripción de los datos

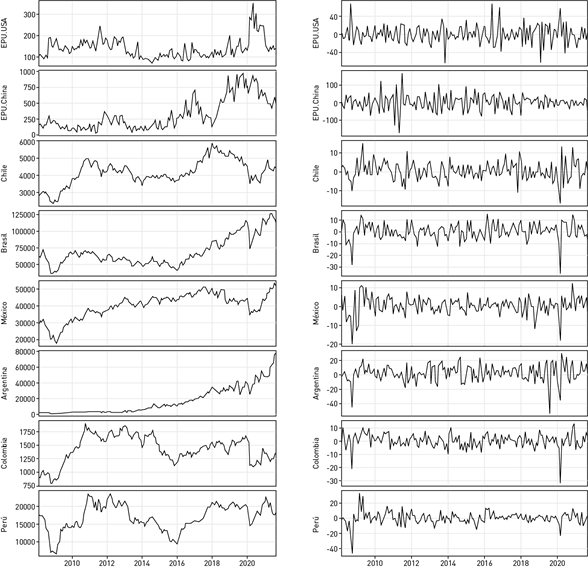

En la figura 1, es posible identificar la evolución de los precios y rendimientos de cada índice representativo latinoamericano y los EPU de Estados Unidos y China. El lado izquierdo muestra la evolución de los precios de cierre y el lado derecho, el rendimiento de las series, desde febrero de 2008 hasta septiembre de 2021. Es posible identificar una evolución homogénea tanto en rendimientos como en precios de todas las series. Además, son claramente identificables eventos internacionales que afectaron la estabilidad económica y financiera mundial, como la crisis financiera de 2008 y el impacto de la COVID-19, a excepción de los precios de Argentina con un crecimiento sostenido a través del tiempo.

Fuente: elaboración propia con base en datos obtenidos en investing.com y policyuncertainty.com (2022).

Figura 1 Evolución de los precios y rendimientos de cada índice bursátil y el EPU.

La tabla 1 muestra la estadística descriptiva de los rendimientos de cada índice bursátil y el EPU de Estados Unidos y China. Respecto a los rendimientos de índices bursátiles, es posible identificar una desviación estándar máxima en Argentina. En cuanto a los EPU, China presenta un rendimiento más elevado que Estados Unidos.

Tabla 1 Estadística descriptiva de los rendimientos bursátiles y EPU.

| Media | Desv. Est | Min | Max | Skewness | Kutorsis | J-B | P-P | |

|---|---|---|---|---|---|---|---|---|

| EPUUSA | 0,17 | 20,36 | -64,30 | 68,42 | 0,23 | 1,57 | 0,001 | 0,001 |

| EPUCHI | 0,50 | 43,84 | -176,69 | 165,61 | -0,12 | 2,25 | 0,001 | 0,001 |

| Chile | 0,26 | 4,85 | -16,73 | 14,92 | 0,05 | 0,85 | 0,060 | 0,001 |

| Brasil | 0,34 | 7,00 | -35,53 | 15,67 | -1,07 | 4,41 | 0,001 | 0,001 |

| México | 0,35 | 4,75 | -19,67 | 12,18 | -0,79 | 2,59 | 0,001 | 0,001 |

| Argentina | 2,19 | 11,77 | -53,59 | 29,47 | -1,02 | 3,70 | 0,001 | 0,001 |

| Colombia | 0,24 | 5,36 | -32,12 | 13,37 | -1,54 | 7,98 | 0,001 | 0,001 |

| Perú | 0,02 | 8,04 | -46,65 | 32,54 | -0,65 | 8,16 | 0,001 | 0,001 |

Nota. La columna J-B y P-P muestra los valores p de la prueba Jaque-Bera con 10 retardos y la prueba Phillips-Perron (P-P), respectivamente. La muestra total cuenta con 163 observaciones mensuales, desde febrero de 2008 hasta septiembre de 2021.

Fuente: elaboración propia con base en datos obtenidos en investing.com y policyuncertainty.com (2022).

En general, los valores de curtosis y la prueba J-B demuestran la no-normalidad de los rendimientos, característica presente en variables financieras. A su vez, la prueba P-P permite rechazar la hipótesis nula, lo que implica rendimientos estacionarios.

Por otro lado, la tabla 2 muestra la correlación entre los índices. Es posible identificar una correlación negativa entre el EPU y cada mercado bursátil, a excepción de Argentina, que muestra una correlación cercana a cero (EPUUSA = -0,044; EPUChi = 0,014), lo que muestra un primer acercamiento al comportamiento diferenciado del país frente a los eventos externos. En general, es posible identificar una alta correlación entre cada país, que varía entre 0,387 (Colombia y Argentina) y 0,634 (Brasil y Perú).

Tabla 2 Correlación entre los rendimientos bursátiles y EPU.

Nota. La muestra total cuenta con 163 observaciones mensuales, desde febrero de 2008 hasta septiembre de 2021.

Fuente: elaboración propia con base en datos obtenidos en investing.com y policyuncertainty.com (2022).

4.2 Estimaciones de mercados latinoamericanos y EPU

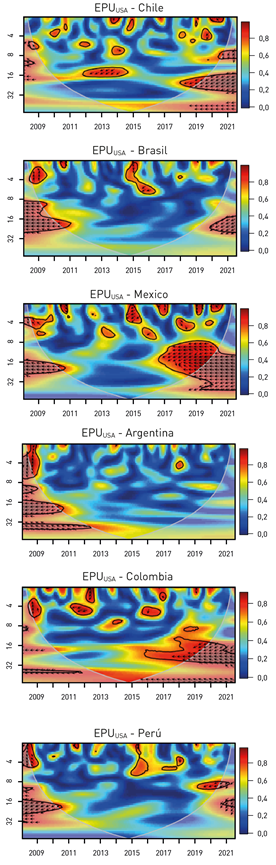

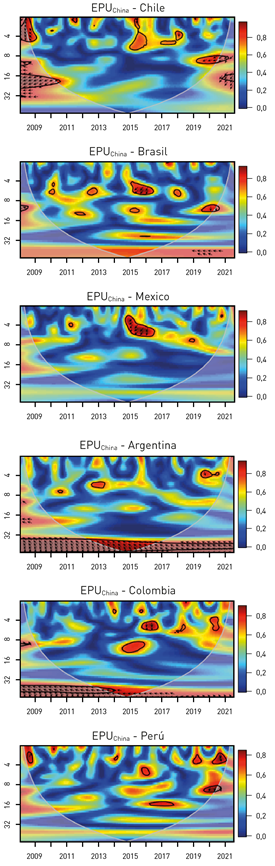

Las figuras 2 y 3 muestran los resultados de la coherencia Wavelet entre los países latinoamericanos y el EPU de Estados Unidos y China. El eje vertical de cada mapa de calor representa las unidades de medida de las observaciones, que van desde 1 a 64 meses, y el eje horizontal, la línea de tiempo desde la primera a la última observación (2008-2021). En el mapa de calor, un alto grado de coherencia o comovimientos es representado por la degradación de color, en el que las zonas más rojas indican una mayor relación y, a su vez, las zonas más azules indican una menor relación. Adicionalmente, la dirección de las flechas indica la causalidad (líder o seguidor) y la naturaleza de la relación (negativa o positiva). Específicamente, flechas a la derecha (→) indican que el EPU y el retorno de cada mercado se encuentran positivamente correlacionados, mientras que la flechas a la izquierda (←), una correlación negativa. También, las flechas ↗↙ indican que el EPU está liderando a los mercados latinos, mientras que las flechas ↖↘, que los mercados latinos lideran al EPU. De esta forma, las fechas hacia arriba (↑) indican que el EPU lidera y las fechas hacia abajo (↓), caso contrario.

Fuente: elaboración propia con base en los datos obtenidos en investing.com y policyuncertainty.com (2022).

Figura 2 Coherencia Wavelet entre EPU de Estados Unidos y países latinoamericanos.

Fuente: elaboración propia con base en los datos obtenidos en investing.com y policyuncertainty.com (2022).

Figura 3 Coherencia Wavelet entre EPU de China y países latinoamericanos.

La figura 2 presenta los resultados de la relación entre el EPU de Estados Unidos y un país latinoamericano. Estos hallazgos concuerdan con los planteados por Tiwari et al. (2018), en los que los mercados emergentes muestran resultados heterogéneos con el EPU de Estados Unidos, con relaciones diferenciadas de acuerdo al mercado en estudio.

Países como Chile, México y Colombia presentan una mayor relación de los comovimientos de los rendimientos. En el caso de Chile, es posible identificar una relación a corto plazo, en frecuencias que van desde 0 hasta los 8 meses en ciertos periodos de tiempo, a excepción del periodo comprendido entre 2012 y 2015 con una frecuencia de 16 meses, atribuido al periodo de incertidumbre tras la crisis financiera mundial y la crisis de deuda europea.

En cuanto EPUUSA-México y el EPUUSA-Colombia, es-tos presentan resultados similares, en los que es posible identificar una marcada relación con frecuencias menores a 8 meses, acentuadas en ciertos periodos como la crisis de 2008, en la caída de los bonos del tesoro de Estados Unidos y el precio del petróleo entre 2014-2015. Otro aspecto que vale destacar es la relación a mediano y largo plazo (8 y 32 meses) desde 2017 entre Estados Unidos y México, causada por la incertidumbre política y económica tras el cambio de mandatario presidencial estadounidense.

Por otro lado, países como Brasil y Perú presentan una menor relación en comparación con los otros mercados latinoamericanos. Particularmente, es posible identificar dos grandes acontecimientos que marcan esta relación: la crisis financiera global 2008 y la crisis del precio del petróleo durante 2014 y 2015.

La figura 3 presenta los resultados del análisis Wavelet entre los rendimientos de los principales mercados latinoamericanos y el EPU de China. En general, es posible identificar que la relación entre los mercados y el EPUCHINA es menos pronunciada que con el EPUUSA.

Los mapas de calor muestran que países como Brasil, Chile y Perú presentan una mayor relación con frecuencias que van desde 1 hasta 16 meses, durante todo el periodo. En el caso de Colombia, los comovimientos se presentan desde 2015 en las mismas frecuencias. Por otro lado, la relación EPUChina-México es con frecuencias entre 1 y 8 meses, atribuidas a la crisis del precio del petróleo durante 2014 y 2015, la que golpeó a todos los mercados internacionales.

En el caso de Argentina, esta presenta un resultado diferente al resto de los países de la región Latinoamérica al analizar el EPUUSA (figura 2) y el EPUCHINA (figura 3), lo que evidencia una desconexión general con ambos índices de incertidumbre de política económica. Estos hallazgos han sido encontrados por otros autores como Gamba-Santamaria et al. (2017) y Muñoz-Henríquez y Gálvez-Gamboa (2021) al estudiar la relación de los mercados financieros latinoamericanos, y argumentan la inestabilidad política y económica del país.

Además, es posible identificar flechas hacia la izquierda (←) y hacia arriba (↖), lo que representa que el EPU y los rendimientos de los mercados latinoamericanos se encuentran negativamente correlacionados y el EPU lidera.

Por otro lado, todos los países presentan resultados homogéneos al analizar el periodo 2020 y 2021, y muestran comovimientos liderados por el EPU explicados por el brote de COVID-19 y sus repercusiones en la estabilidad política y económica a nivel mundial con frecuencias entre 1 y 16 meses.

5. Discusión

En coherencia con el objetivo de este trabajo, analizar la relación entre los mercados financieros latinoamericanos y el EPU de Estados Unidos y China, los resultados presentados anteriormente revelan ciertas consecuencias y similitudes halladas por otros autores.

En primer lugar, el trabajo robustece el análisis de los mercados financieros latinoamericanos considerando el escaso desarrollo de esta materia a nivel científico, tal como señalan Arouri et al. (2016), Hung (2021) y Škrinjarić y Orlović (2020). Esto realza la importancia del estudio considerando sus repercusiones prácticas para los tomadores de decisiones privados y gubernamentales en materia de riesgo, administración de portafolios, entre otros (Arouri et al., 2016; Hung, 2021).

En segundo lugar, se robustece el análisis de la relación entre mercados latinoamericanos y los índices EPU de las dos principales economías mundiales (China y Estados Unidos). Para ambos casos, con el EPU de Esta-dos Unidos y China, es posible identificar una correlación negativa liderada por el EPU del país desarrollado, lo que en términos prácticos implica que, a mayor EPU, el rendimiento del mercado financiero se ve afectado negativamente, similar a los resultados expuestos por Arouri et al., (2016).

Respecto a la heterogeneidad de los resultados entre los diferentes países considerados por el estudio, Das y Kumar (2018) o Tiwari et al. (2018) habían demostrado que los mercados emergentes presentan resultados disímiles con el EPU de Estados Unidos. Hallazgos similares se han evidenciado para el EPU de China en los mercados latinoamericanos. De esta forma, existen países que se encuentran más expuestos a efectos sobre rendimientos de su mercado financiero ante cambios en el EPU, pese a pertenecer a una misma región, en este caso Latinoamérica. Particularmente, esta heterogeneidad puede ser explicada por la dependencia de las economías latinoamericanas a las economías desarrolladas, ya sea por alianzas estratégicas, proximidad geográfica o comercio internacional.

En ese sentido, los resultados obtenidos además son consistentes con otras metodologías y enfoques implementados, como el estudio de contagios del mercado norteamericano a los mercados latinoamericanos (Arouri et al., 2010; Muñoz-Henríquez y Gálvez-Gamboa, 2021), o aplicaciones empíricas como la de Coronado et al. (2020), quienes demostraron la sensibilidad de los mercados latinos ante variaciones de los mercados de grandes economías como Estados Unidos. También, con metodologías enfocadas en volatilidad, como el trabajo de Su et al. (2019), que consideró la relación existente entre mercados industrializados y emergentes.

Finalmente, los resultados del EPU de ambos países sobre el rendimiento de los mercados financieros demuestran lo establecido por Hasan et al. (2020) sobre el factor transmisor de riesgo del EPU sobre los rendimientos de los mercados.

Con base en lo anterior, es posible contar con información relevante para los responsables de políticas públicas o inversionistas, lo que permite conocer la relación existente entre los mercados financieros latinoamericanos y los indicadores asociados a las políticas económicas de grandes naciones desarrolladas y contribuir a la toma de decisiones de los diferentes agentes económicos. A su vez, este trabajo contribuye a la literatura que solo considera a Brasil, lo que demuestra la heterogeneidad de los comovimientos en la región latinoamericana.

6. Conclusiones

En este trabajo se analizó la relación entre los rendimientos de los principales mercados financieros latinoamericanos (Chile, Brasil, México, Colombia, Argentina y Perú) y el EPU de las dos principales economías mundiales (Estados Unidos y China), este índice fue desarrollado por Baker et al. (2016). Se recurrió a una metodología de análisis Wavelet, que permite realizar un análisis gráfico de dominio de tiempo y frecuencia de los comovimientos entre los rendimientos bursátiles y los índices de incertidumbre.

Dentro del análisis es posible identificar dos grandes hallazgos. Primero, la correlación negativa del EPU y los rendimientos de los mercados financieros de cada país latinoamericano, junto al efecto liderador del EPU. Por otro lado, el segundo hallazgo se relaciona con el predominio del EPU sobre los mercados, lo que arroja resultados heterogéneos entre el EPU de Estados Unidos y el EPU de China. Es posible identificar un mayor efecto del EPU de Estados Unidos sobre México y Colombia, como un mayor efecto del EPU de China sobre Brasil y Perú, en ambos casos los resultados son con frecuencias de mediano plazo (4 a 16 meses).

Los resultados permiten identificar ciertos hechos internacionales que afectan el rendimiento de los mercados, particularmente, la pandemia por COVID-19 desde 2020. Lo anterior muestra resultados transversales en todos los países latinoamericanos. Los hallazgos de este estudio proveen información a los diferentes actores que participan en los mercados para la toma de decisiones de inversión o políticas económicas, ya que sugieren la trasmisión de riesgo a través del EPU a los diferentes mercados.

Por último, como futuras líneas de investigación es necesario ahondar en la importancia de la incertidumbre de la política económica tanto interna como externa. Ya que este trabajo se limita a la relación con el EPU externo, es necesario considerar la incertidumbre de la política económica de cada país y cómo esta impacta en sus mercados financieros. De igual forma, es importante el uso de diferentes variables de control que capturen las características macroeconómicas, de inversión propias de cada país y de relaciones comerciales internacionales.